IPO,PO関係

デンソー(6902):トヨタグループの持ち合い解消目的の売出し➕自社株買いを公表

案件概要(売出)

- 売出株式数:294,829,300株(OA売出しを含む)

- 売出規模:6,775億円(11/29終値2,298円基準)、発行済の9.4%、平均出来高の45日程度に相当

- 売出形態:国内売出。ただし、臨報を提出しており、北米を除く海外投資家に販売予定

- 売出人:豊田自動織機:119,785,400株、トヨタ:86,412,200株、アイシン:50,175,800株

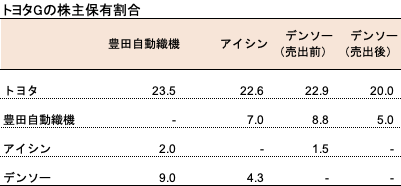

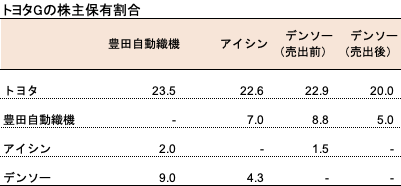

- 現状の議決権保有割合は、トヨタ24.16%、豊田自動織機10.18%、アイシン1.67%

- 本件後、トヨタは引き続き20%超の議決権を保有、豊田自動織機は5%超を保有、アイシンは全量売却の予定

- 条件決定日(最短):12/13(水)、受渡期日(最短):12/20(水)

- 共同主幹事・共同ブックランナー:野村・SMBC日興、共同主幹事:大和

- 昨日の場中に憶測報道があったため、ある程度は株価に織込済みか。一昨日の終値(2,393円)から本日(11/29終値2,298円)まで株価は4%下落している

自己株式の取得

- 取得株式数(上限):1.25億株(自己株除き発行済の4.17%)

- 取得金額(上限):2,000億円

- 取得期間:受渡期日の翌日(12/21(木)から2024/4/23まで(最短で条件決定された場合)

12/13に条件決定

- 売出価格:2,069.5円(ディスカウント3%)

- 引受価額:1,984.14円(引受手数料:4%)

- 憶測報道のあった前日(11/27)の終値2,393円 から条件決定日までの株価下落率は10.8%(TOPIXは1.1%下落)

- 海外機関投資家への販売比率は20%

- 売出総額は約6,100億円。5,000億円弱を国内一般投資家に配分することになる

売出規模の観点ではグローバルオファリングの形態をとることが多い

- 一般的に国内のPOを検討する際に、国内で消化できる金額は、銘柄にもよるが、1,000-1,500億円程度

- 上記以上の金額を販売することも可能だが、個人は短期売買も活発に行うため、株価のインパクトが大きくなりすぎるため

- 北米を含む海外機関投資家への販売上限金額の目安は3,000(〜5,000)億円程度(当然銘柄によって異なるのであくまで目安)

- つまり、一般論としてPOの上限は、グローバル・オファリング形態で5,000億円が目安という感覚を筆者はもっている

- 本件の最大の特徴は6,000億円を超える売出しにも関わらず、北米機関投資家を対象外にしている点だ

- 配当利回り5%のソフトバンク株などは売りやすいが、デンソーはBtoB銘柄で配当利回りも普通の水準だ。引受証券会社は、国内個人投資家に全力で営業することになるだろう

- 主幹事には日系3社、シ団にはみずほと三菱モルガンも入っており、大手5社で全力で販売することになるだろう

- 証券会社は販売力を問われることになるが、トヨタグループに対するアピールという観点から、全社が全力で営業するだろう

- 今回の売出しは日程面で留意が必要かもしれない。受渡期日は12/20を予定しているが、クリスマス休暇中の海外投資家が多く、出来高の薄い時期だ。発行会社による自社株買いがスタートするとはいえ、売出規模が大きいため需給悪化要因として留意が必要だ

売出後の自己株買いの規模は発行済株式数の2.86%(株価:2,332.5円基準)

- 今回の自己株取得枠は1.25億株、2,000億円だ。単純に割り算した取得単価は1,600円となり、現状の株価(12/1終値:2332.5円)から乖離している

- 現状の株価で割った想定自己株取得株式数は、8,574万株(自己株除き発行済株式数の2.86%)と試算される

- 1.25億株(自己株除き発行済の4.17%)の数字が一人歩きしている印象があり、留意が必要だ

- また、8,574万株は、売出株式数の29%に相当する。売出株式の需給を緩和するには十分な株数であることに変わりはない

持ち合い解消は長期的にはポジティブ

- 今回の売出しに際しては2,000億円の自社株買いを実施する

- 当社は、アイシン・豊田自動織機を中心に5,000億円相当の政策保有株を有している。これらを売却して成長投資や株主還元に回すことは株主にとってメリットはありそうだ

- 当社の2023/3期末のトヨタグループの政策保有株式(100億円以上)は以下のとおり。保有資産の時価は12/1終値基準

- 豊田自動織機:29,647千株(9.0%)3,830億円

- アイシン:12,964千株(4.3%)941億円

- トヨタ紡織:10,192千株(5.4%)262億円

- ジェイテクト:18,371千株(5.3%)252億円

- 東海理化電機製作所:8,873千株(9.4%)216億円

- 東海理化はデンソーが保有する6,673千株を自己株TOBにより取得する予定(2024/1/24に決済予定)

- 豊田通商:2,143千株(0.6%)176億円

本件公表後の各社の株価推移(12/13にアップデート)

- 本件公表直後は、豊田自動織機(自動織機)の株価が上昇した

- 今回の売出しで自動織機は2,700億円相当のキャッシュが入る。株主還元の原資となることが好感されたと考えられる

- ただ、今後トヨタグループ間の持ち合い解消を進めるなかで、すべて自社株買いで対応できるのか定かではない。来年は自動織機やアイシンがデンソーと同じように売出し➕自社株買いを実施する可能性は否定できない

- 自動織機・アイシンの株主は、デンソーと同じような株主構成にする場合、それぞれ発行済みの9.5%、8.9%の売却が必要と考えられる(すべて自己株取得するのは、財務面での負担が大きい?)

- 12月7日以降は、植田日銀総裁のチャレンジング発言をきっかけに円高が加速。その影響で自動車セクター全体がTOPIXをアンダーパフォーム

- デンソーの株価は、売出しに伴う需給悪化と円高を嫌気し、軟調に推移した。豊田自動織機、アイシン対比でパフォーマンスは劣後しているが、売出実施後は両社との乖離が縮まる可能性がある。なぜなら、デンソーだけ売出しのリスクがなくなり、2,000億円の自社株買いがスタートするからだ

-IPO,PO関係

-PO, アイシン, トヨタ, 売出, 豊田自動織機