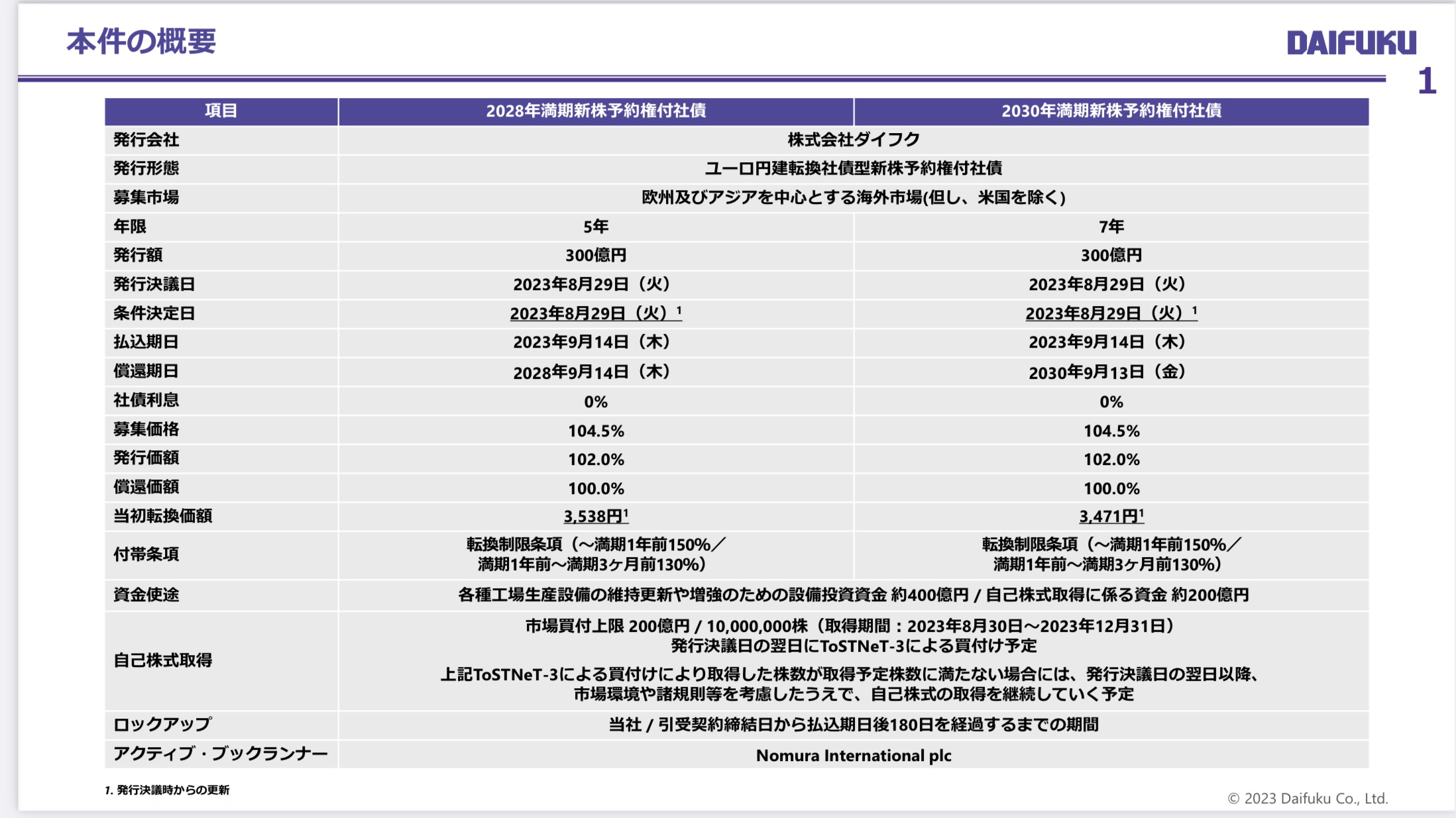

案件概要

- 発行総額600億円。年限は5年、7年の二本(各300億円)

- 今回のCBは、額面100%に対して102%払込まれるため、12億円相当の発行差益が発生する見込み

- 発行会社から見ると612億円払込まれて満期時に600億円で償還することになるので、マイナスコストでの調達が実現できている

- 転換価額は、5年債が3,538円(転換プレミアム:32.5%)、7年債が3,471円(同30%)

- 満期直前までは転換制限条項が付与されているため、余程株価が上昇(転換価格の1.5倍以上)しない限りは、期中の希薄化は想定する必要がない設計

- 今回のCB発行による潜在株式数は、約1,712万株(発行済株式の4.5%相当)。同時に200億円のToSTNeT3による自社株買いを行う。全量ToSTNeT3で取得(取得単価:2,670.5円)した場合、748万株の自己株式を取得する。つまり実質的な希薄化は差分の963万株(発行済の2.5%)

- なお、今回実施する自社株買いは、CBヘッジファンドによる空売りのインパクトを吸収することができるため、翌日の株価下落も緩和される効果がある

- 纏めると、以下3点の特徴がある

- 実質400億円の成長投資資金をマイナスコストで調達

- 潜在株は発行済の2.5%程度で希薄化インパクトは限定的。希薄化も原則満期時(5年、7年)まで発生しない

- CBヘッジファンドの空売りを自社株買いで吸収するため、株価インパクトも限定される

- (ご参考)本件は、東急のユーロ円CBと特徴は似ているが、東急の場合、転換制限条項に加えて現金決済条項を付与している。東急の方がより希薄化抑制を意識した商品設計になっている

CB投資家は、104.5%でCBを購入し満期時に100%で償還される。投資するインセンティブはあるのか?CBに内包されているオプション価値が投資のインセンティブになっている