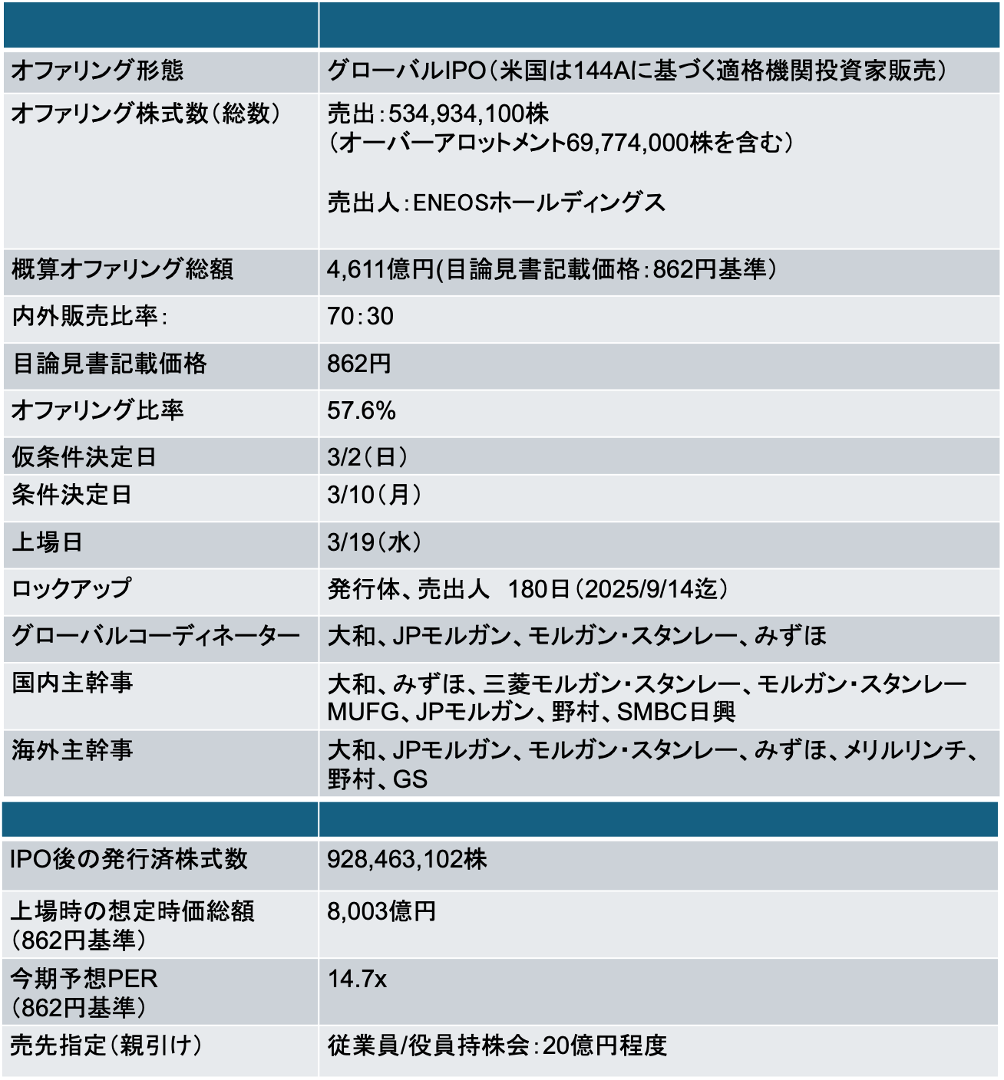

- JX金属はENEOSの100%子会社。ENEOSはOAを含め最大発行済の57.6%を売却し、連結子会社から持分法適用関連会社とする予定

3/3に仮条件決定

- 仮条件は810-820円に設定された

- 目論見書記載価格862円を5%程度下回る水準

- 今期予想PERは13.9-14.0のレンジ

- 2/14の上場承認以降、(関税問題などを受けて)市場の不透明感が高まったことを考慮したとのこと

- 目論見書記載価格から外れての下方レンジ設定となるため、警戒されそうだ

バリュエーション

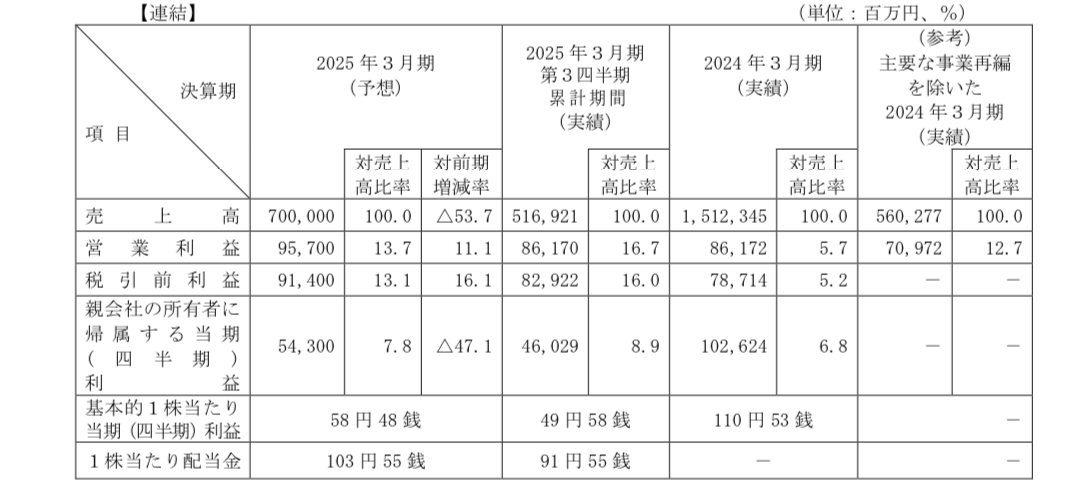

- 発行会社が開示している予想EPSは58.48円。こちらに基づく目論見書記載価格ベースでのPERは14.7xとなる

- 今25/3期の期末配当は12円(下記103.55円との差額の91.55円は特別配当としてENEOSに支払済)

- 今後の配当性向は20%目処とする方針

- 親会社のENEOSの今期予想PERは11x(四季報予想ベース)、非鉄金属の三菱マテリアル、住友金属鉱山、DOWAの今期予想PERは8xー12x程度

- 高いマルチプル獲得のためにフォーカス事業として半導体/ICT材料にクローズアップしたエクイティ・ストーリーを展開している

- 半導体材料の大手ではレゾナック(25x)、住友ベークライト(18x)、トリケミカル研究所(23x)、東京応化工業(19x)

- 当社の連結子会社である東邦チタニウム(18x)

- 当社が開示している中期目標をみると高いマルチプルの獲得が期待できるフォーカス事業に重点をおいていることが明確だ

中長期の財務目標(Medium- to long-term financial targets)

- 営業利益目標(Operating profit target)

- 連結営業利益を、年平均成長率(CAGR)約10~15%で成長させることを目標とする

- フォーカスビジネス(成長分野)では、連結営業利益のCAGRを大幅に上回る成長を目指す

- 営業利益率目標(Operating profit margin target)

- 連結営業利益率を12~17%の範囲に引き上げることを目標とする

(参考値:2023年3月期4.5%、2024年3月期5.7%、2024年12月末時点の9か月間16.7%) - フォーカスビジネスでは、連結目標範囲よりやや高い営業利益率を目指す

- 半導体材料セグメント:連結目標範囲を超える利益率を設定し、2024年12月末時点(9か月間)での22.5%(TANIOBIS GmbHののれん減損影響を除く)と比較して、軽微~中程度の改善を目指す

- ICT材料セグメント:2024年12月末時点(9か月間)の営業利益率11.1%を維持または上回る範囲を目指す

- 連結営業利益率を12~17%の範囲に引き上げることを目標とする

- 営業利益の構成比(Operating profit composition ratio)

- フォーカスビジネスの営業利益貢献を全体の約2/3以上に拡大することを目標とする

- 半導体材料セグメントの営業利益が、フォーカスビジネスの営業利益の約2/3以上を占めることを目指す

- 過去の実績(調整後ベース):

- 2023年3月期:フォーカスビジネスの貢献度 66%、半導体材料セグメントの貢献度 40%

- 2024年3月期:フォーカスビジネスの貢献度 26%、半導体材料セグメントの貢献度 25%

- ROE目標(Return on Equity, ROE target)

- ROE 10%以上を目指す

- 参考値:

- 2023年3月期 7.7%

- 2024年3月期 18.3%(MLCC株式譲渡に伴う税務上の利益計上の影響あり)

- ネット有利子負債 / EBITDA 比率目標(Net Interest-bearing Debt to EBITDA Ratio target)

- ネット有利子負債 / EBITDA 比率を1.5倍未満に削減することを目指す

- 過去の実績:

- 2023年3月期 4.0倍

- 2024年3月期 2.6倍

エクイティ・ストーリー

- 日英目論見書において記載されている成長戦略について

Strength(強み)

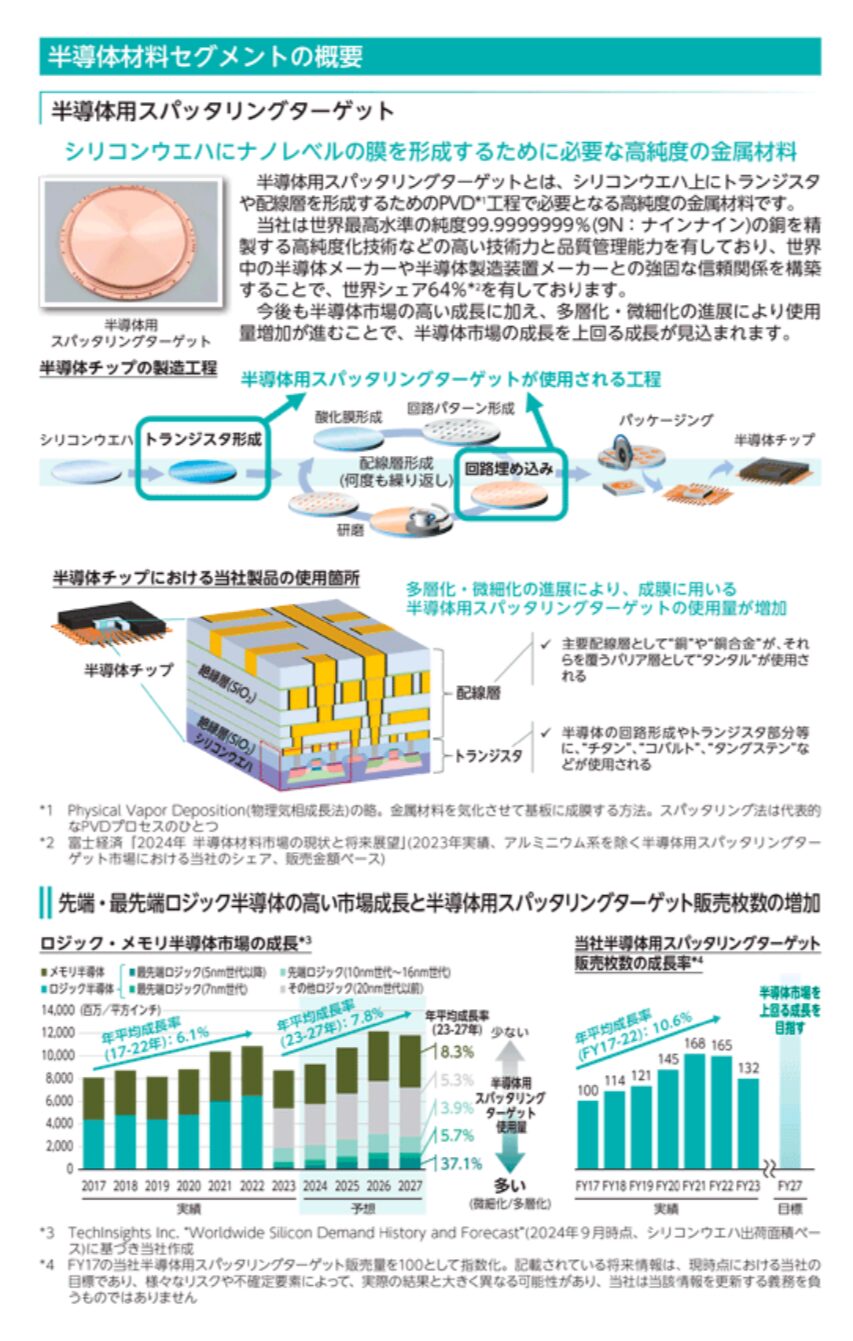

高収益な半導体材料セグメント:スパッタリングターゲット市場での圧倒的な競争優位性

- 圧倒的な市場シェア・技術力・顧客基盤を活かし、スパッタリングターゲット市場での成長を牽引し続ける

- 競争力のある市場ポジションと安定した価格設定により、今後も高収益を維持する見込み

| 項目 | 半導体市場全体(ロジック・メモリ) | JX金属スパッタリングターゲット |

|---|---|---|

| 成長率(CAGR) | 6.1%(2017-2022年) | 10.6%(2018-2023年) |

| 市場成長要因 | シリコンウェハーの出荷増加 | 先端ロジック・メモリ向け需要の加速 |

| 今後の成長ポテンシャル | AI・5G・自動運転・データセンターの拡大 | 高性能半導体の需要増に伴う更なる市場拡大 |

| 項目 | 内容 |

|---|---|

| 市場成長要因 | 半導体の微細化・多層化、AI・5G・自動運転の普及 |

| ロジック市場成長率(2023-2027年CAGR) | 5nm以下:37.1% / 7nm:5.7% / 10-16nm:3.9% / 20nm以上:5.3% |

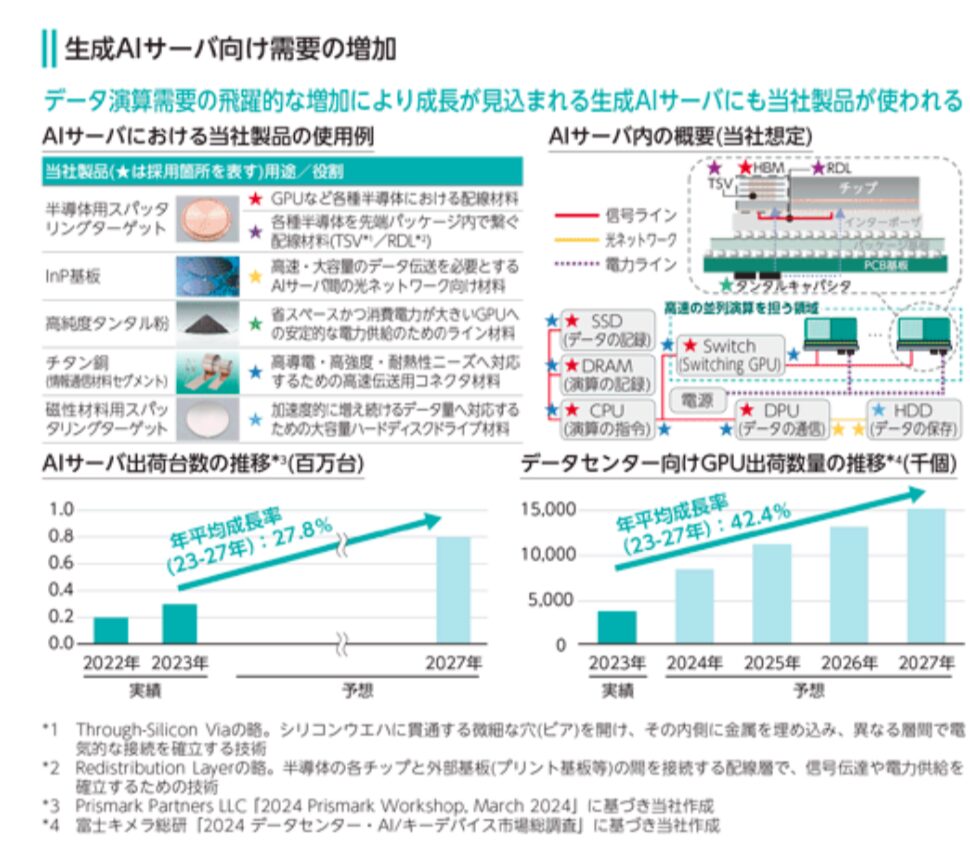

| AIサーバー市場成長率(2023-2027年CAGR) | 27.8%(Prismark Partners, 2024年) |

| データセンター向けGPU出荷成長率(2023-2027年CAGR) | 42.4%(富士キメラ総研, 2024年) |

| JX金属のスパッタリングターゲット市場シェア(2023年) | 全体63.8%、銅74%、タンタル54%、チタン59%、コバルト73%、タングステン81% |

| 顧客関係 | 主要IDM・ファウンドリーの80%以上と20年以上の取引実績 |

| グローバル生産拠点 | 米国・台湾・韓国に拠点を持ち、安定供給体制を確立 |

| 項目 | 内容 |

|---|---|

| 競争優位性 | スパッタリングターゲット市場の高シェア |

| 価格設定 | 安定した価格を維持し、収益性を確保 |

| 2023年3月期の利益率 | 23.2% |

| 2024年3月期の利益率 | 21.4% |

| 2024年12月末(9か月間)の利益率 | 18.2% |

| 競合比較 | 日本・米国の主要電子材料メーカーの平均を上回ると推定 |

安定した収益基盤を持つICT材料セグメント:高級銅材料市場でのリーダーシップ

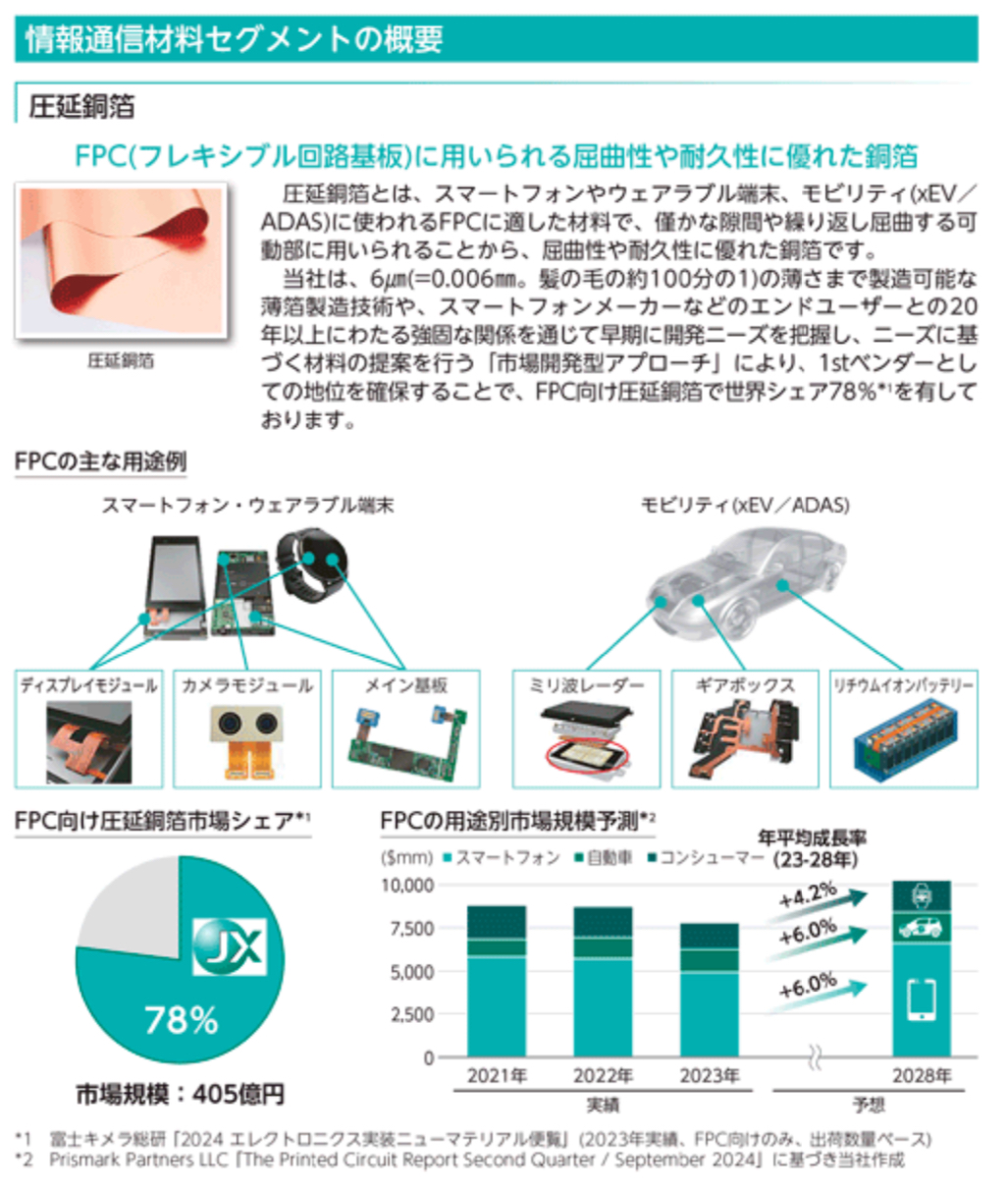

- FPC市場で圧倒的なシェアを持つとともに、AIサーバー市場の成長を活かした銅チタン合金事業の拡大により、ICT材料市場での収益基盤をさらに強化していく

| 項目 | 内容 | 出典・補足情報 |

|---|---|---|

| FPC向け圧延銅箔(RACF)市場シェア(2023年) | 78%(世界トップシェア) | 富士キメラ総研, 2024年 |

| FPC向けRACF市場規模(2023年) | 約405億円 | 富士キメラ総研, 2024年 |

| FPC市場の成長率(2023-2028年CAGR) | スマートフォン向け:6.0% コンシューマーエレクトロニクス向け:4.2% 自動車向け:6.0% | Prismark Partners LLC, 2024年 |

| RACFの競争優位性 | 市場開発アプローチ(Market Development Approach)を採用し、エンドユーザーと直接連携 FPCメーカー・FCCLメーカーに対し、エンドユーザーの指定材料として採用されるケースが多い | JX金属独自の販売戦略 |

| HAフォイルの特徴 | IPC規格の電解銅箔比 約3倍の耐久性 高い曲げ耐久性と耐熱性を持ち、小型デバイスや可動部品に適用 | JX金属の技術資料 |

| HAフォイルの新製品開発 | さらに高い疲労耐久性を持つ新型銅箔を開発中 | JX金属技術開発部門 |

| FPC向け銅箔の新たな用途 | 自動車向けシールド材(誤作動防止) 産業機械・ロボット用途の拡大(小型化・耐久性要求の増加) | Prismark Partners LLC, 2024年 |

| 生成AI向け銅チタン合金の市場成長率 | AIサーバー市場(2023-2027年CAGR):27.8% | Prismark Partners LLC, 2024年 |

| 銅チタン合金の販売成長(2018年比) | 2024年6月:+48% 2024年9月:+43% | JX金属販売データ |

| AIサーバーでの銅チタン合金の用途 | 高性能コネクタ、トランシーバー、光ファイバー、DIMMソケット、SSDソケット、バックプレーンコネクタ | JX金属技術資料 |

フォーカスビジネスの継続的成長を支えるベースビジネス(安定した収益基盤)

- 低コストの銅鉱山と製錬・リサイクル事業の強化を通じて、ベースビジネスの安定収益を維持しながら、フォーカスビジネスの持続的成長を支えていく

| 項目 | 内容 |

|---|---|

| ベースビジネスの役割 | フォーカスビジネスの成長を支える安定収益源 |

| 低コスト銅鉱山の出資比率 | ロス・ペランブレス(12.52%)・エスコンディーダ(3.0%)・カセロネス(30.0%) |

| 世界最大の銅鉱山 | エスコンディーダ(埋蔵量67億トン) |

| 鉱山の正味現在価値(NPV, 2024年1月時点) | エスコンディーダ:374億5,300万ドル ロス・ペランブレス:119億4,700万ドル カセロネス:20億400万ドル |

| 国内製錬拠点のコスト競争力 | 佐賀関製錬所は国内主要製錬所の中で最も低コスト(2023年, Wood Mackenzie) |

| リチウムイオン電池リサイクル | 2024年4月、三菱商事と「JX Metals Circular Solutions」設立(JX金属80%, 三菱商事20%) |

| 北米リサイクル事業強化 | 2023年4月、カナダのeCycle Solutions Inc.の一部株式を双日に売却 |

| 製錬事業のアセットライト化 | 2024年3月、PPCの株式20%を丸紅に売却(持分 67.8% → 47.8%) |

Strategies(戦略)

1. 事業の焦点を「成長分野(Focus Businesses)」へシフト

長期ビジョン2040と成長戦略

- 2024年5月に、中長期のビジネス戦略および目標を発表

- 2028年3月期までの戦略として、成長分野(フォーカスビジネス)を強化

- 「プロセス産業型企業」から「技術主導型企業」への転換を図り、競争の激化の中でも高収益な事業構造を確立

- フォーカスビジネスの技術的優位性を維持するため、研究開発費の売上比率を増加させる計画

フォーカスビジネスの強化とベースビジネスの縮小

- 高収益・高成長が見込まれるフォーカスビジネスを成長戦略の中核に据える

- ベースビジネスの資産売却を進め、経営資源をフォーカスビジネスに集中

主要な資産売却(ベースビジネスの縮小)

- 2022年9月:LS-Nikko Copper(韓国)の49.9%の持分をLS Corporationに売却

- 2023年7月・2024年7月:チリのCaserones銅鉱山の70%の株式をLundinに売却(持分を30%に縮小)

- 2024年3月:Los Pelambres銅鉱山(チリ)の権益13.06%を丸紅に売却(持分を15.8% → 12.52%に縮小)

- 2024年3月:PPC(Pan Pacific Copper)の株式20%を丸紅に売却し、持分を47.8%に縮小

- これにより、PPCは連結子会社から持分法適用会社へ変更

フォーカスビジネスへの資本投資拡大

- 2020年3月期以降、フォーカスビジネスへの投資を拡大し、ベースビジネスへの投資を縮小

- 今後の方針:

- ベースビジネスを安定収益源として維持しながら、新たなレアメタル鉱山の開発を模索

- さらなる資産売却は行わず、事業規模を最適化し、フォーカスビジネスを成長の主要エンジンとする

2. 半導体材料事業の成長戦略

- 次世代半導体市場の成長を最大限活用し、収益基盤の強化と技術リーダーシップの確立を目指す

- スパッタリングターゲットおよび関連製品の生産能力拡大

- 結晶材料・リソグラフィ材料・次世代半導体材料事業の拡大

- 高度パッケージング用途向け製品の需要拡大

| 戦略領域 | 主要施策 | 期待される成長 |

|---|---|---|

| スパッタリングターゲット生産拡大 | グローバルな生産ネットワークを強化 | 2028年までに生産能力1.6倍 |

| 結晶材料(InP, CdZnTe) | InP:光モジュール向け(IOWN, データセンター, ウェアラブル) CdZnTe:医療・防衛・宇宙用途 | InP市場CAGR 21.5%、データセンター向けは28.4%成長(2024-2028年) |

| EUVリソグラフィ材料 | EUV市場の成長に対応(ASML出荷数増加) | 2025-2029年の市場CAGR:ロジック10-20%、DRAM 15-25% |

| 次世代半導体材料(Mo, CVD/ALD) | 低抵抗材料としてWの代替、CVD/ALD技術の適用拡大 | CVD/ALD採用拡大により需要増 |

| 高度パッケージング材料 | 高度パッケージング事業推進室設立、製品ポートフォリオ強化 | 5G・自動運転・IoT・VR/AR市場の成長 |

3. ICT材料事業の拡大

- ICT材料事業の成長機会を最大限活用し、収益性を強化することで持続可能な競争力を確立する戦略を進める

- 生産能力の拡大と新規市場の開拓

- 収益性重視のビジネスモデルへの転換

- 高収益製品へのシフト

- コスト管理と資本効率の向上

| 戦略領域 | 主要施策 | 期待される成長 |

|---|---|---|

| 生産能力拡大 | ウェアラブル・モビリティ・産業機械向け新規市場開拓 | 高機能・小型化ニーズの増加に対応 |

| 収益性向上 | ボリューム重視→利益重視モデルへ転換 | 市場サイクルの影響を受けにくいビジネスモデル構築 |

| 製品ポートフォリオ最適化 | RACF・銅チタン合金へ注力、低収益事業撤退 | FPC用途拡大、AIサーバー向け需要増 |

| コスト管理・資本効率向上 | 価格調整、設備機能向上、従業員配置最適化 | 収益性改善と事業の柔軟性強化 |

資本配分戦略(半導体材料セグメントへの重点投資)

1. 半導体材料セグメントへの投資優先

- 当社は現在、半導体材料セグメントを最優先に資本配分する方針を採用している

- 2025年3月期から2027年3月期までの3年間で、約2,700億円を半導体材料セグメントに投資予定

- 日立那珂工場(建設中)への投資額は総額約1,500億円(既投資額を含む)

2. 投資戦略の最適化

- 日立那珂工場の完成後、投資方針を精査し、成長が見込まれる分野に資本を最適配分

- 半導体市場の需要動向に応じて、柔軟な投資戦略を実施。

3. 剰余資金の活用

- 上記の投資を実施した後、余剰資金は有利子負債の削減および株主還元に充当

- 2023年3月末時点で有利子負債は5,514億円だったが、2024年3月末には3,264億円に削減

- ネット有利子負債 / EBITDA 比率を2023年3月末の4.0倍から2024年3月末には2.6倍に改善

4. 配当方針と追加株主還元

- 基本配当方針として、配当性向20%を維持

- ベースビジネス(基盤事業)での利益が、金属価格上昇等により想定を超えた場合、追加の株主還元を実施する方針

- 追加還元の一部は負債削減にも活用予定

この戦略により、JX金属は半導体材料事業の成長を加速させるとともに、財務の健全性を向上させ、持続可能な株主還元を実現していく

(ご参考)競合他社の概要

半導体材料事業およびICT材料事業において、複数の国際的な競合他社が存在

1. 半導体材料事業の競合

- Konfoong Materials International Co., Ltd.(中国)

- 半導体用スパッタリングターゲット(薄膜材料)の主要供給者

- 中国国内市場での成長を背景に、競争力を高めている

- Honeywell International Inc.(米国)

- 高機能材料を取り扱うグローバル企業

- スパッタリングターゲットを含む多様な先端材料を提供

- Linde plc(アイルランド)

- 産業ガス・化学品を中心とする多国籍企業

- 半導体製造プロセス向け材料の供給を行う

- Global Advanced Metals PTY LTD(オーストラリア)

- タンタル・ニオブ製品の主要供給企業

- 半導体向け高純度金属材料を提供

- Ningxia Orient Tantalum Industry Co., Ltd.(中国)

- タンタル・ニオブの専門メーカー

- 中国市場を中心に成長を遂げている

- F&X Electro-Materials Limited(中国)

- タンタル・ニオブ材料を製造・販売

- 半導体業界向けに高純度材料を供給

2. ICT材料事業の競合

- 福田金属箔粉工業株式会社(日本)

- フレキシブル銅箔(FPC用途)の国内大手メーカー

- ICT業界向けの高機能材料を開発・供給

3. 金属・リサイクル事業の競合

- 三菱マテリアル株式会社(日本)

- 日本国内で銅・レアメタルの精錬・リサイクルを手がける大手企業

- 環境負荷の低いリサイクル技術を開発

- Aurubis AG(ドイツ)

- 欧州最大級の銅精錬・リサイクル企業

- 高度な技術を活かし、サーキュラーエコノミー(循環型経済)を推進

- Glencore plc(スイス)

- 世界的な資源企業であり、銅・レアメタルの大手供給者

- グローバルなネットワークを活かし、リサイクル事業を展開

- Boliden AB(スウェーデン)

- 北欧の大手非鉄金属企業

- 環境負荷低減を重視した金属精錬・リサイクル事業を展開