2024/7/10にグローバル売出し(PO)を決議しました。そちらの概要についてはKOKUSAI ELECTRIC(6525):KKR等がグローバル売出し(PO)を通じて保有株を一部売却を参照

10/25にKOKUSAI ELECTRIC社が上場します。その概要について解説します

オファリング概要

- 総売出株式数:67,674,700株(オーバーアロットメント含む)

- 内外販売比率比率(当初):55:45 → 44:55

- 海外投資家からの強い需要を踏まえ10%を国内から海外にシフト

- 発行株式数の29.3%、売出人:KKR(売出実施後保有比率:70.7%→41.3%)

- 目論見書記載価格:1,890円、仮条件:1,830-1,840円、条件決定:1,840円

- 想定オファリング規模:1,245億円、想定時価総額:4,239億円

- 上場承認日:9/21、仮条件決定:10/10、条件決定:10/16、上場日:10/25

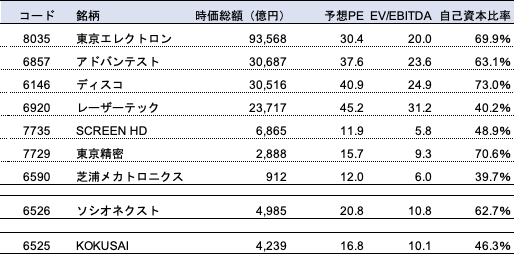

バリュエーション

- 成膜装置の直接的な競合は東京エレクトロン。ただし、規模感が大きく異なるため、単純比較は難しい

- 半導体銘柄で規模が類似している銘柄としてはソシオネクストが挙げられる

- ソシオネクストのEV/EBITDAとKOUSAIはほぼ同一水準だと思われる

- 半導体製造装置業界は今期減収減益予想であるため、ソシオネクストと単純比較はできないが、指標だけみると今期増収増益のソシオネクストの方がエントリーしやすい印象だ

- 半導体製造装置業界の25/3期以降の業績をどの程度強気に見るかによって判断は変わりそうだ

英文目論見書に記載されている特筆すべき情報 他

- バッチALD成膜装置で70%の圧倒的世界シェアを握る(競合の東京エレクトロンをこの分野では圧倒)

- バッチALD成膜装置は今後主流となる3D積層半導体で優位性がある。その成長性は、平均的な半導体製造装置を上回る

- 売出株式数のうち約2,500万(発行済の10.9%)は、以下株数を大手機関投資家に販売予定。実質的な流通株は発行済みの18.5%程度となる見込み(IPO株数29.3%から10.9%を控除)

- Capital Research Management :19,319,000株(発行済の8.4%)

- Lazard Asset Management:5,867,400株(発行済の2.5%)

- Capital Research社はソシオネクストも7.2%保有。半導体関連では、MARUWAに11.5%、デクセリアルズに13.5%、トリケミカル研究所に7.9%、信越化学に6.7%、東京エレクトロン4.3%、味の素5.1%を保有。日本株の優良半導体株に投資する当ファンドがIPO時点で発行済の8.4%を保有する大株主になることはインパクトが大きそうだ