ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

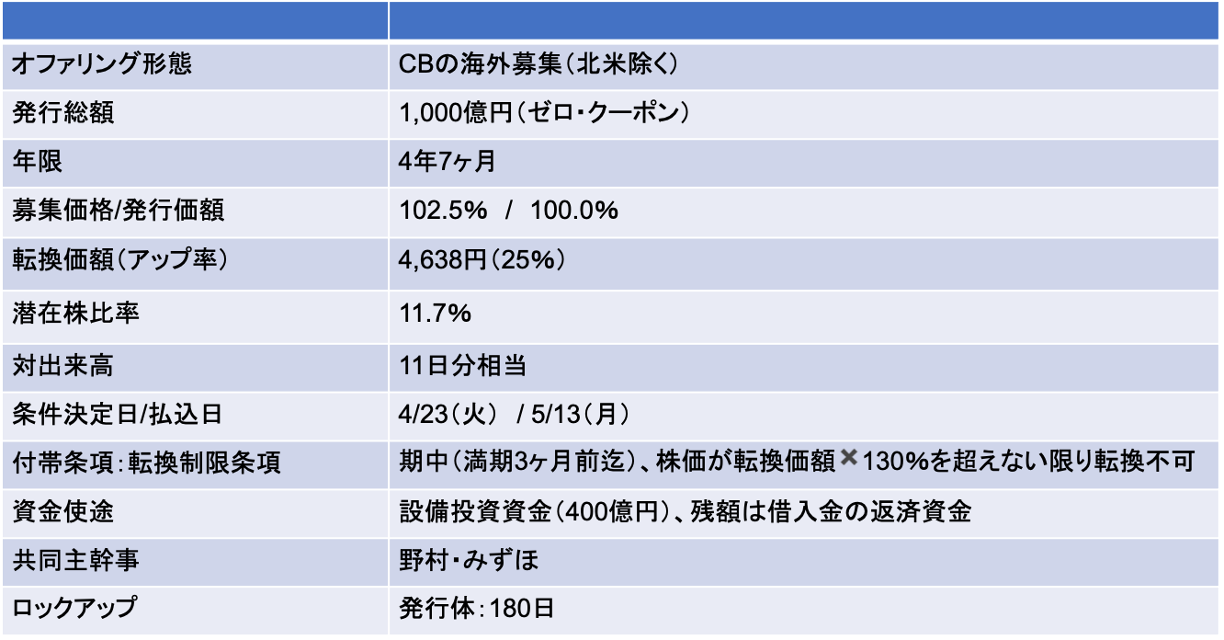

レゾナック・ホールディングス(4004):1,000億円のユーロ円CBを発行(2020年に日立化成買収→財務体質の強化が課題であった)

- 年限4年7ヶ月は珍しい(通常は5年)が、当社の決算期は12月。満期を2028年12月期末に合わせたかったと推察される

- 希薄化率は1割程度だが、実際の希薄化は、余程の株価上昇がない限り、4年後に発生する。よって、短期的にはゼロクーポンによる低利調達のメリットを享受できる

- 一方、当社のバランスシートは、日立化成買収以降脆弱だ(後述)。従って、最終的には1,000億円の資本増強を実現したい意図のある商品設計といえる

- CBは、公募増資と異なり、即時希薄化を回避可能(従前より日立化成買収資金は増資ではなく借入で賄うと説明してきた)

- 利益成長による財務体質の強化を図りつつ、2-3年内には石油価額事業のスピンオフの実施を検討

- できる資本政策を遂行したうえで、(最終的には1割程度の希薄化が生じるものの)2028年度までに財務体質の改善を目指す

CBを実施する背景

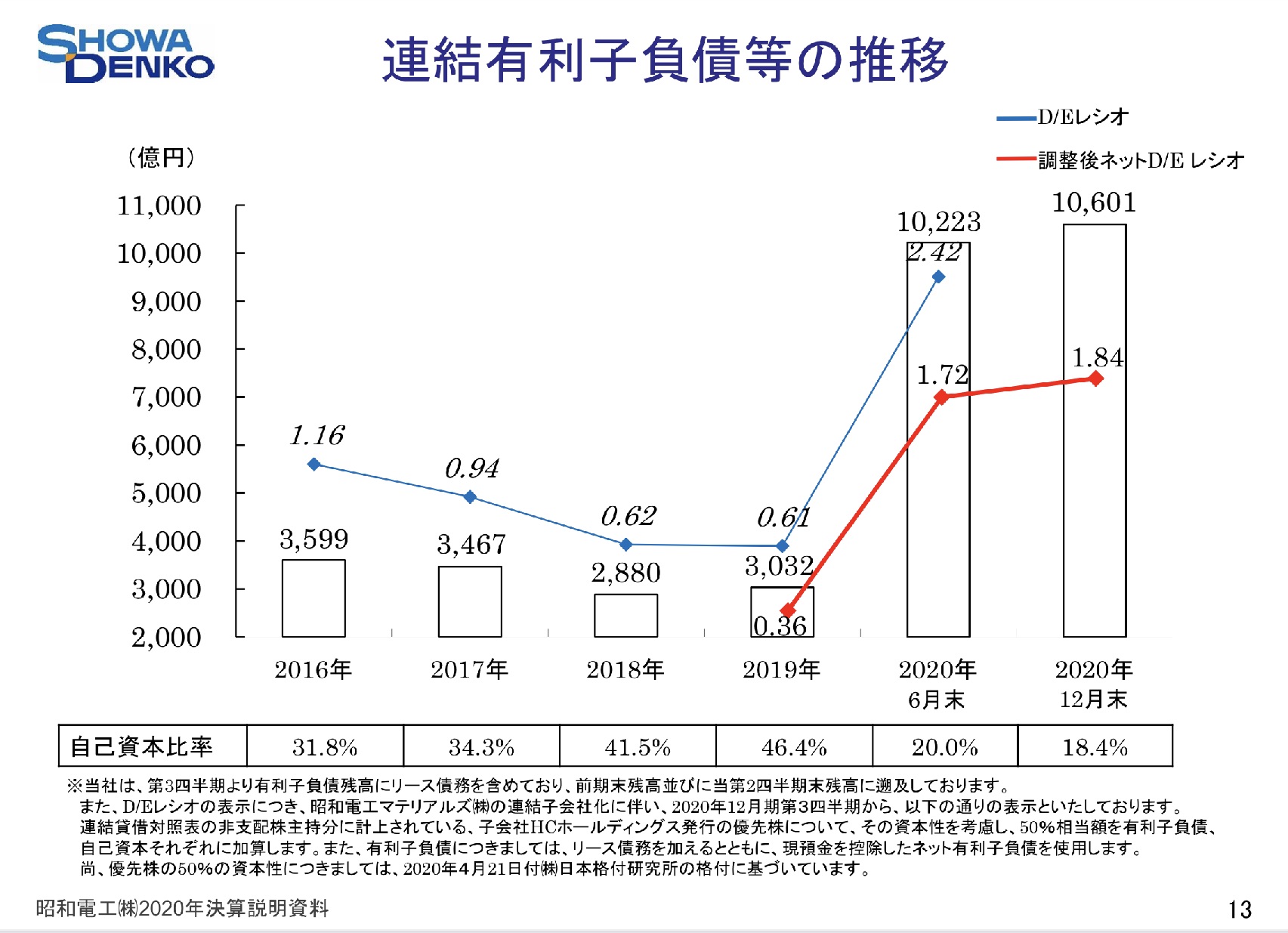

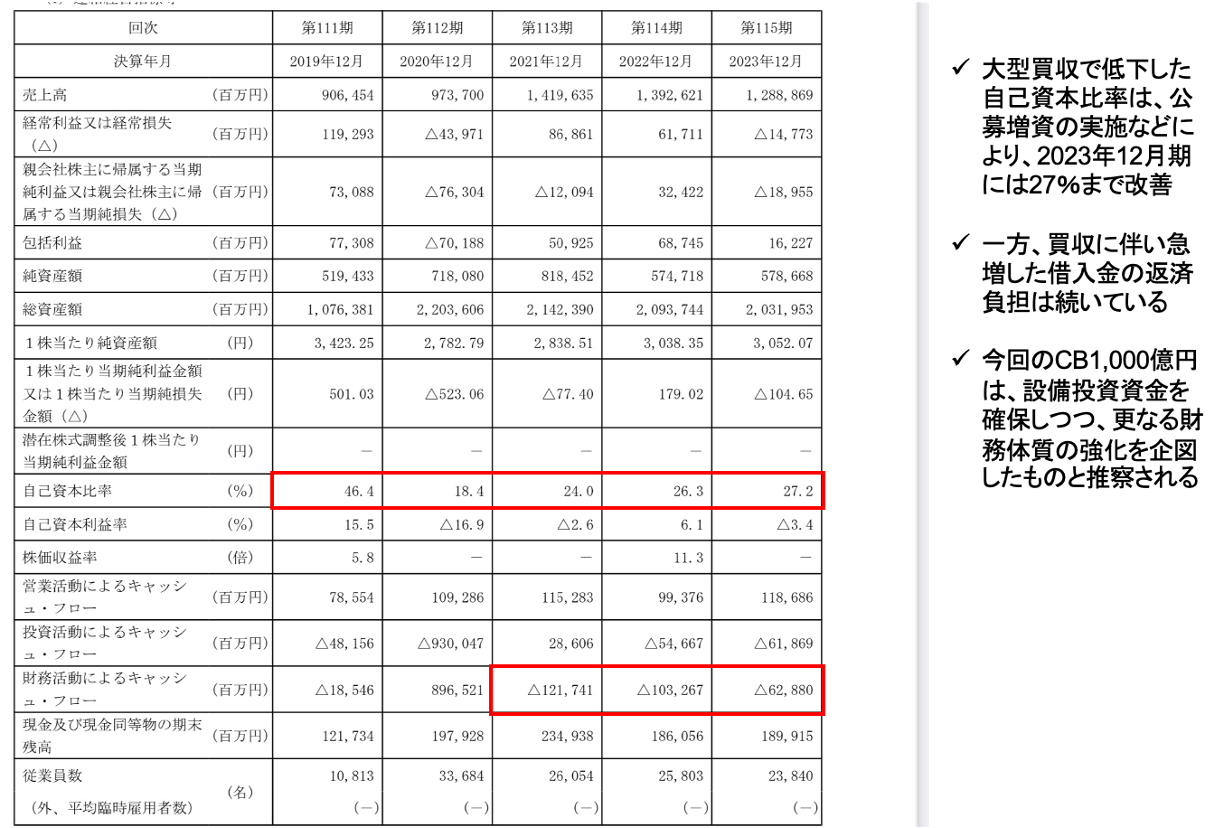

2020年に日立化成を9,640億円で買収:大型買収に伴う財務体質の改善が課題であった

- 当社は2021年9月に公募増資を実施しており、約3年ぶりのエクイティ・ファイナンスとなった

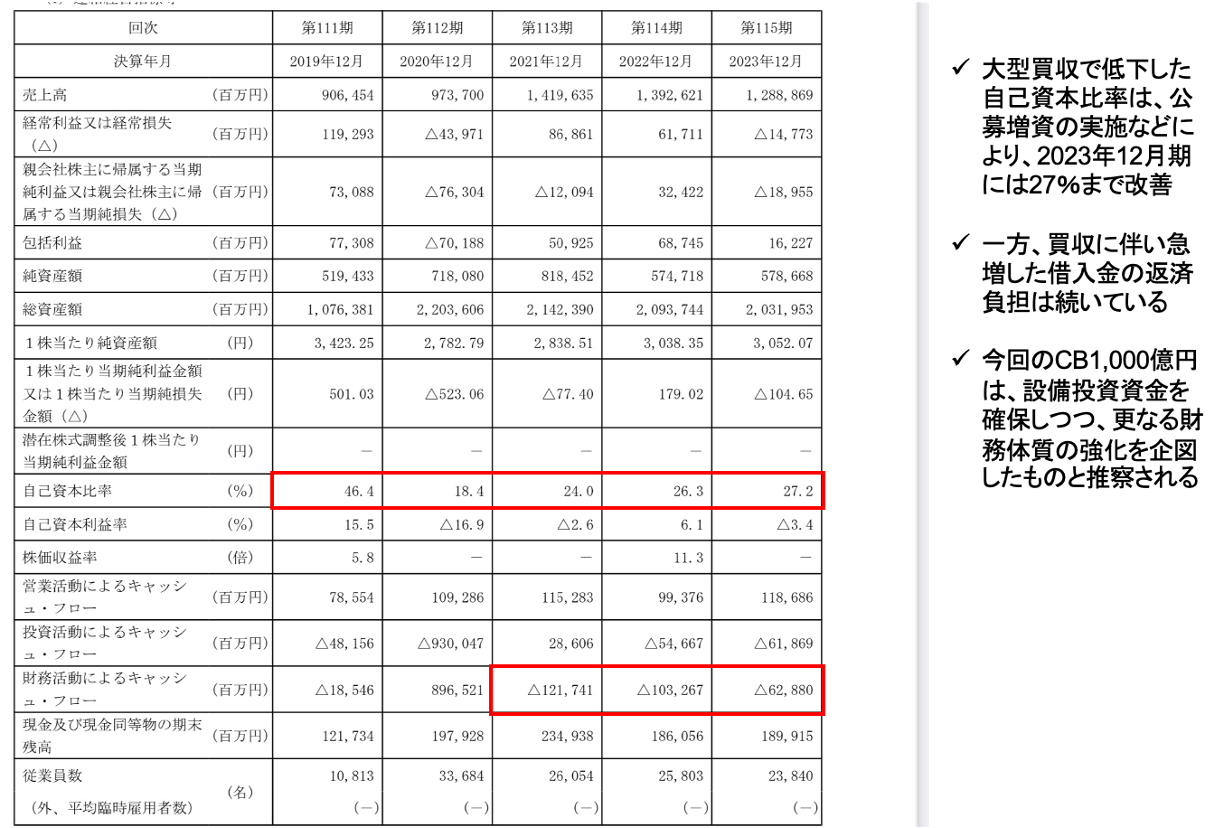

- 当社は、社運をかけて2020年4月に日立化成を9,640億円で買収。当時の当社の時価総額は4,500億円程度であったことから、小が大を買収するM&Aとして注目を集めた

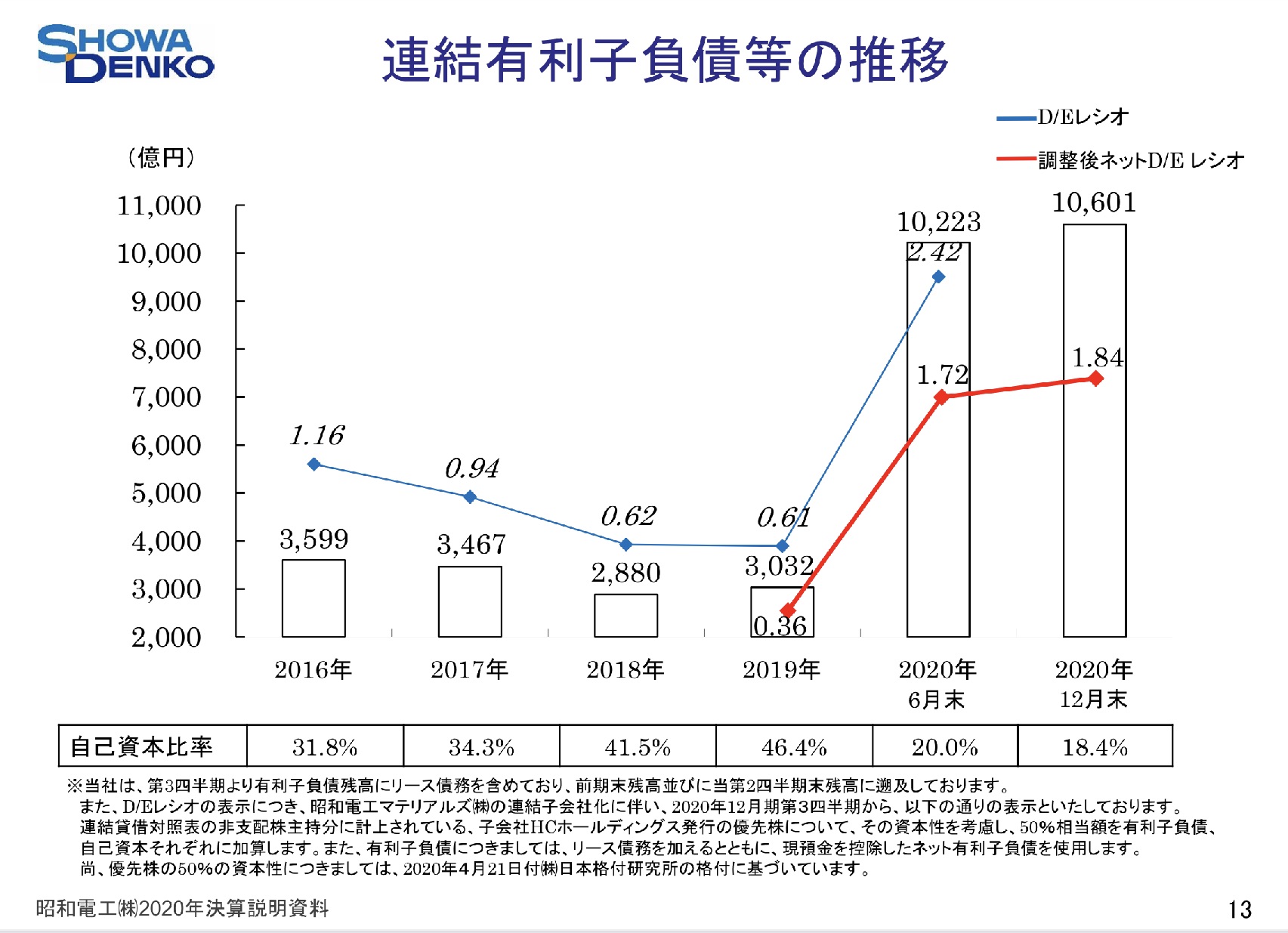

- 買収前後で自己資本比率は46.4%から18.4%に減少。有利子負債は3,000億円から1兆円に急増(2023年12月期においても1兆円を超える有利子負債をかかえている)

- 2021年9月の公募増資により約830億円の資本増強(資金使途は買収資金ではなく設備投資資金としていた)

- 半導体事業の設備投資資金だけであれば営業CFで賄える規模であるが、多額の有利子負債を返済しつつ調達の多様化を図るためにCBを選択したと推察される

-IPO,PO関係

-CB, ユーロ, レゾナック, 株価