ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

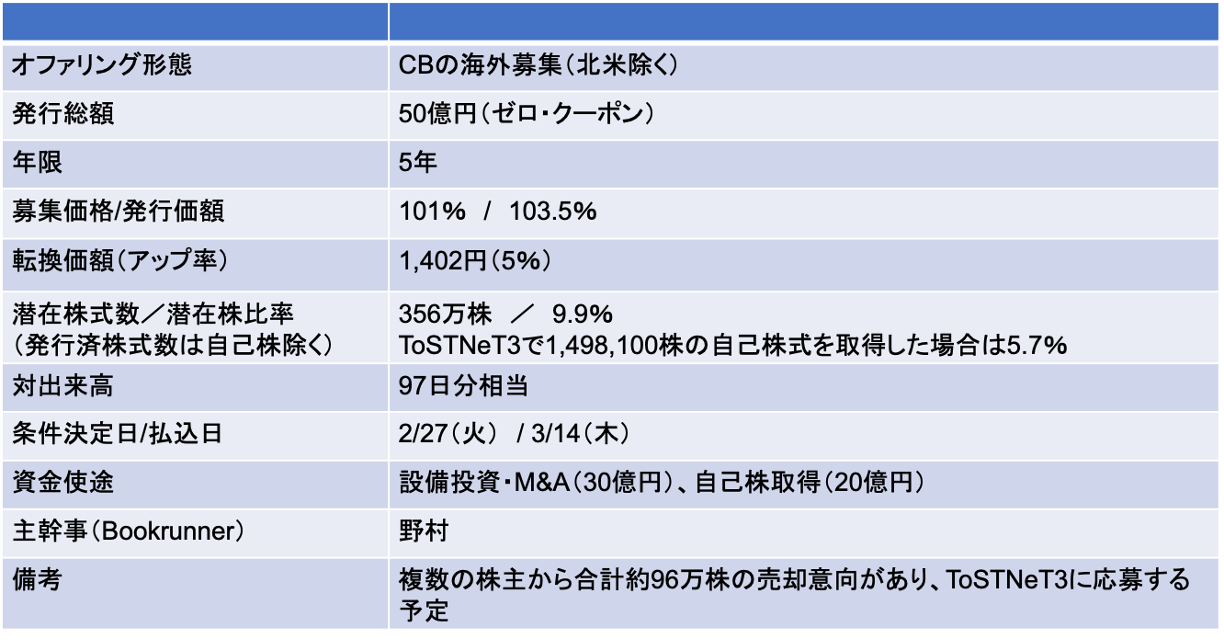

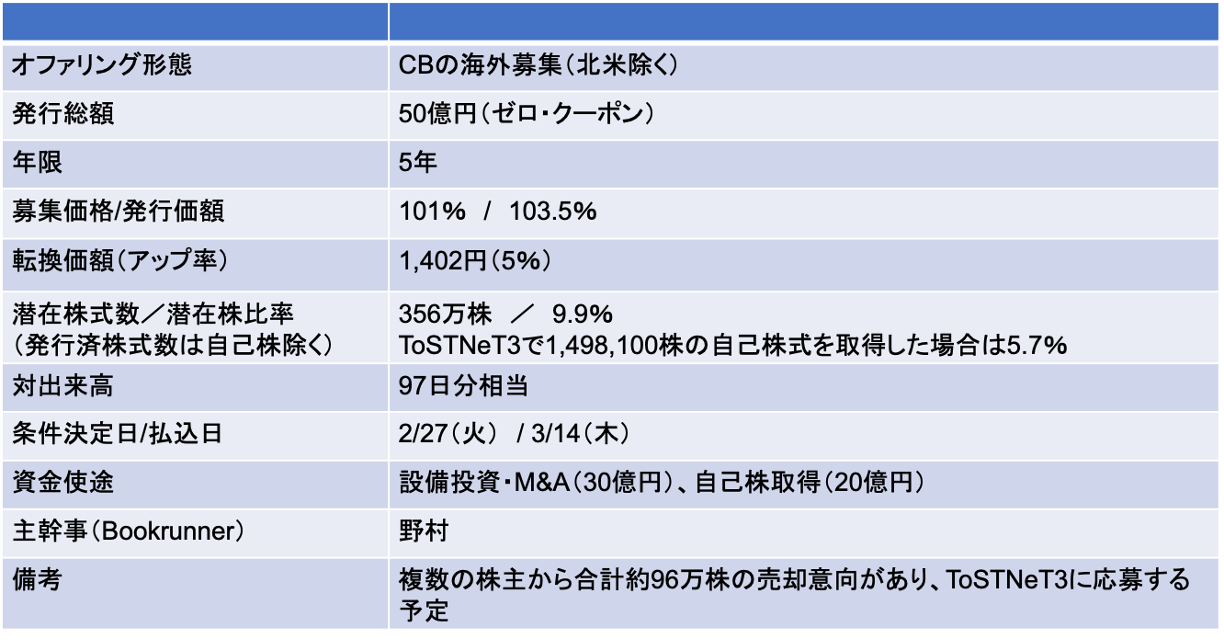

フランスベッドホールディングス(7840):50億円のリキャップCBを実施

- 流動性が低いため、CBにかかる潜在株式は1日平均出来高の97日分に相当する

- 翌日、ToSTNeT3にて約150万株の自己株式を取得するものの、96万株は既存株主からの応募が見込まれる。従って、CB投資家のヘッジ売りを吸収できる株数が54万株となる(潜在株式数の15%程度)が、やや少ない印象

- これらの点がディスカウント要因となるため、CBの発行条件もアップ率が5%と低めの設定となった

- 今回のCBには、希薄化抑制効果のある付帯条項がついていない。敢えて発行価額を額面の101%とし、転換価額を低くなる(転換されやすい)ように設計されている(発行価額を100%とした場合、アップ率は10%を超えていた可能性あり)

- 発行会社としては、今回のCBは最終的に転換されても構わない(寧ろリファイナンスが必要になるので転換されてほしい)と考えていると思われる

- 翌日のToSTNeT3の結果:1,498,100株全量を取得

CBを発行する背景:自己株式の有効活用?

- 当社は、毎年定期的に自己株式の取得を進めてきた

- 2023年3月末時点では537万株(当時の発行済株式の13%に相当)を保有

- そこで、2023年5月に300万株の自己株式を消却している。消却後の自己株式は236万株(現在の発行済株式数の6.2%に相当)

- ToSTNeT3で150万株の自己株を取得分を考慮すると、自己株式が386万株に増加する。今回のCBにかかる潜在株式は356万株のため、全量転換されても自己株式の範囲内となる

- 既存株主から売却意向を確認→株価も上場来高値の水準にあるので自己株取得と併せてCBを発行して自己株を有効活用しようという流れでCBを選択したのではないか?と推察する

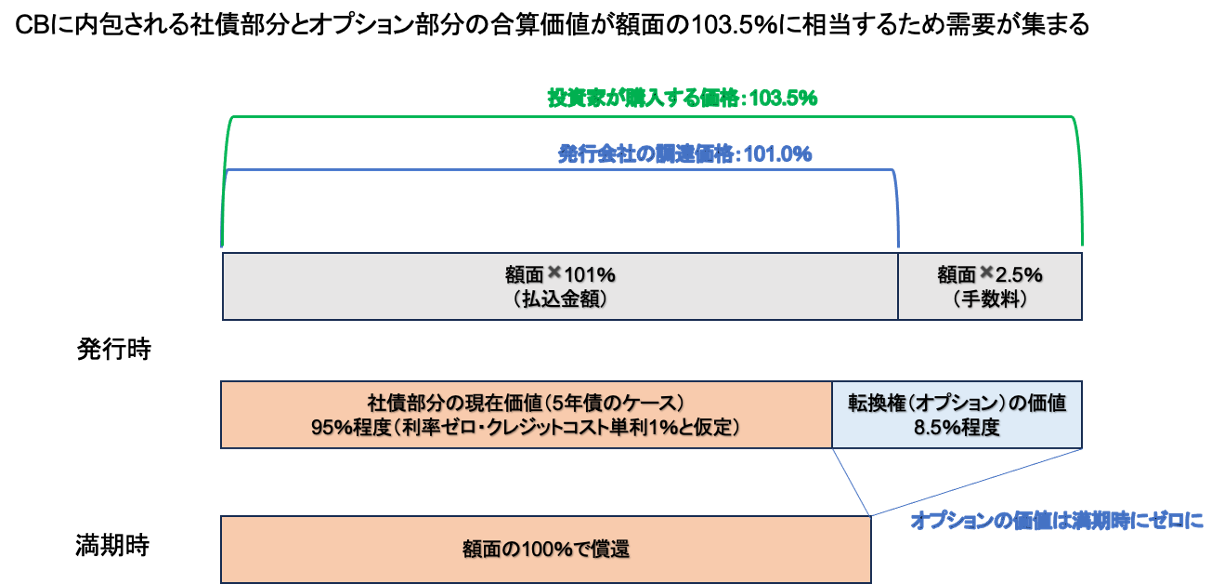

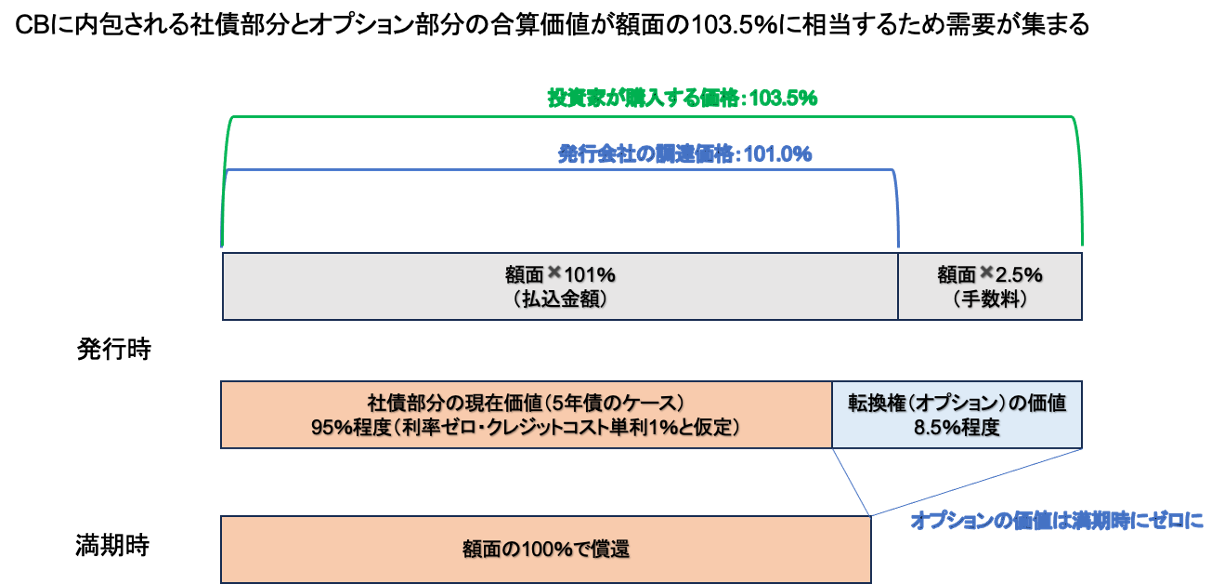

(ご参考)額面を超過する払込価額でもCB投資家の需要が見込める理由

- 今回のCBを投資家は額面の103.5%で取得する。そのまま、満期まで保有すると100%で償還される。つまり、マイナス金利のCBを購入していることになる

- ただし、CBは以下のように社債部分とオプション部分の複合金融商品だ。両者の合算理論価値が103.5%でも割安と投資家が判断すれば、需要は集まる

- 発行会社からみると、コールオプションを打った対価で、割安な負債調達を実現していることになる(ただし、転換された場合、定理調達のメリットはなくなり希薄化する)

-IPO,PO関係

-CB, ユーロ円, 株価