漸くライツの売買が終了しました。6月21日の案件公表日からまもなく2ヶ月となります(ライツ・オファリングはファイナンス期間が長い。。)

終盤に入ってきましたが、これまでの行使状況等について現時点でわかっていることをアップデートします

8/15時点の行使率は62.6%(8/8時点56.8%)。役員保有ライツを加えた確定行使率は88%

- 会社が公表した8/15時点におけるライツ行使数は2,207万個(行使率62.6%)

- ほふりで確認できる8/18時点における新規記録株式数の総数は2,267万株(ライツの64.4%相当)

- 役員が保有する残存ライツは828万個を加えた3,095万個は行使が確定していると考えられる(行使率87.9%)

- 残り426万個(12%相当)のライツに関しては、現時点では行使が確認できないが、経済合理性に鑑み行使期日8/28までには行使されるであろう

- 最終的な行使結果は8/28に公表される予定

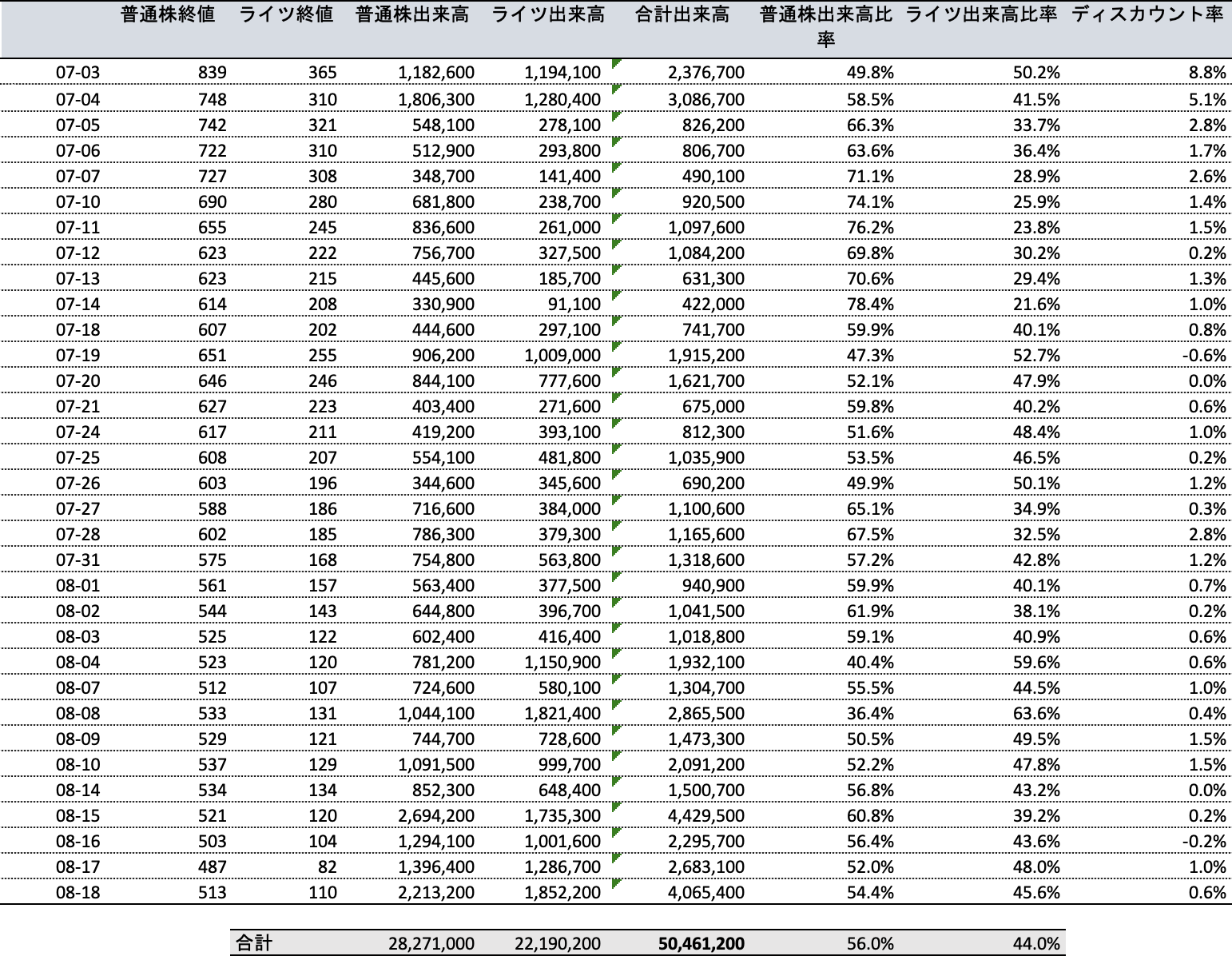

案件公表時から8/18までに配当調整後株価は25.8%下落(同期間のTOPIX騰落率は▲1.8%)

出来高は増加したにも関わらず株価は軟調に推移(特に後半は投機的売買が膨らんだと思われる)

- 今回のライツは出来高対比で規模が大きいため、需給要因が株価に影響を及ぼす可能性がある旨、当初から指摘してきた。しかしながら、2割以上も株価が下落するとは想定できなかった

- ライツ上場期間中の累計出来高は、2,219万個。役員が保有するライツを除いた流通ライツは1,604万個と試算されるため、ライツ上場期間中に1.4回転したことになる

- 株価が下がれば下がるほどライツの価格は下落し、結果としてライツの日中の価格変動率は大きくなる。デイトレをはじめとした短期売買の割合が日々膨らんでいったと思われる

- 株価500円の場合、ライツの理論価格は100円となる。親株の5倍の価格変動率になるため株価が下がれば下がるほど投機的な売買が増えていったと予想される

- 出来高は膨らんでいるものの短期売買が主体であり、中長期志向の投資家は、ライツ期間中は構造的な需給悪化を嫌気して、買いを手控えていると考えられる

- 従って、今後注目すべきは、ライツオファリングが終了した後に、特に大手機関投資家がどのような投資行動を取るかだ

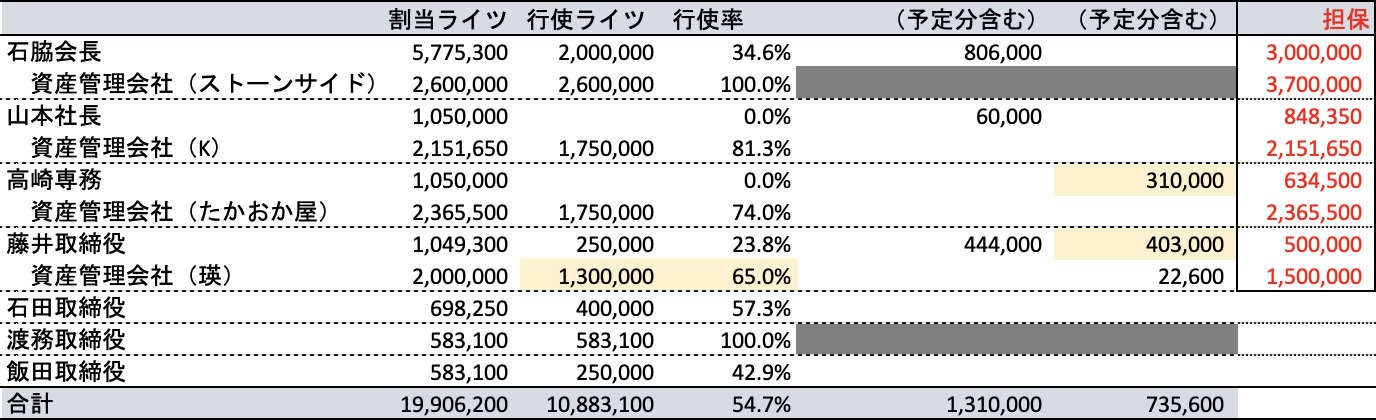

会社役員の市場売却比率は、保有ライツの1割強

保有株を担保に銀行借入れをしてライツを行使するものと予想される

- 今回のライツオファリングで役員に割り当てられたライツは1,990万株相当。全て行使するには80億円の大金が必要である

- 従って、自己資金で全量行使するには相当な負担とリスクを負うことになる

- 当初はそのリスクを負わないものとして、半分程度は保有株を売却して、ライツの行使資金に充てるのでは?と想定していた

- しかしながら、大量保有報告書で確認できる範囲では1割程度しか市場売却をしていない。下表の通り、保有株を担保にローンを組んでライツを行使するものと思われる

- 現在、1日あたり3.7万株の売却を行っている。株価が軟調に推移しているため、残念ながら市場は疑心暗鬼になってしまった面は否定できない

- ただ、役員も借金をしてリスクをとって増資に臨む予定である。相応のコミットをしているとも評価できるので、この点はもっとクローズアップされた方がいいとのでは?と個人的には思う(株価が下がっている中では難しいが)

8/14の決算発表後も株価は軟調に推移

- 8/14の決算発表後も残念ながら株価が下落傾向にある(一時500円割れする場面も)

- 考えられる株価下落要因は、ライツオファリングの需給悪化と、伊万里プロジェクトの収益化に対する不透明感

- 少なくともライツオファリング終了後は需給悪化要因は解消されるため、株価の底打ちを期待したいところではある(ただし、信用買残はライツ開始後増加しており、引き続き一定の受給悪化要因となり得る状況)

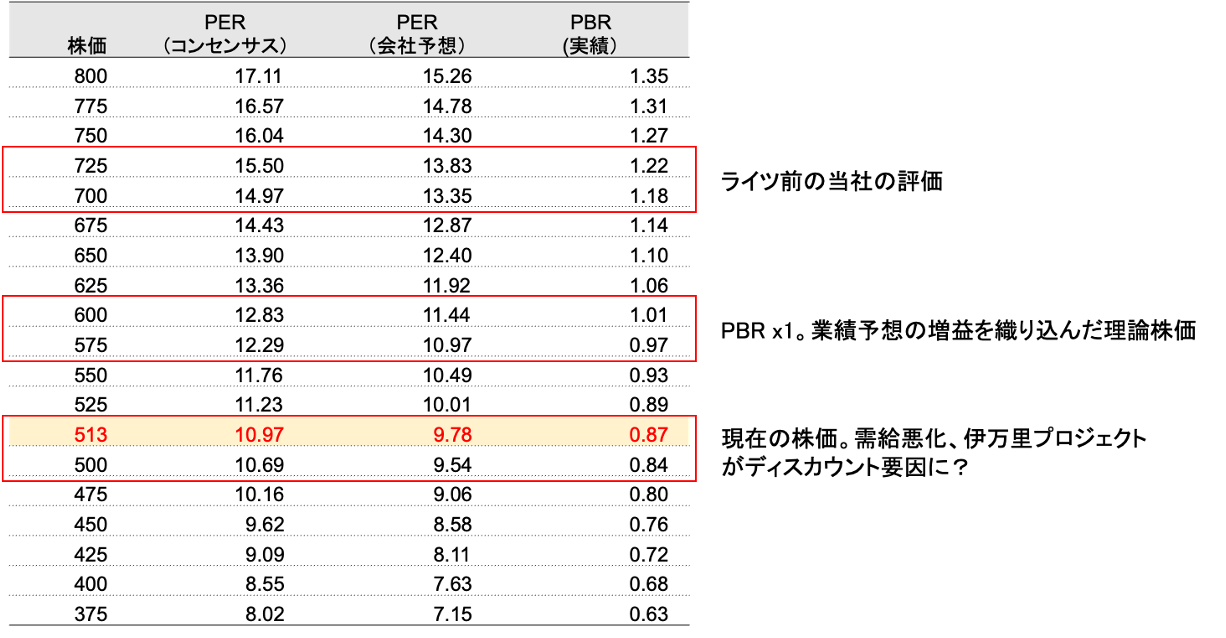

- 下表のPERマトリックスの前提条件は前回の記事を参照

- 保有株を担保にローンをする経営陣。これ以上の株価下落は、担保価値を低下させることから、色々な意味で許容できないはずだ。今後の奮起に期待したい