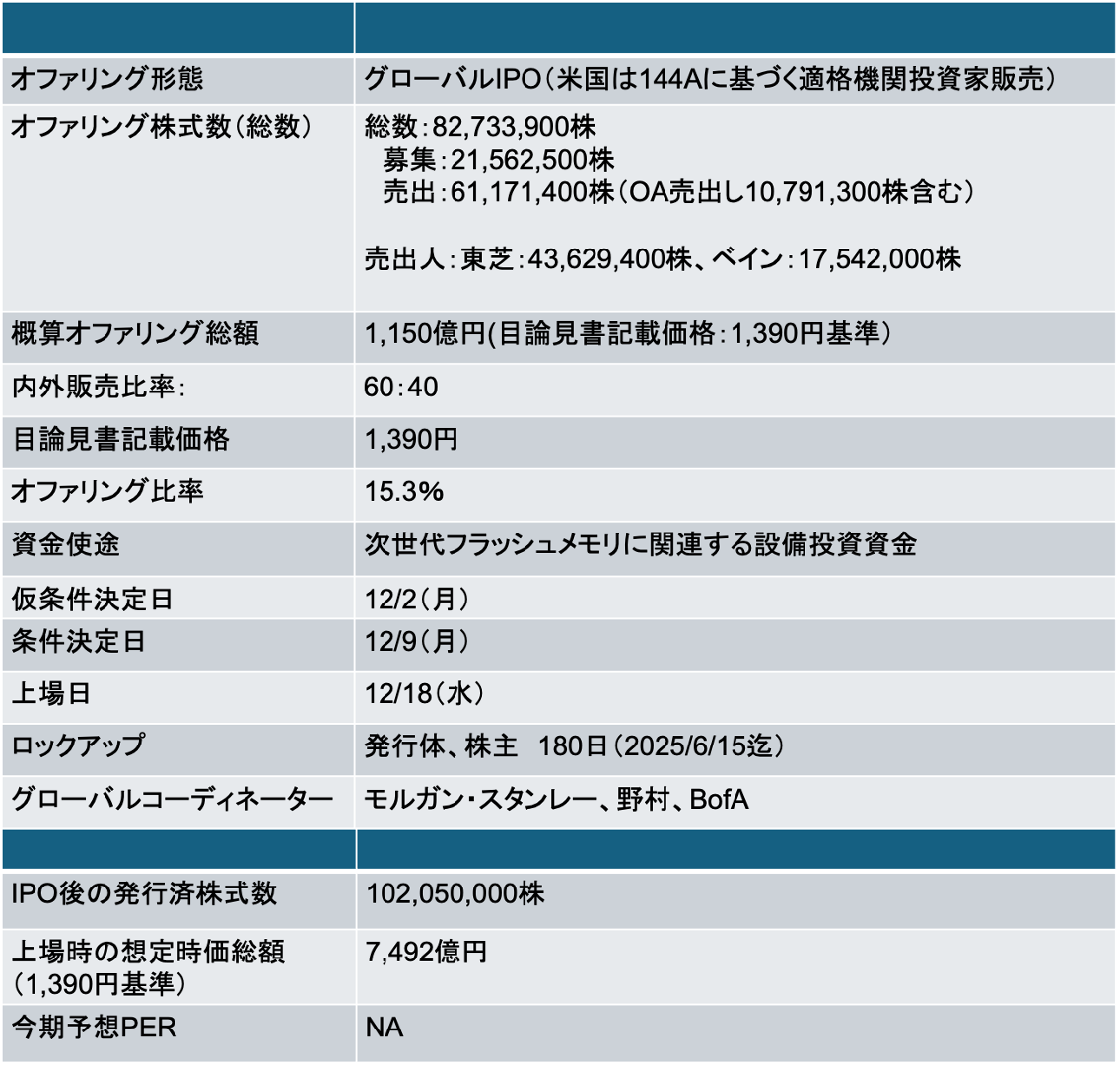

- 2020年にIPOを断念した当社だが、2024年10月にも一度IPOを見送っていた。3度目の正直?となるか

- 2024年夏頃の憶測報道では、時価総額1.5兆円を目指すとのことだったが、半導体市況のピークアウトを受け、想定時価総額は7,500億円程度でローンチされた

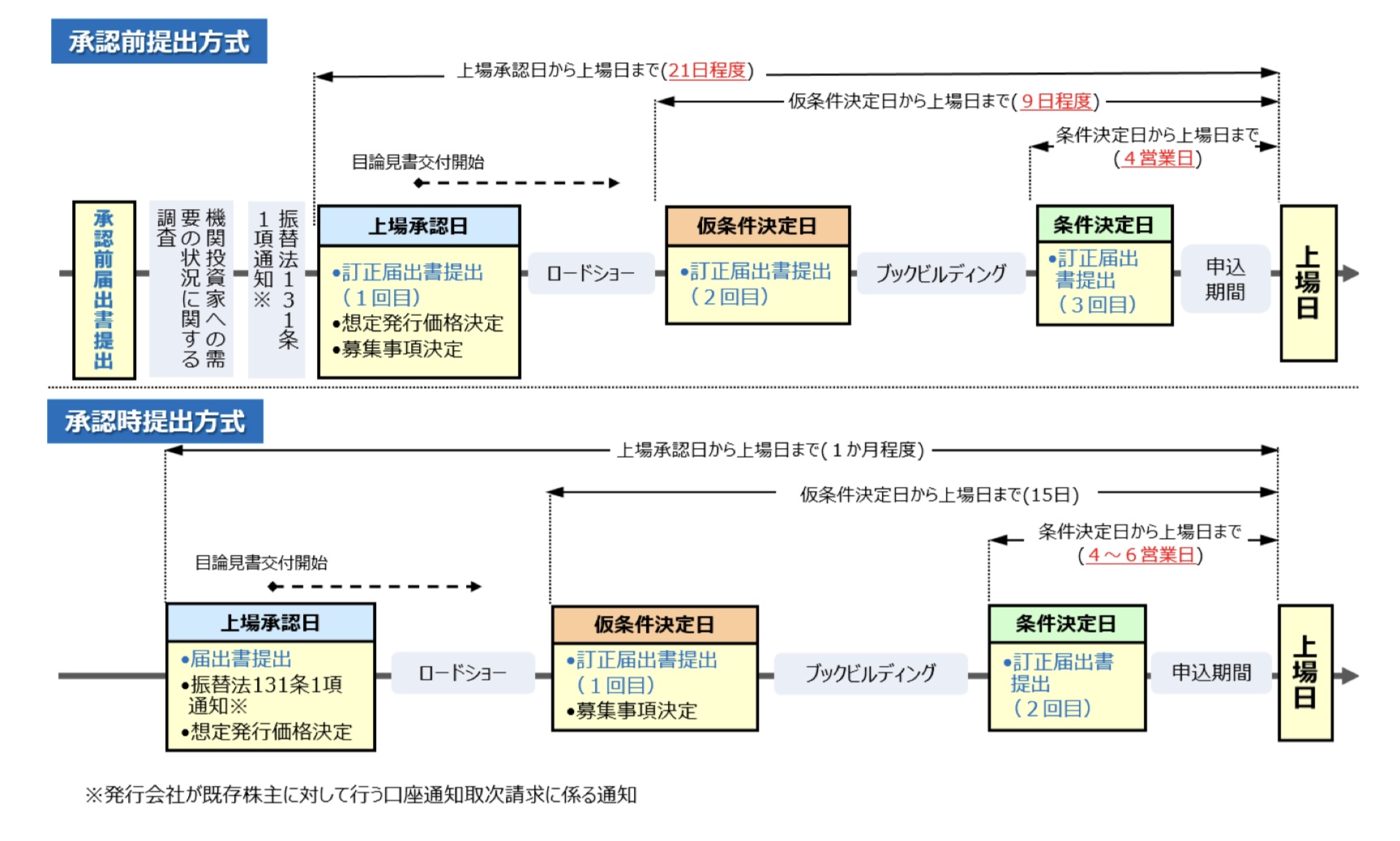

- 本邦初の日程短縮(有価証券届出書を上場承認前に提出)方式によるIPOとなる

- 当初の有価証券届出書では募集金額の上限は1000億円としていたが実際には300億円弱となる見込み。目標とする時価総額に届かない状況であったため、募集・売出株式数を最低限に抑えて上場を優先させたものと推察される

本邦初の短縮日程IPO

- 従来のIPOの場合、上場承認日から上場日まで5週間程度の期間を要したが、短縮日程の場合は3週間程度となる

- 本件は、11/8に事前届出、11/22に上場承認、12/18に上場日という日程。11/8以降に海外機関投資家中心にプレマーケティングを実施し、そのうえで想定公開価格1,390円に設定したため、今後市場環境が混乱しない限り大きく乖離する可能性は低そうだ

- ただ、IPOの規模1,150億円のうち海外投資家への想定配分は4割(460億円)を想定している。半導体銘柄のオファリングにしては海外機関投資家への配分が少ない印象。海外投資家からの引き合いが弱かった?懸念もある。今後仮条件・条件決定時において、海外販売比率が引き上げられかどうかで、需要のモメンタムを確認していく必要があるだろう

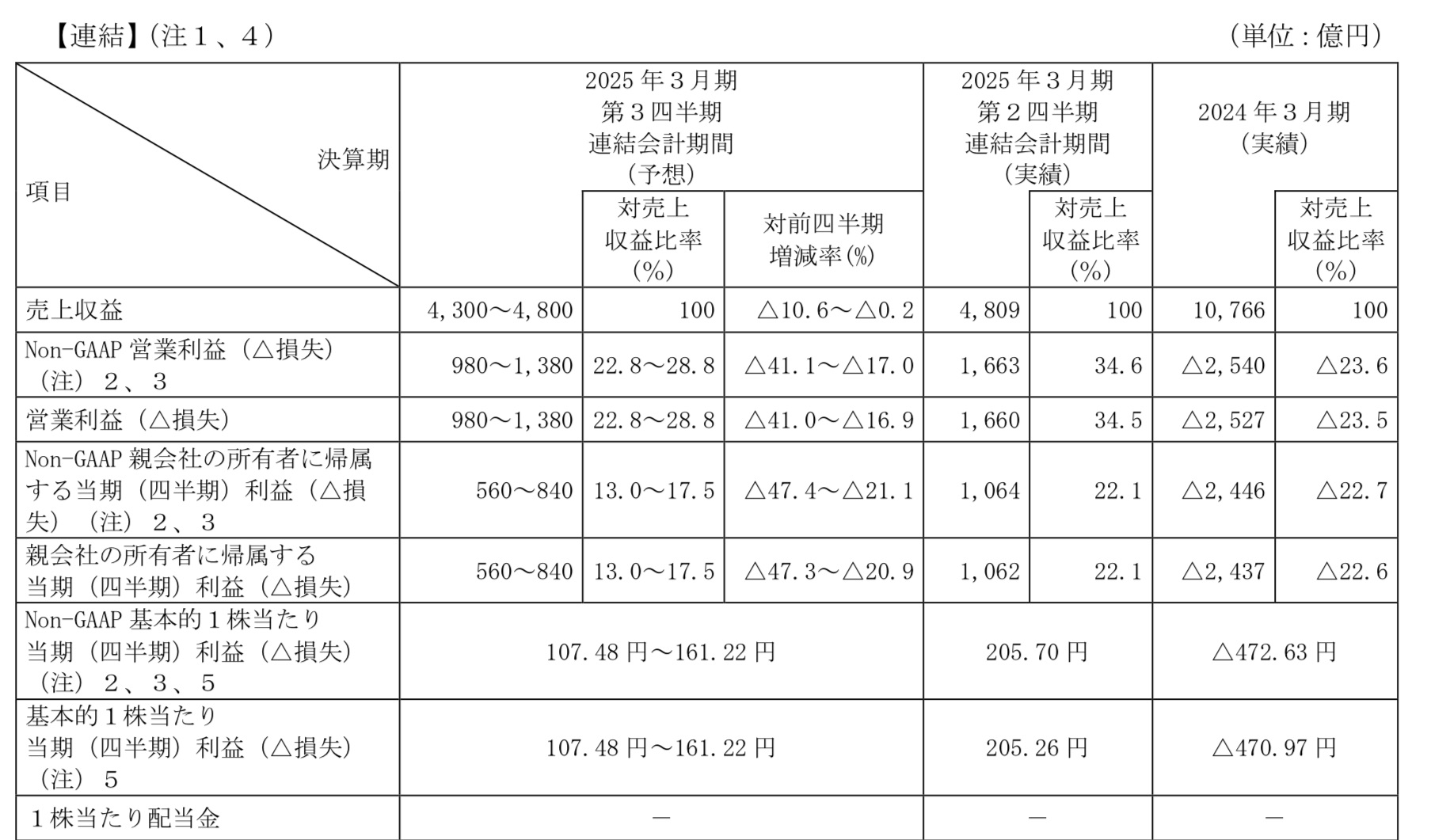

業績予想とバリュエーションの考察(バリュエーションは分析困難)

- 業績予想は3Qまでしか公開されていないため、今期予想PER等のバリュエーション指標は不明

- 3Qの営業利益も980-1,380億円のレンジ予想となっており、幅も大きい

- つまり、国内個人投資家が入手できる情報でのバリュエーション分析は難易度が高いため割愛する

- 上場から1ヶ月程度経過後に主幹事証券各社によるアナリストレポートが公表されるため、そのタイミングでバリュエーションの水準感の確認が可能となる

- ざっくりとした感覚(個人の感覚で、正確性は全く保証できません!)

- EV2兆円(ネットデット1.2兆円➕時価総額8,000億円)に対して、今後1年間の営業利益が2,000億円、当期利益が1,300億円、減価償却が3,000億円

- EV/EBITDAはx4程度、PERはx6強

- Samsung、SK HynixのEV/EBITDAがx5程度(米国版yahoo financeを参照)なので、その辺を目線に置いているのかなという印象

- 韓国メモリ勢の株価が今後急落しない限り、現実的な価格設定?

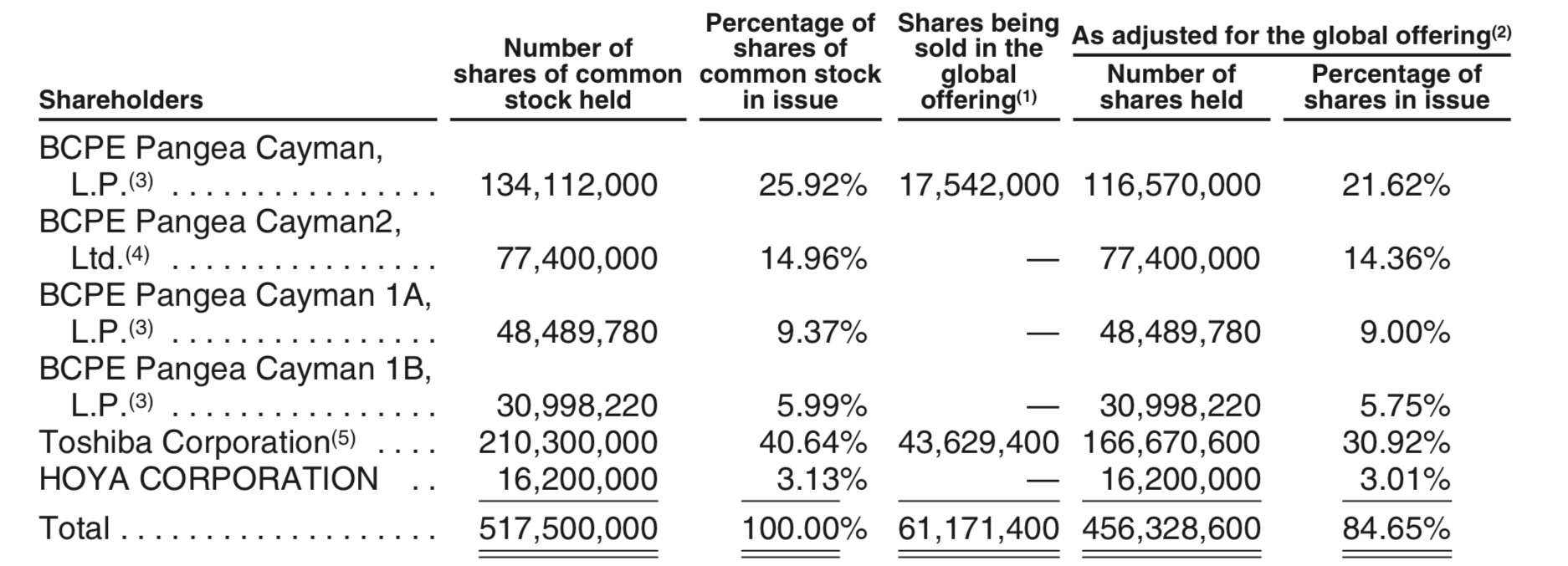

IPO後の株主構成:ベイン36.3%、東芝30.9%、SKHynix14.3%

- IPO後もベイン・キャピタルは発行済の36%を保有する筆頭株主となる予定

- ベイン➕東芝で67.2%(総会特別決議の拒否権を有する)を保有。SK Hynix、HOYAを含めると約85%は上位株主が保有

- なお、SK Hynixは、Cayman2の転換社債を介して実質発行会社株式の14.3%を保有しているが、2028年まで15%を超える買い増しは発行会社が承認が必要となるようだ

- ベインの保有株に関しては来年以降、市況が改善し株価が上昇するのを待って売却することを想定しておく必要がありそうだ

- 今後市況が急回復した場合は、ロックアップ明け&総会明けの2025年7月がPOの最速日程?

- 一方、市況が低迷した場合は、ウェスタンデジタル社を巻き込んだ業界再編?の可能性も再浮上するかもしれない

財務体質の観点では良質な資本がもっと必要?増資300億円では。。

- 2024年9月末時点において当社の有利子負債(日本政策投資銀行が保有する社債型優先株を含む)は1.2兆円、自己資本比率は21%

- 日本政策投資銀行は3,000億円の社債型優先株を保有している。現状4%強の配当率だが今年から7%強、再来年から8%強に上昇する。税引後で7-8%の配当負担(210-240億円)は重い。。

- 経産省が半導体設備投資に助成金を出す一方、DBJ(株主は財務省)はリスクに見合った配当をしっかり回収している。。

- 半導体市況が回復し、2022年3月期のように調整後EBITDA6,800億円を安定的に稼げるのであれば問題ないが、市況悪化時のリスクバッファがないのが気がかりだ

- のれんも24年9月末時点で約3,500億円

エイクティ・ストーリー:NANDピュアプレイヤー・AI/データセンターで恩恵

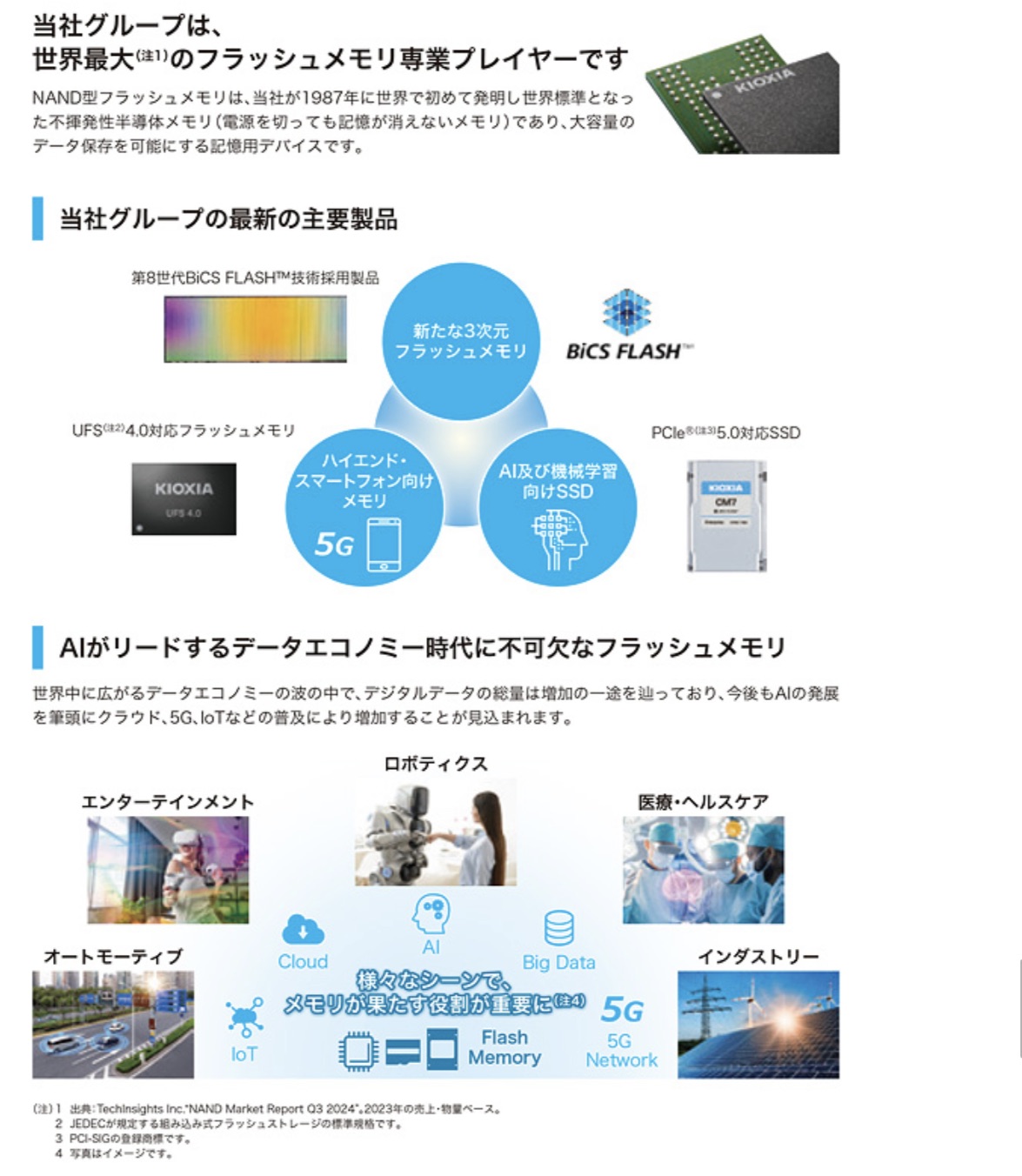

以下葉、英文目論見書に記載されていたエクイティストーリーの骨子。国内目論見書のカラーページと合わせてまとめてみました

Strengths

世界最大のピュアプレイ NAND フラッシュ メモリのサプライヤー。高成長が期待されるNAND フラッシュ メモリ市場から恩恵を受けるポジショニング

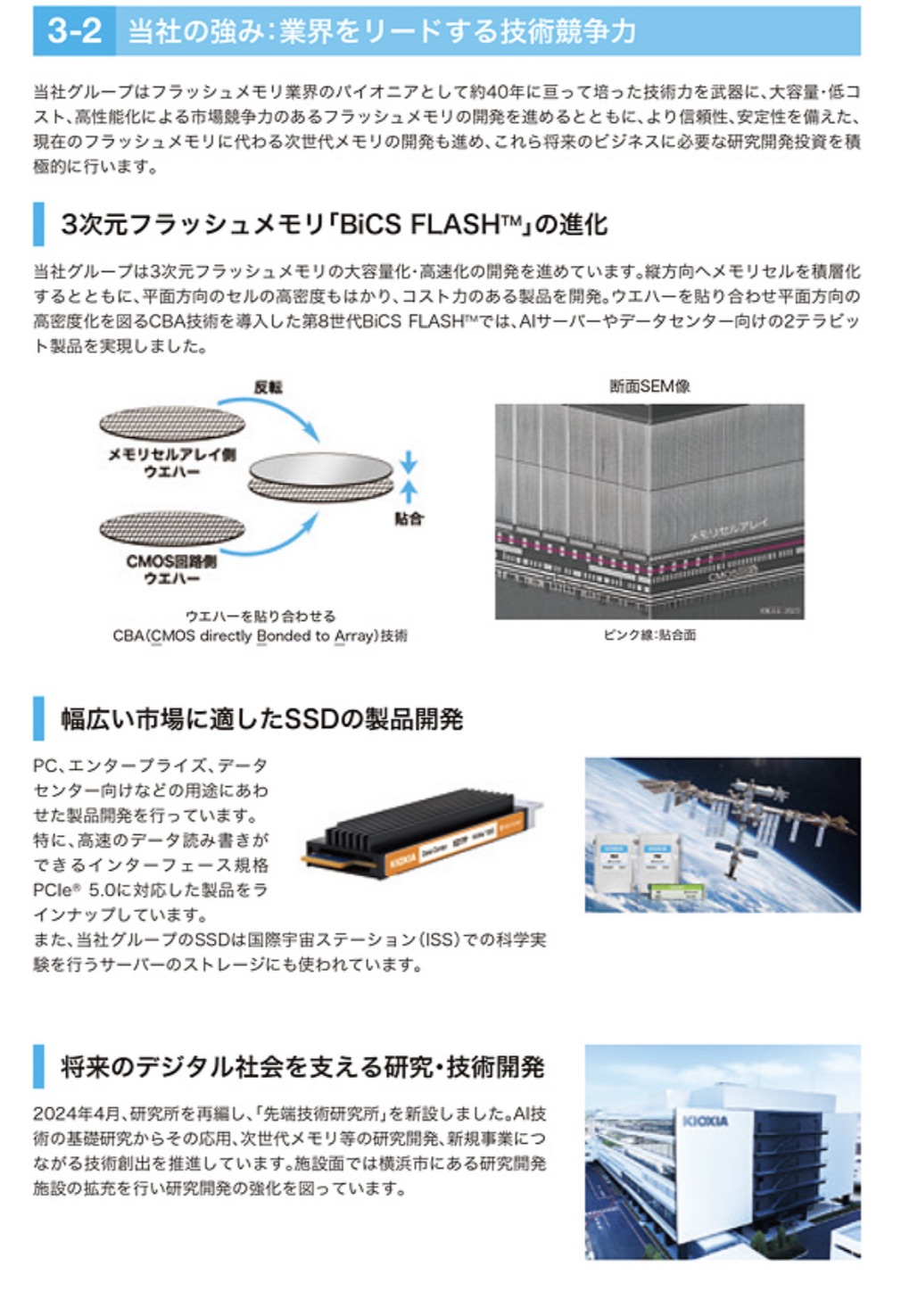

製品の性能向上に重点を置き、技術面およびコスト面でのリーダーシップを一貫して維持

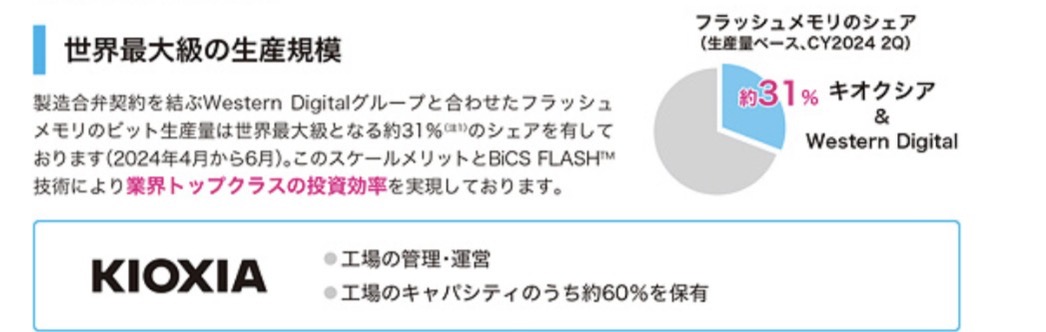

世界最大のサプライヤー(Western DigitalとのJVに基づく生産能力を含む)。優れた投資効率とAIを活用した開発生産運営能力を備えている

グローバル大手顧客と長期にわたる強力な関係を築いており、急成長しているデータセンター・エンタープライズ SSD 市場に重点

(高収益化に向けた)各種施策によって、直近のメモリ市場のダウンサイクルからの回復時には力強い業績の回復を実現

実績・経験豊富なマネジメントチーム

Strategies

SSD &ストレージ市場における競争優位性を活用し、期待される市場の成長を享受することを目指す

追加の大型投資が不要で、さまざまな アプリケーションのニーズに適合する幅広い製品の開発を可能にする CBA テクノロジーを活用することで、多様な需要を獲得することを目指す

サステナブルな成長を実現するための財務基盤の強化

長期的な目標値

- GBあたりコストを10%台半ば削減

- SSDの市場シェアを15%に拡大(現状10%程度)

- 調整後OPM20%台半ばを目指す

- 設備投資の対売上高比率を20%未満にコントロール

- 中期的に、純負債/調整後EBITDA倍率を1倍未満に削減することを目指す。長期的にはネットキャッシュを目指す