ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

オプティマスグループ(9268):M&A資金を公募増資により調達

- 当社は、2022年にも公募増資を実施しており、2年ぶりのPOとなる

- 前回PO時の募集価格(分割調整)は245円

- PO直後の中間決算で業績を下方修正したため、株価が急落したため、一部の投資家からのイメージは悪いかもしれない

- ただし、足元の株価は721円となっており、前回POから株価は3倍程度上昇している

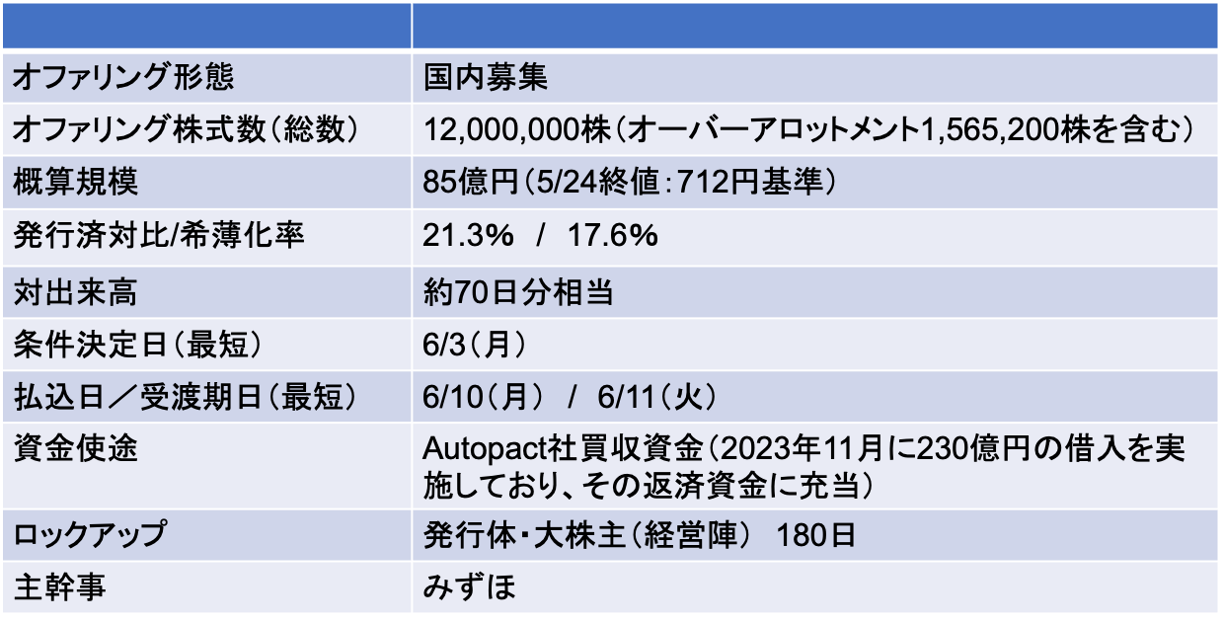

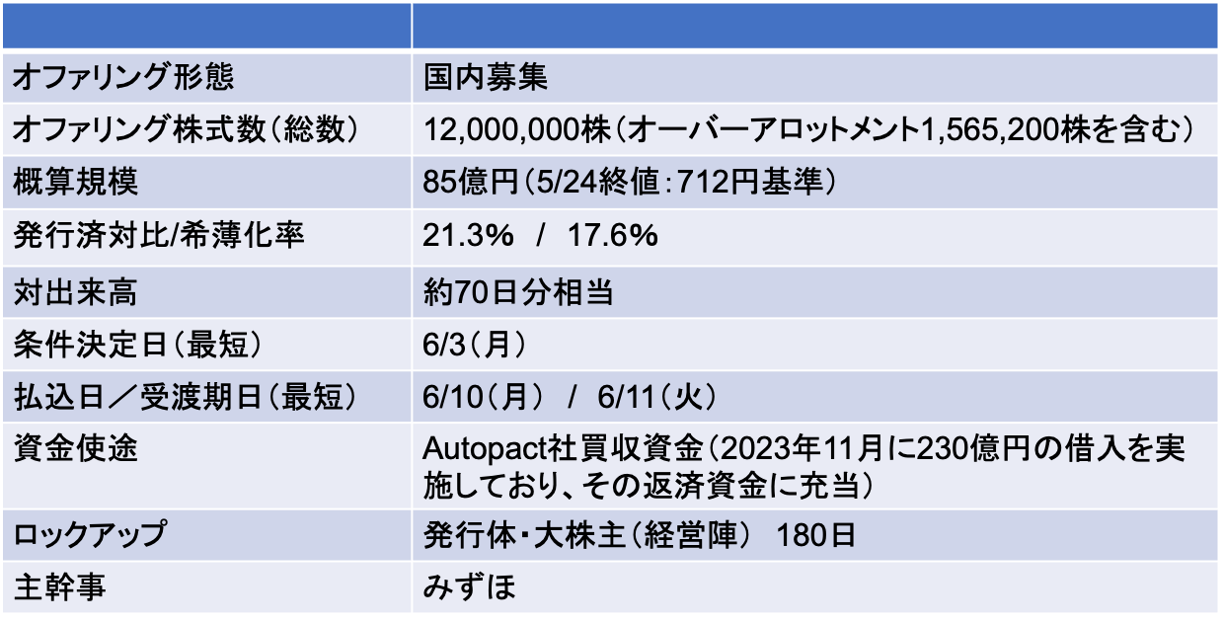

- 今回のPOは、昨年11月にM&Aした豪州の自動車ディラーAutopact社の買収資金に充当

- 230億円のブリッジローン(アレンジャーみずほ銀行)の返済資金の一部に充当

- 前回POの主幹事は野村證券だったが、今回はみずほ証券に変更されている

- M&Aのローンをアレンジしたみずほグループが銀証共同で案件を勝ち取ったと推察される

6/3に条件決定

- 募集価格:635円(ディスカウント率:3%)

- 払込価額:605.52円(引受手数料率:4.5%)

- 本件公表から条件決定まで株価は8%下落(TOPIXは2%上昇)

4/22にM&A織り込み後の中期経営計画の説明会を実施(増資も示唆していた)

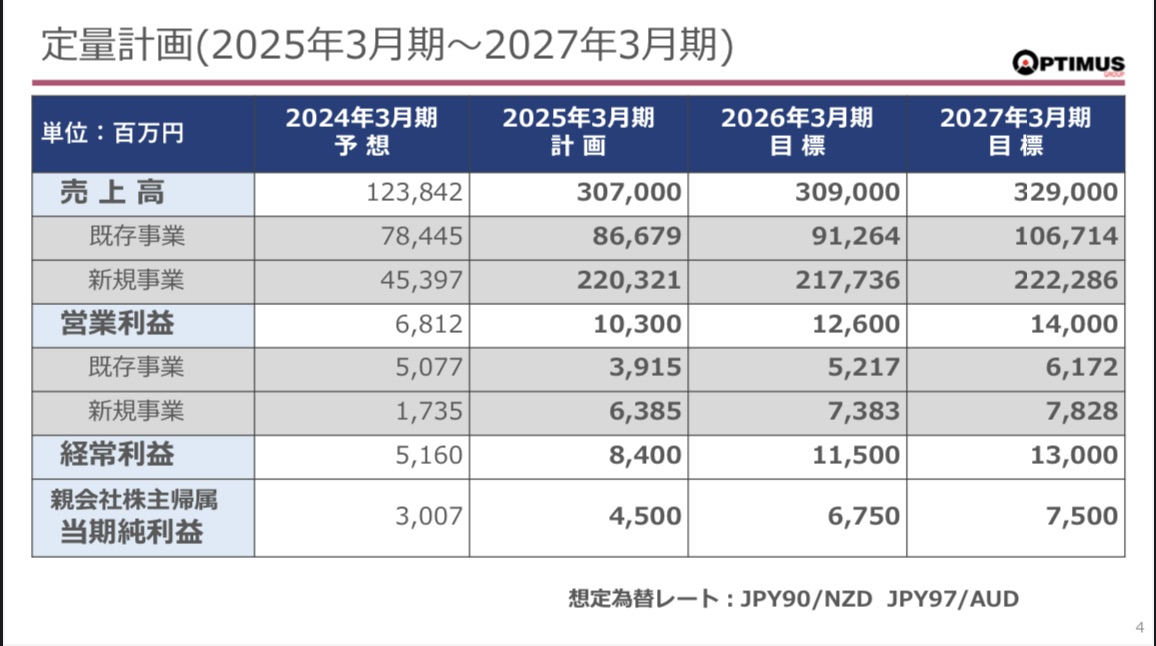

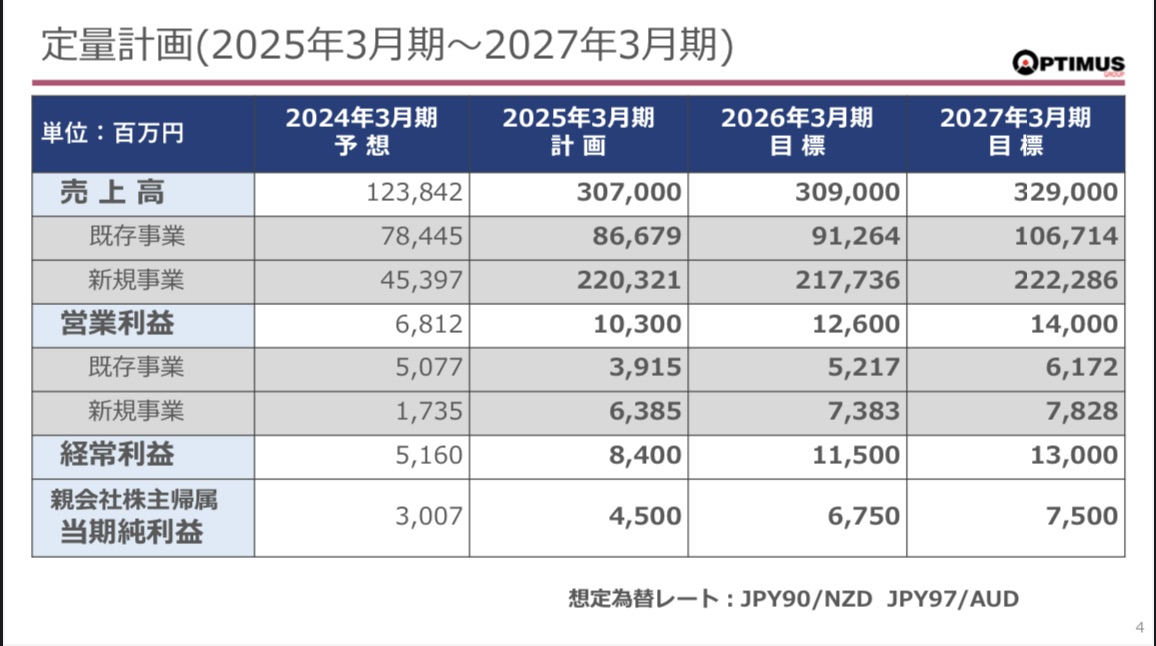

- 当社は4/22に中計説明会を実施している。その際には27/3期までの目標値を開示している。今後3年は二桁成長を見込んでいる

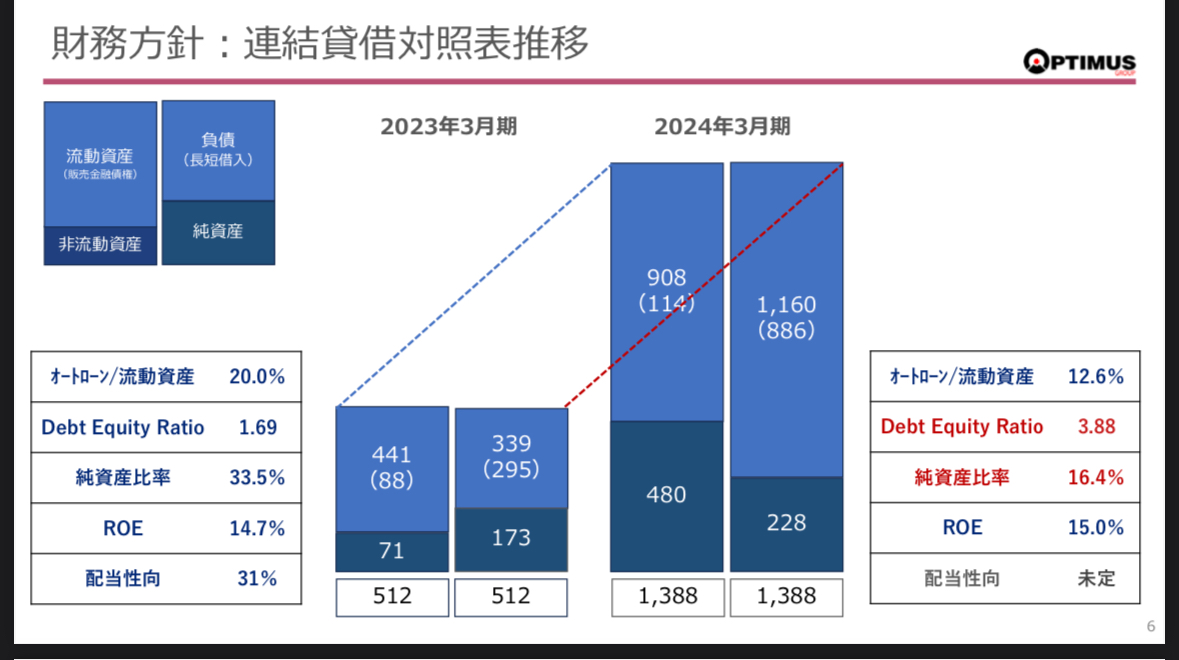

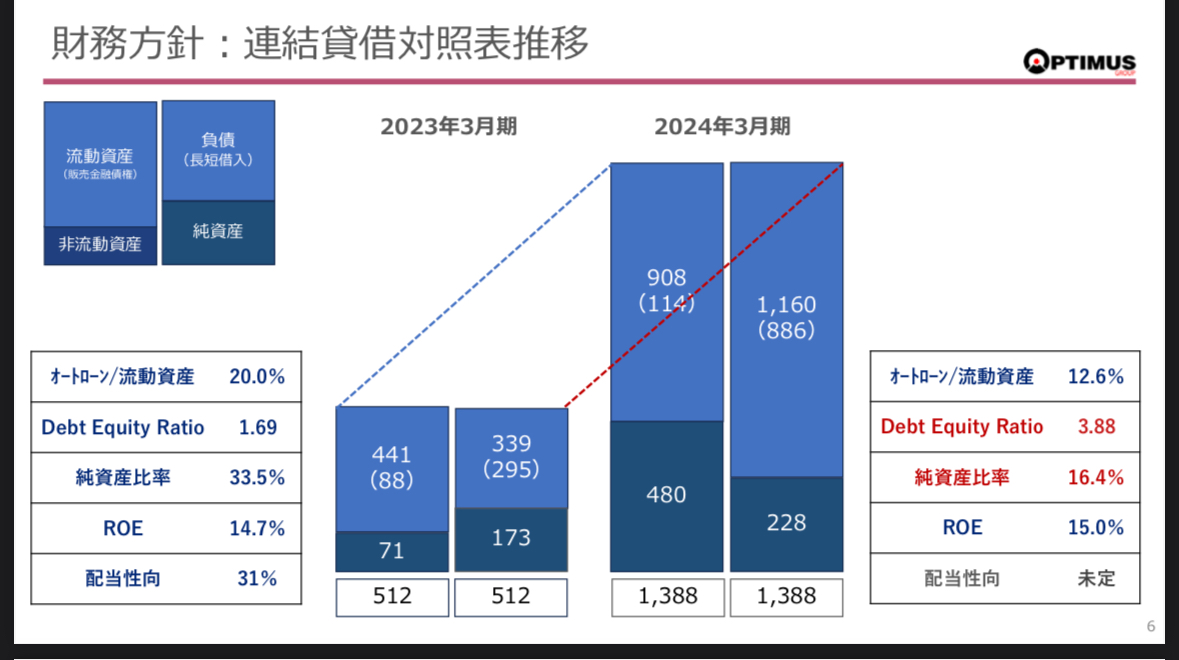

- また、M&A後のBSに関しても説明していた。当社は元々財務目標値として自己資本比率3割を掲げている。今回のM&Aにより同比率は16%にまで低下する。その点については、何らかの資本手当は検討していくという説明を実施している

- 従って、今回の公募増資についてはある程度株価に織り込まれていたと考えられる

Screenshot

Screenshot

M&Aにより224億円のれんが計上されている

- 2024/3期に実施した大型M&Aの影響で当社ののれんは12億円から224億円に急増した

- 利益・キャッシュフローとも順調であるため、ただちに減損となるリスクは限定されるものの、多額ののれんは、銀行の与信に影響を及ぼす

- 公開の増資により早期に自己資本比率3割を維持しつつ、のれんにみあうリスクバッファとしての資本を手当する

-IPO,PO関係

-オプティマス, 株価