IPO,PO関係

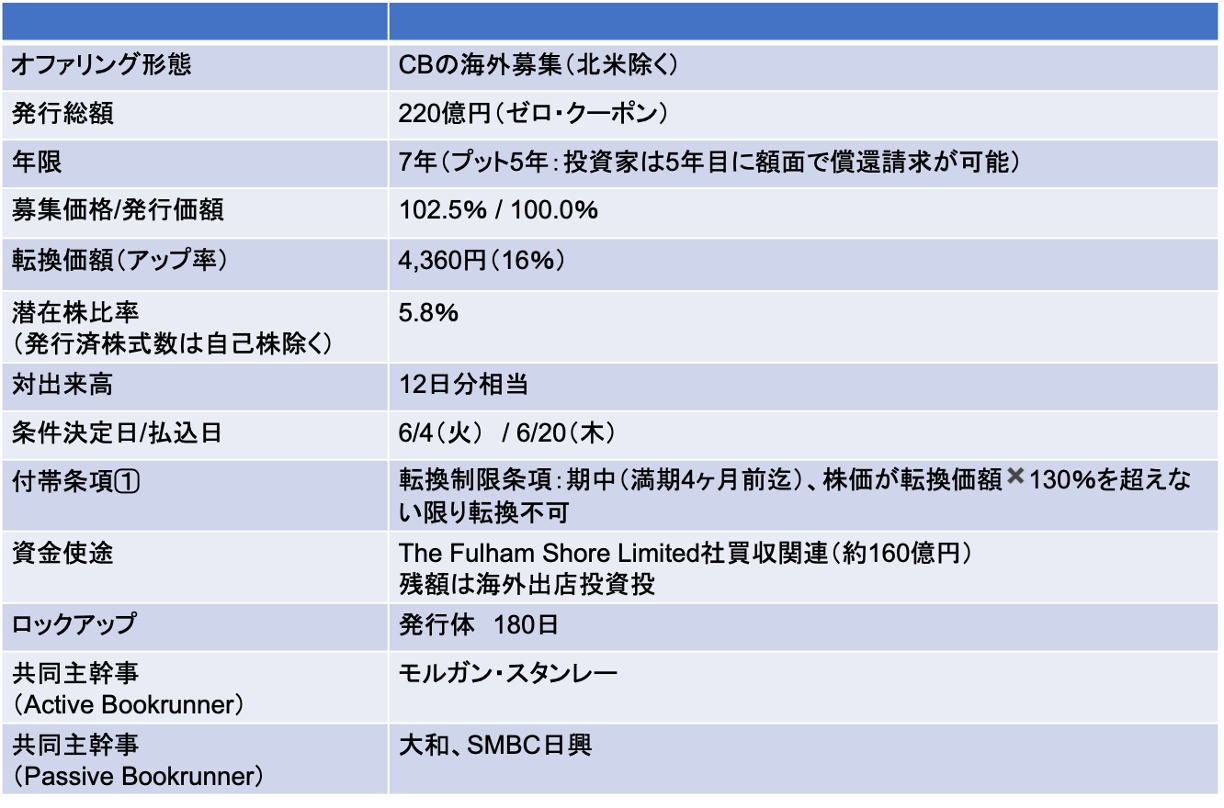

トリドールホールディングス(3397):ユーロ円CBにて220億円を調達。M&A資金等に充当

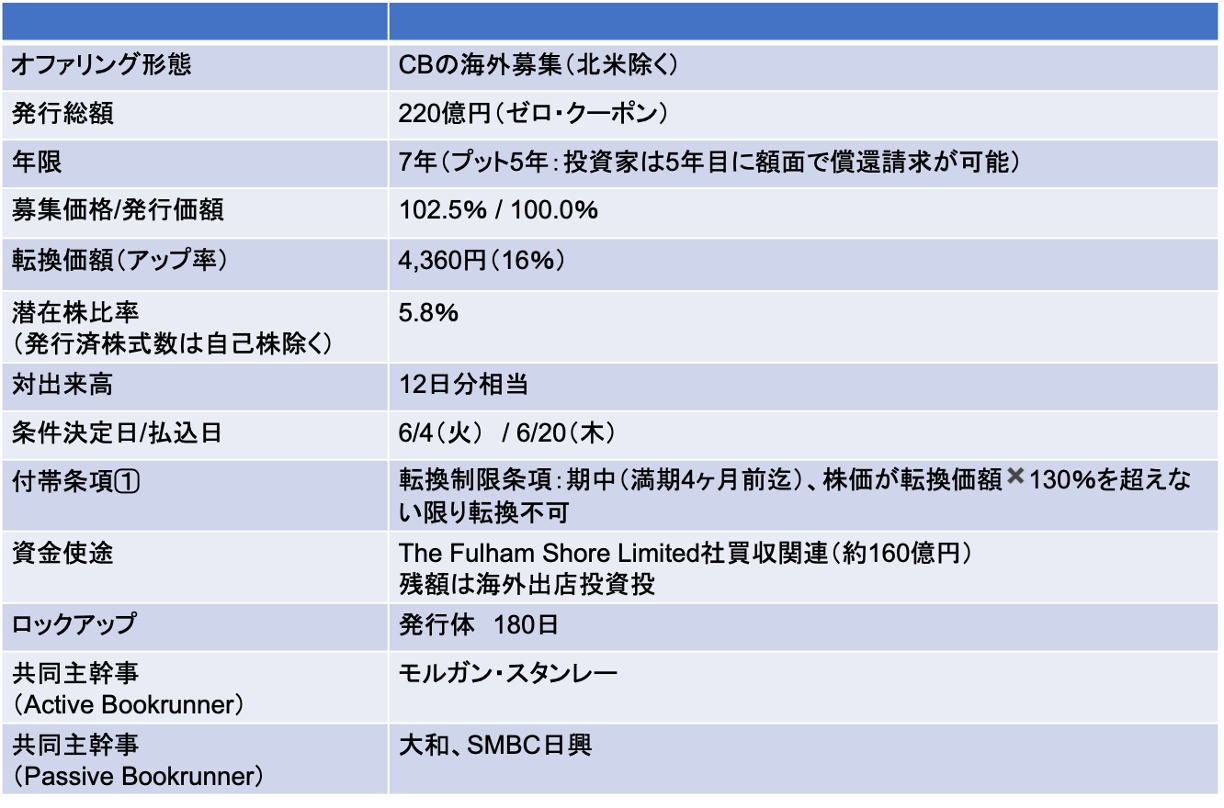

- 今回のCB220億円の発行に伴う潜在株は、発行済対比で5.8%、出来高の12日分に相当する

- 最近の日本企業によるCB発行事例では潜在株比率は1割を超えるものが多い。従って、相対的には時価総額対比では控えめな発行金額といえる

ユーロ円CBを発行する背景:海外展開(更なる投資)を見据え調達の多様化、余力を確保

- 今回のCBの主要な資金使途は2023年に買収した英Fulham社の買収に伴い調達したブリッジローンの返済資金(約160億円)

- 買収資金だけをみれば、当社の営業CFで十分返済できる金額といえる(当社の2024/3期の営業CFは427億円、FCFは159億円)

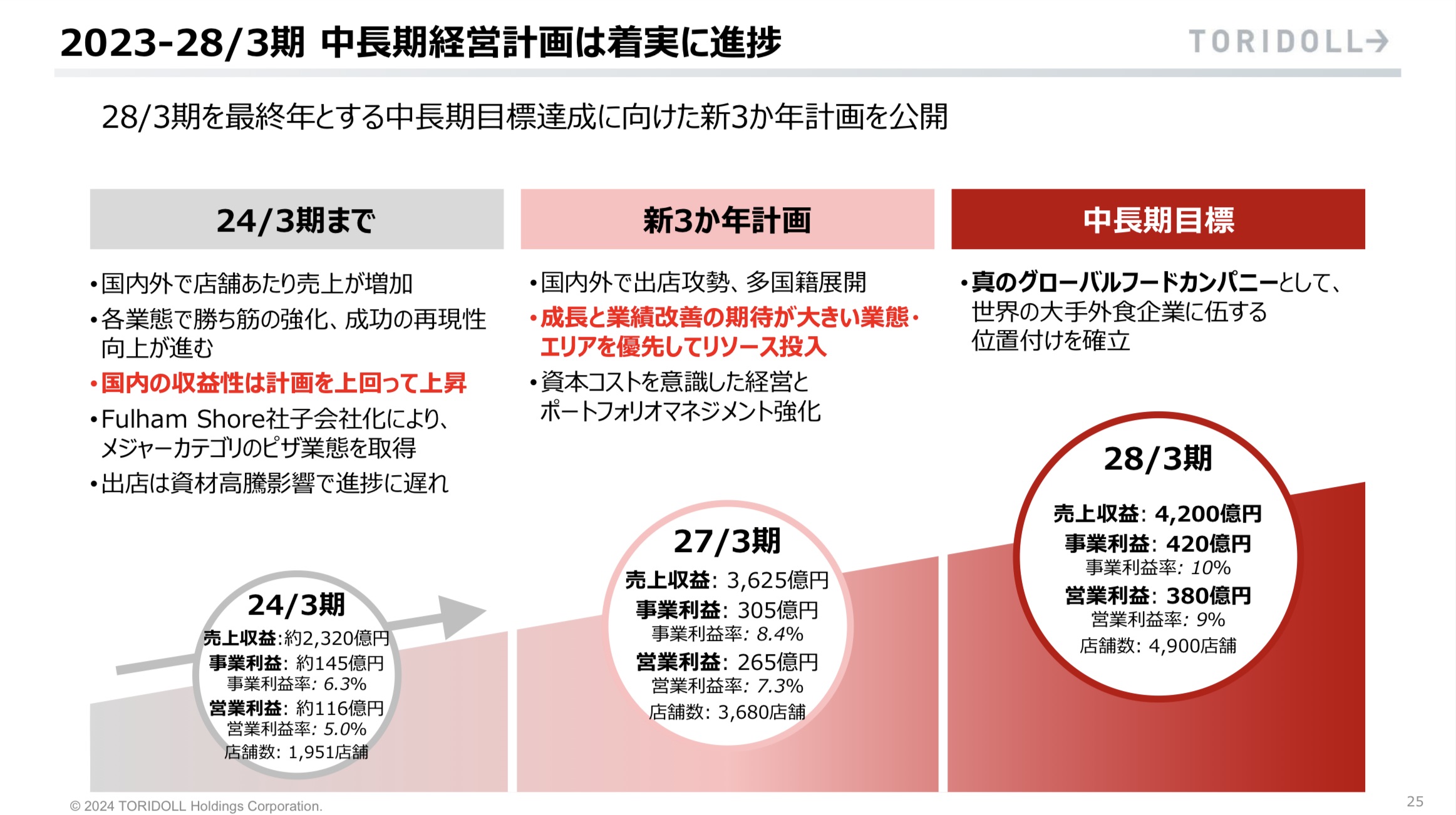

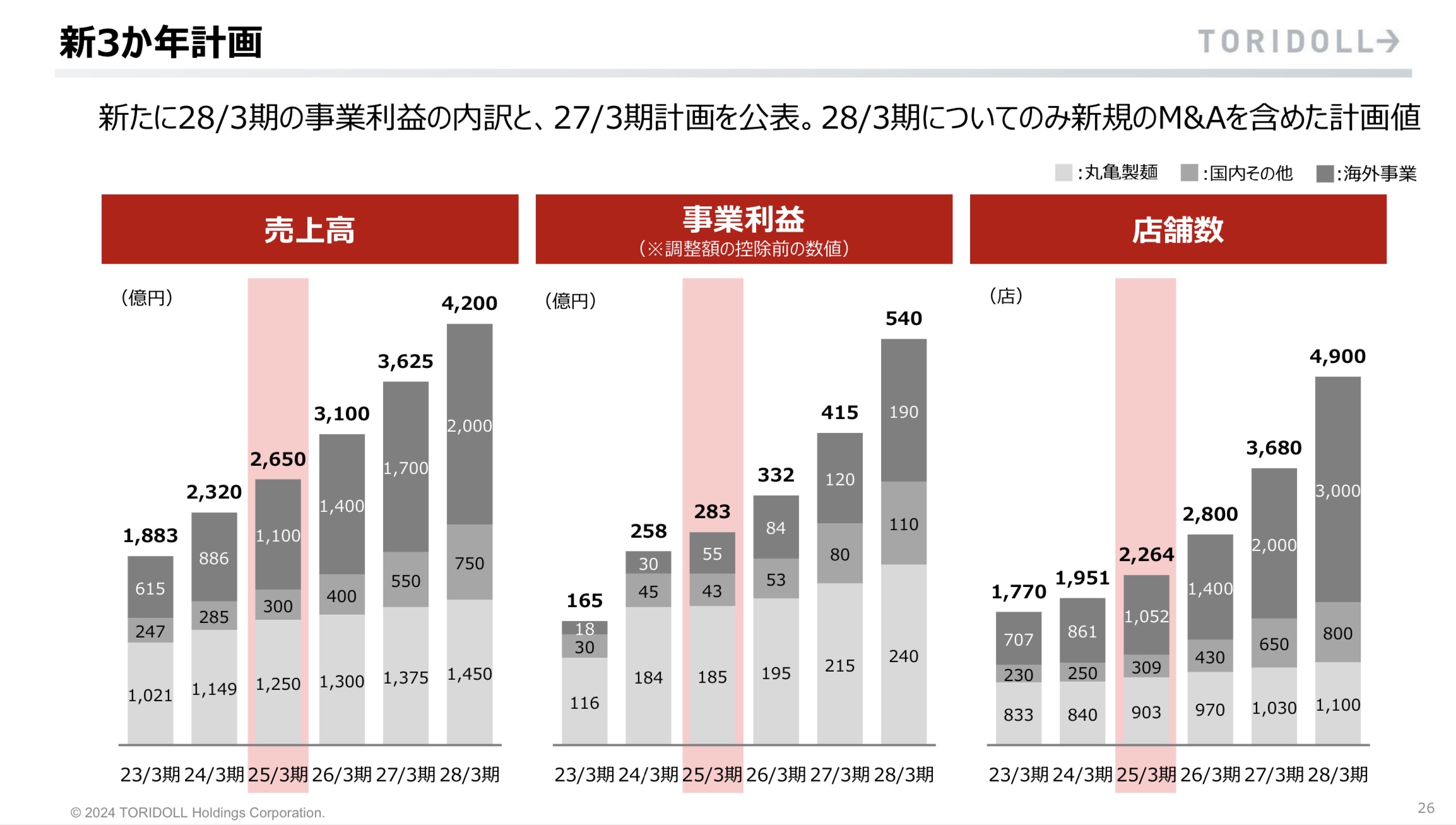

- 今回のCB発行の真の目的は、下記中計にある通り、2028/3期にかけて海外展開を積極的に行うための財務基盤の構築(調達の多様化と調達余力の確保)といえる

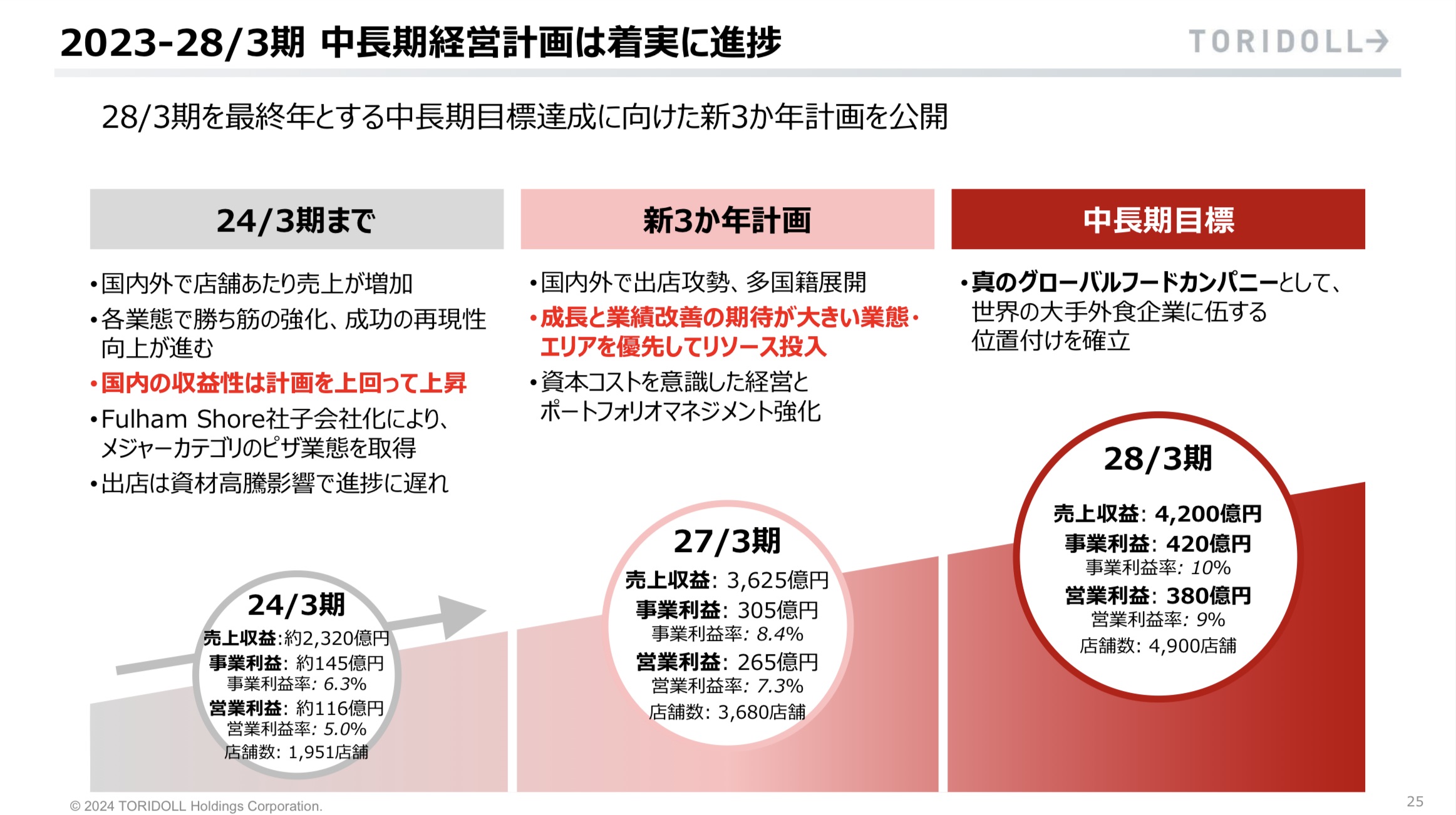

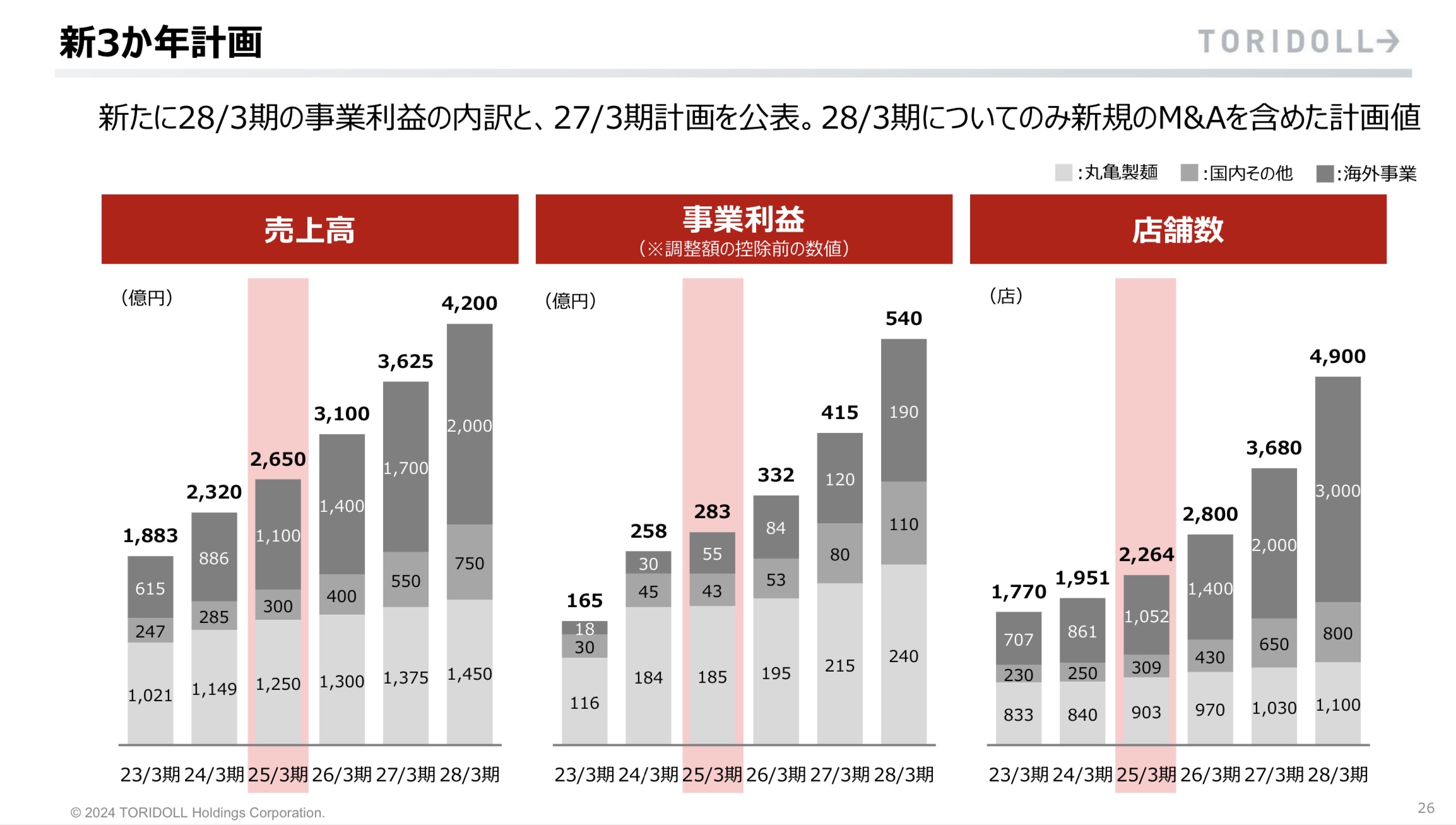

- 24/3期の海外売上高886億円を、28/3期に2,000億円まで拡大する目標(事業利益は30億円から190億円の成長を目指す)

- そのためにM&A枠を1,000億円設定

Screenshot

Screenshot

Screenshot

Screenshot

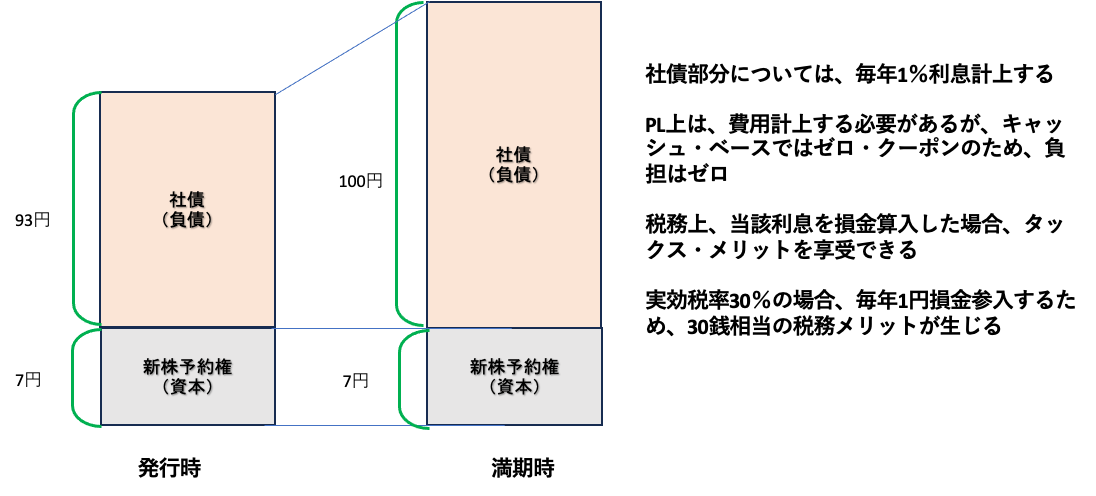

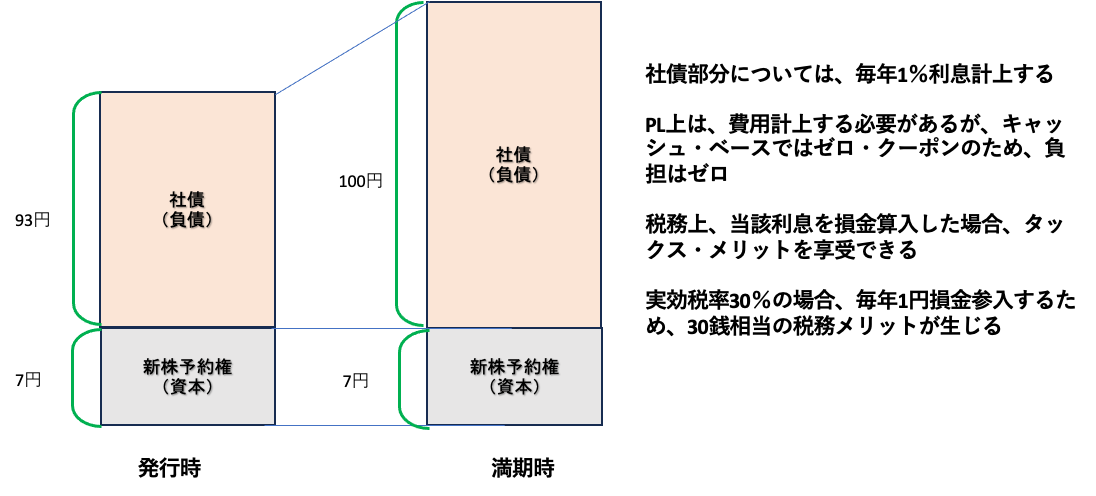

国際会計基準(IFRS)採用企業:会計上CBは区分処理が必要

- 今回のCBはゼロクーポン債のため、転換されるまで、利払負担はゼロだ

- 一方、当社はIFRS採用企業のため、会計上はCBを負債と資本に区分して会計処理する必要がある

- 仮に7年債の利払負担が1%だとした場合、CB100を、債券価値:93を負債に、転換権価値:7を資本に区分計上する(簡易化するために単利ベースで例示)

- 国内基準(JGAAP)採用企業の場合、CBは一括法で計上するため、シンプルに負債にCB100を計上

- 負債に計上した93は、毎年1%社債利息をPLに計上していくが、実際の資金負担は発生しない

- また、当該利息は税務上損金になると考えられる。つまり、タックス考慮後のキャッシュベースでではマイナスコストでの調達が実現できているといえる(例:社債利息1%、実効税率30%の場合、0.3%のマイナスコスト)

- 今回のCB発行に際し、発行会社は「キャッシュベースでの金利コスト最小化を企図した」と明記している。IFRSを採用しているため、会計上はゼロコスト調達ではないが、税金考慮後のキャッシュベースではコストメリットがあるといえよう

-IPO,PO関係

-CB, トリドール, ユーロ円, 株価