ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

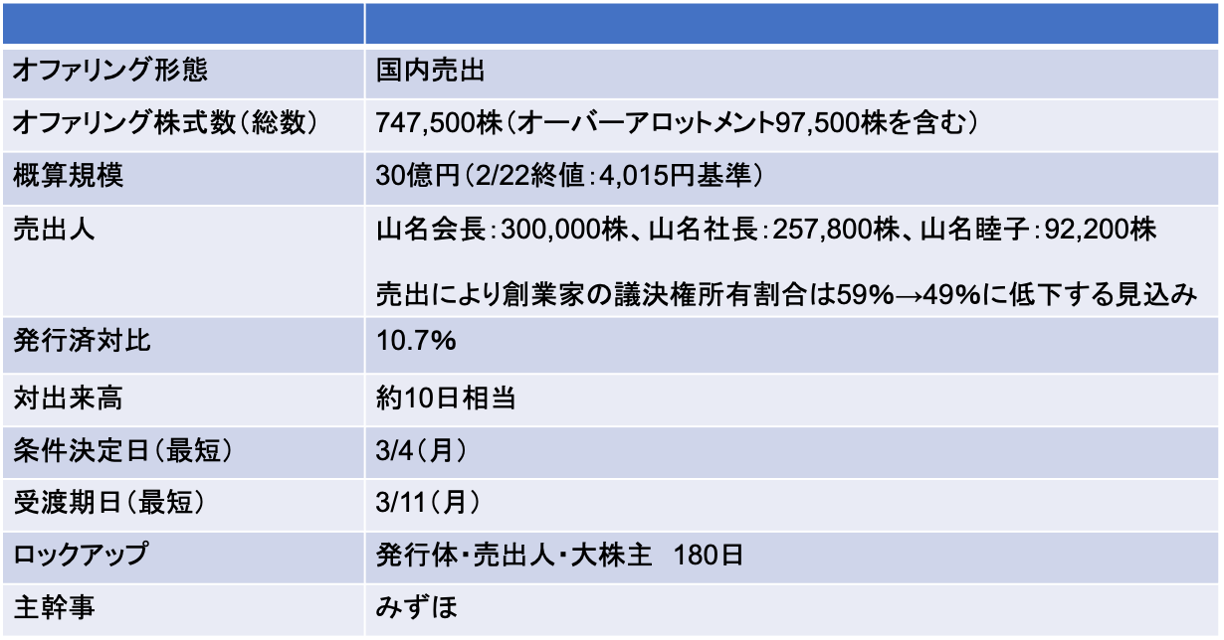

やまみ(2820):売出し(PO)により流通株比率を向上させると同時に留保金課税の適用を回避

3/4に条件決定

- 売出価格:3,521円(ディスカウント率:3%)

- 引受価額:3,357.65円(引受手数料率:4.5%)

- 公表から条件決定まで株価は9.6%下落(TOPIXは1.7%上昇)

売出しを実施する背景

- 当社は、売出しの目的として以下3点をあげている

- プライムの上場基準(流通株比率35%)の達成

- 流動性向上、投資家層の拡大

- 留保金課税の適用を回避

- 当社は、2023年5月にプライム市場の上場維持を断念し、スタンダード市場を選択している

- プライムの経過措置が終了し、2023年10月よりスタンダード上場銘柄となった

- 当時は、時価総額・出来高の基準もハードルが高かった。しかしながら、直近6ヶ月で状況が一変。株価が大きく上昇したことから、将来的にプライム市場を再度選択する可能性がでてきたといえる

- 今回の売出しによって、流通株比率も含め、プライムの上場基準は全てクリアする見込み

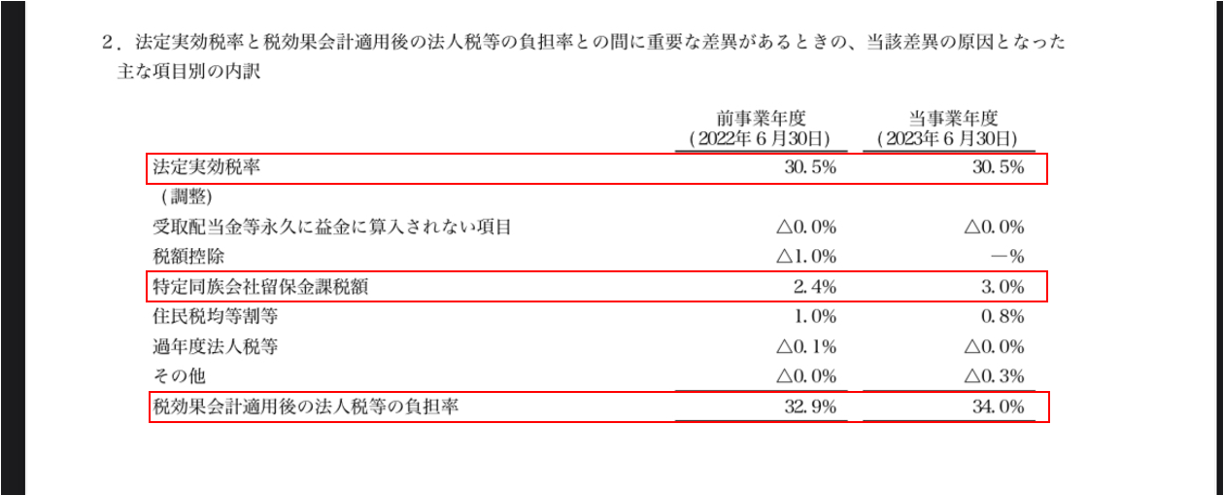

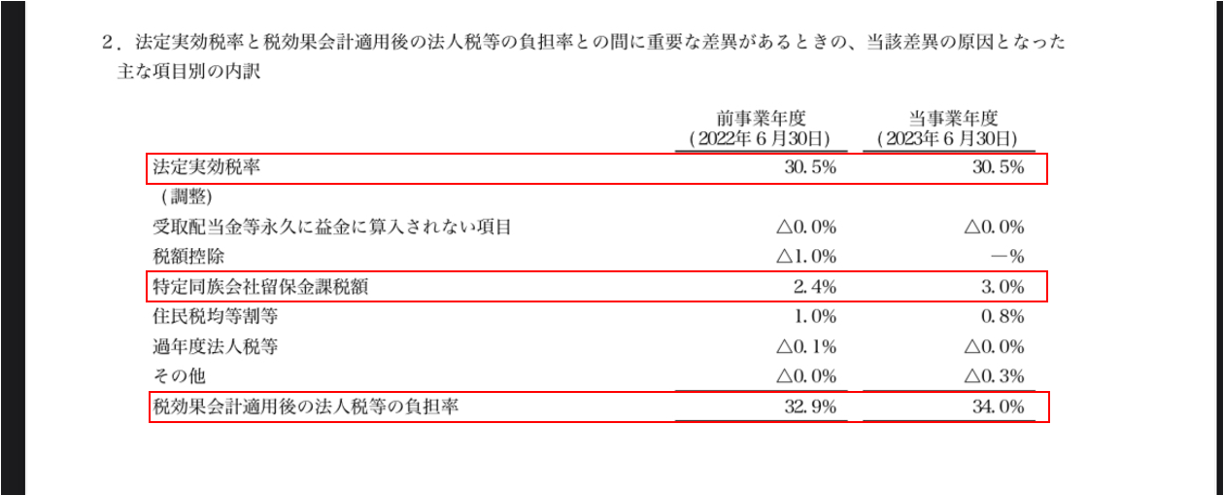

- 当社は、留保金課税の影響で法人税率が2-3%ポイント余計にかかっている(当社の有報を参考)。今回の売出しによって、(同族の持分が50%未満となるため)留保金課税の支払い対象から外れる。これにより、内部留保が増える点はポジティブ材料

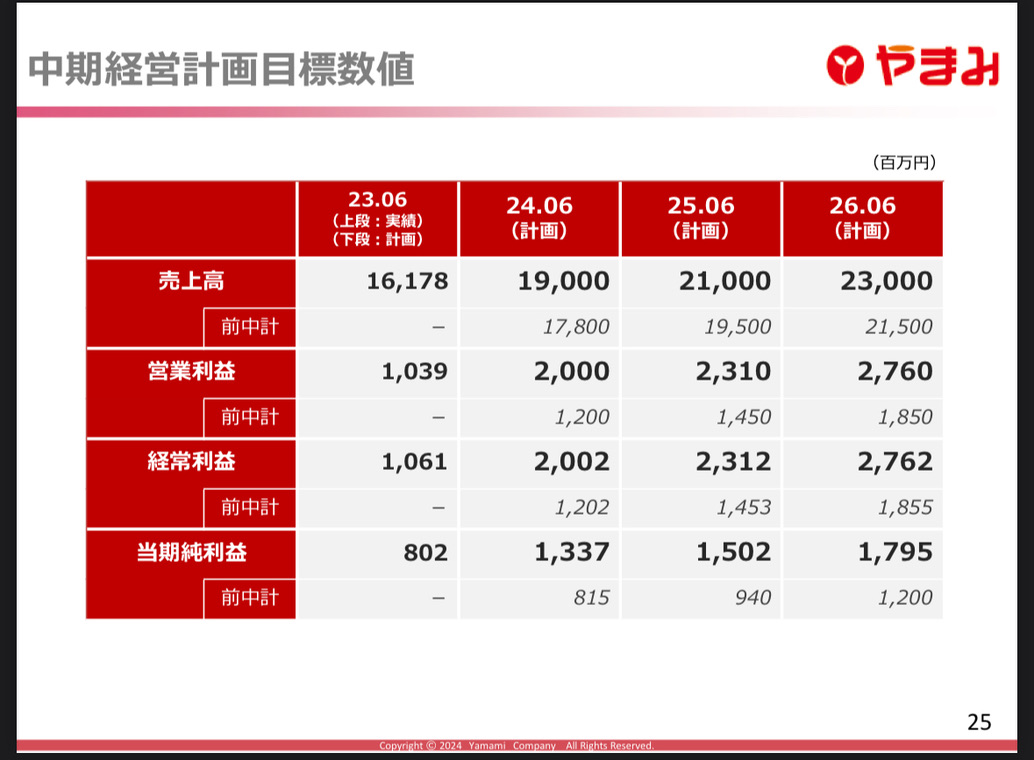

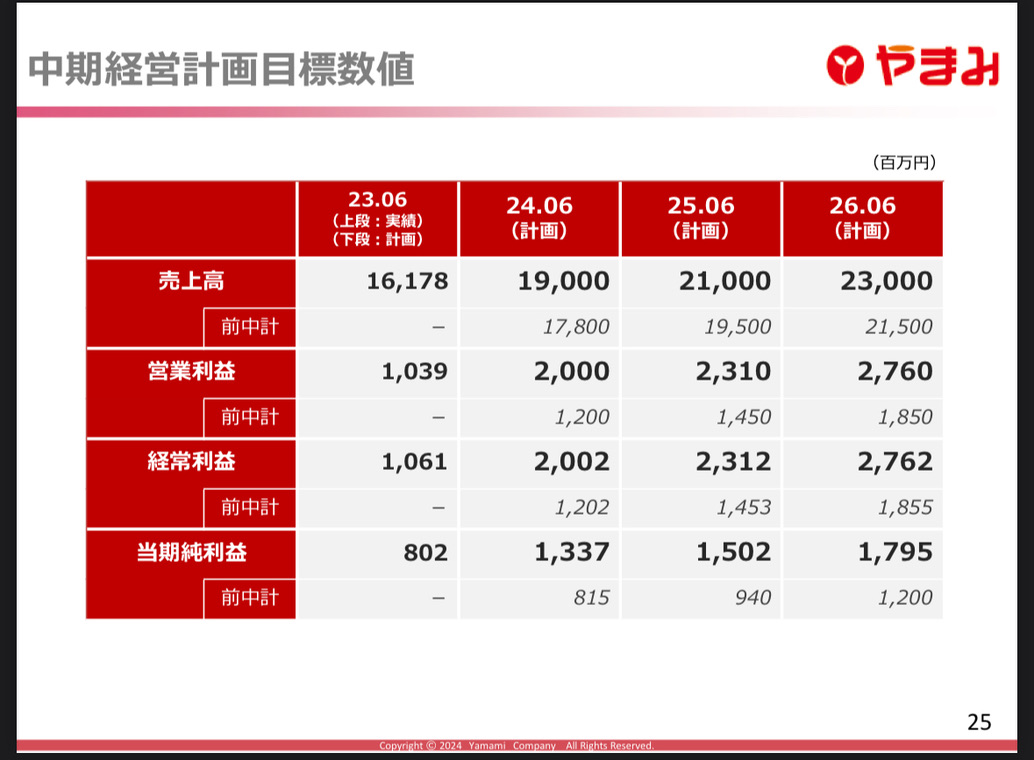

中計を上方修正。当期純利益の2年CAGRは15%、今期予PERx20.9

- 足元の業績は堅調だ。本件売出しの直前の2/14(第2四半期決算発表時)に中計を上方修正している

- 中計の上方修正は、昨年の8月(本決算発表時)に続いて2回目

- 24/6期から26/6期にかけての当期純利益の2年CAGRは15%

- 豆腐の国内市場自体は成熟市場だが、当社は、販路の拡大余地と高付加価値商品の展開で高成長を目指す戦略だ

- 株価は、堅調な業績を好感し、昨年7月末時点の1,365円から2/22の終値4,015円と急騰している

-IPO,PO関係

-PO, やまみ, 売出し, 株価, 買いか