- 2024年3月に海外公募増資により資本増強を実施した当社だが、ロックアップ明け早々に追加の資本増強策を公表した

- 以下の理由から、公募増資の実施は事実上困難であったと考えられる。代替手段としてハイツ・キャピタル・マネジメント(HCM)への第三者割当てを選択?

- 前回公募増資では、海外機関投資家から期待通りの需要が集まらず、募集金額を減額したこと

- 足元の株価(10/11終値661円)は、公募価格871円を下回っており、追加の公募増資は投資家の理解を得にくい

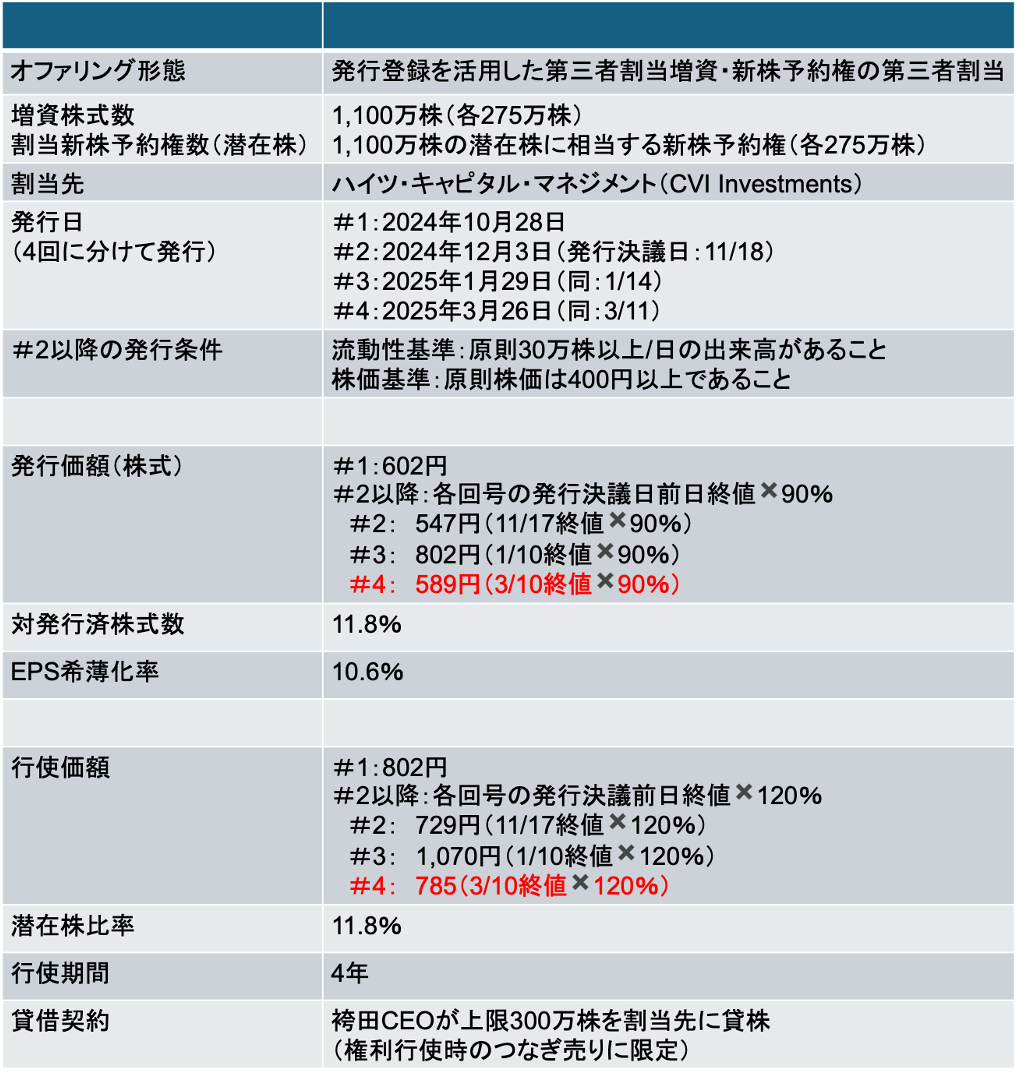

- 今回の増資内容(エクイティ・プログラム契約)は以下の通り

- 本件により、2025年3月末までに1,100万株の希薄化が発生する(希薄化率10.6%)

- 1回につき275万株を発行、計4回に分散して発行する

- 1回目の発行価額は602円(前日終値✖️90%)、調達額は約16.5億円

- 2回目以降の調達額は、今後の株価動向により変動するが、仮に株価が一定とした場合の概算調達額は約66億円となる

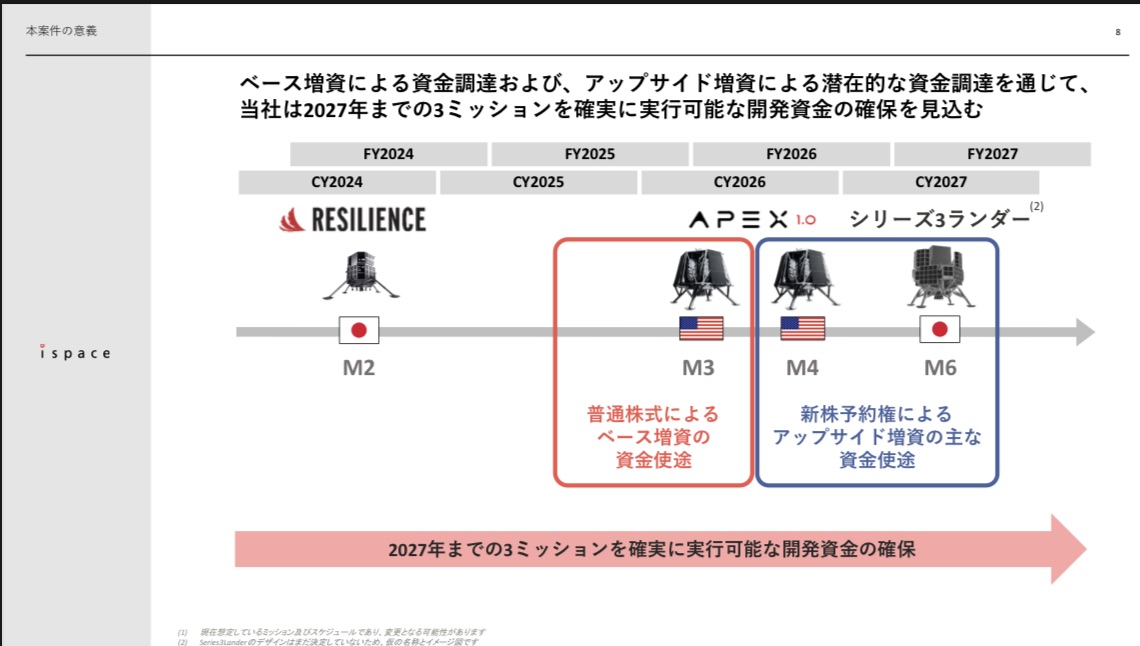

- 前回の公募増資で調達した資金使途と同様にミッション3(2026年打上予定)に関連した打上費用に充当予定

- 同時に発行する新株予約権は、時価から2割プレミアムを付した行使価額に設定される(行使価額は固定)。従って、株価が順調に上昇していった場合にのみ行使され、追加的な資本増強が可能な仕組みとなっている

- 1回目の行使価額は802円(前日終値✖️120%)、行使後の資本調達額は約22億円

- 2回目以降も行使価額が802円と仮定した場合、行使総額は約88億円となる

- 新株予約権の調達資金は、主にミッション6(2027年打上)関連に充当予定

- 割当先のHCMは、大手ヘッジファンドであるサスケハナ・インターナショナル系列のファンド。フィナンシャル投資家で比較的短期でのキャピタル・ゲイン狙い(=純投資)の投資家といえる(開示上は中長期保有が期待できるとあるが。。)

- 過去の投資実績としては、3Dマトリックス(7777)、キッズウェル・バイオ(4584)、ACSL(6232)、シンバイオ製薬(4582)、オウケイウェイブ(3808)、メタリアル(6182)などが挙げられる

- いずれも、POの実施が難しい新興のバイオ・宇宙ベンチャーなどが投資対象。大規模なリスクマネーを提供可能な投資家だが、基本的には市場でパラパラと売却してリターンを得ている投資家で、数年のスパンで継続保有している実績はない(少なくとも徐々に売却はしていく投資家)

- 本件においても、時間をかけて市場で売却する=株価インパクトが発生すると想定しておいた方がよいだろう(当社の場合、流動性があるため、業績が堅調に推移すれば、先行事例に比べ株価インパクトは限定的になる可能性はある)

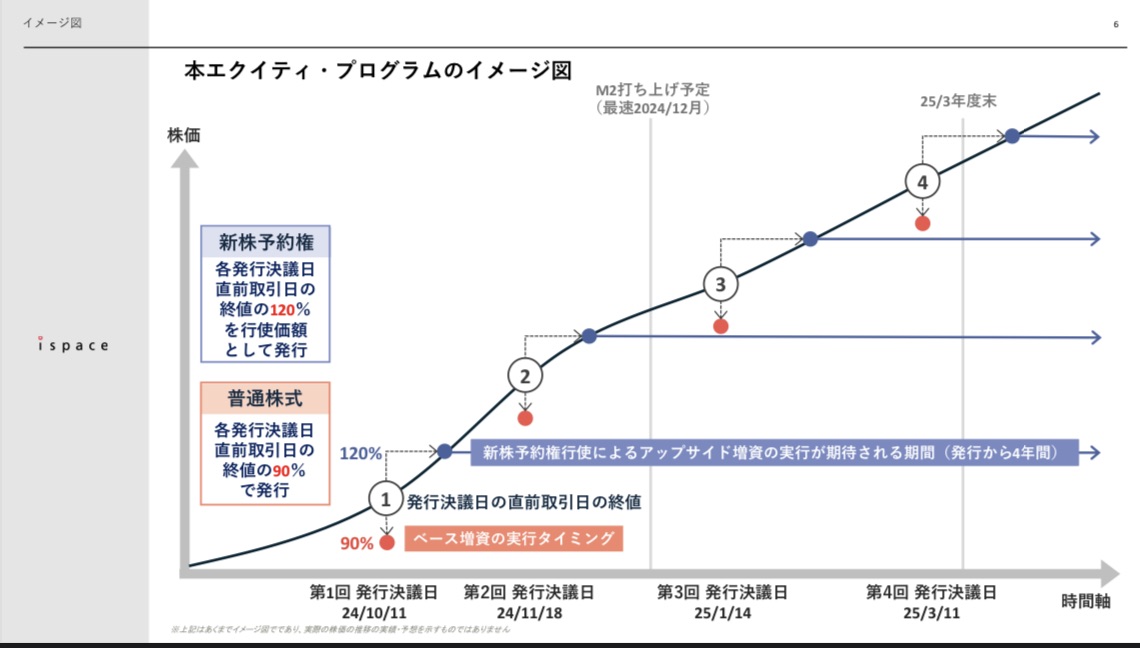

- 以下が当社が想定する時間軸と調達のイメージだ。M2打上が成功し、株価が上昇すれば#2以降も円滑な資本増強が期待できるが、果たしてそう上手くいくのか。#2以降、都度本ブログをアップデートしていきたい

#3までの発行状況(アップデート)

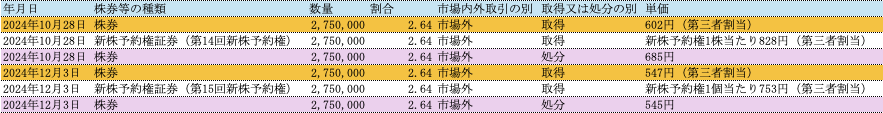

- 2025年1月10日時点ですでに2回の新株・新株予約権(ワラント)の発行が完了している。また、3回目の発行条件が決定している状況

- 現時点でわかっていることは、株式に関しては即日売却しているということだ

- 2024/12/10付の大量保有報告書の記載内容

- 適時開示資料によると譲渡先はBofA証券、JPモルガン証券となっており、スワップポジションへの移転のためとなっている

- トータルリターンスワップの形態で実質的にまだロングのポジションを保有しているのか、すでにヘッジ済みポジション手仕舞いで譲渡したのかは定かではない。いずれにせよ短期保有前提での保有であることに相違ない

- ワラントに関しては、現状特段の行使する動きはない。直近の株価急騰により株価は、#1及び#2のワラント行使価額(802円/729円)を超えてきた。今後どのようなタイミングでワラントの行使が進むのか注目される

- 発行会社としては確実に資金調達を完了させるうえで早期の行使を望んでいると思われる

- 一方、割当先にとっては、アップサイドを享受できるワラントについては、少なくともミッション2打ち上げの成功を織り込んだ株価まで待ちたい?と考える可能性はある

- 現状ミッション2の打ち上げは1/15を予定しており、月着陸後の安定状態の確立が確認できる5月末頃(打ち上げから4.5ヶ月後)までは待つ可能性もある?

その他雑感

- 因みに筆者は、流動性があり、エクイティ・ストーリも明確、株価に自信があるなら、MSワラントでよくない?というのが初期的な印象だ。本スキームだと、わざわざ発行決議が必要で機動性に欠ける?からだ。この点についても、今後の株価の反応を踏まえて、MSワラントではなく本スキームを採用するメリットについて深掘り・考察していきたい

- また、多額の先行投資が必要であることに鑑みると、リスク・シェアできるストラテジック・パートナーや、公的機関がメザニン・ファイナンス(無議決権優先株、劣後ローンなど)なで調達の多様化ができないのか?POができない新興企業はMSワラントのようなファイナンスしか選択肢がないのか?本邦資本市場の多様化・投資家層の拡大は課題だなと改めて感じる次第だ

- メタプラネット(3350)は、赤字企業だが、非上場新株予約権の株主割当てを実施している。意外とこういうやり方もありなのでは?特定のフィナンシャル投資家にディスカウント増資するくらいならライツ・オファリングの方が既存株主にとっては賛同しやすい?