ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

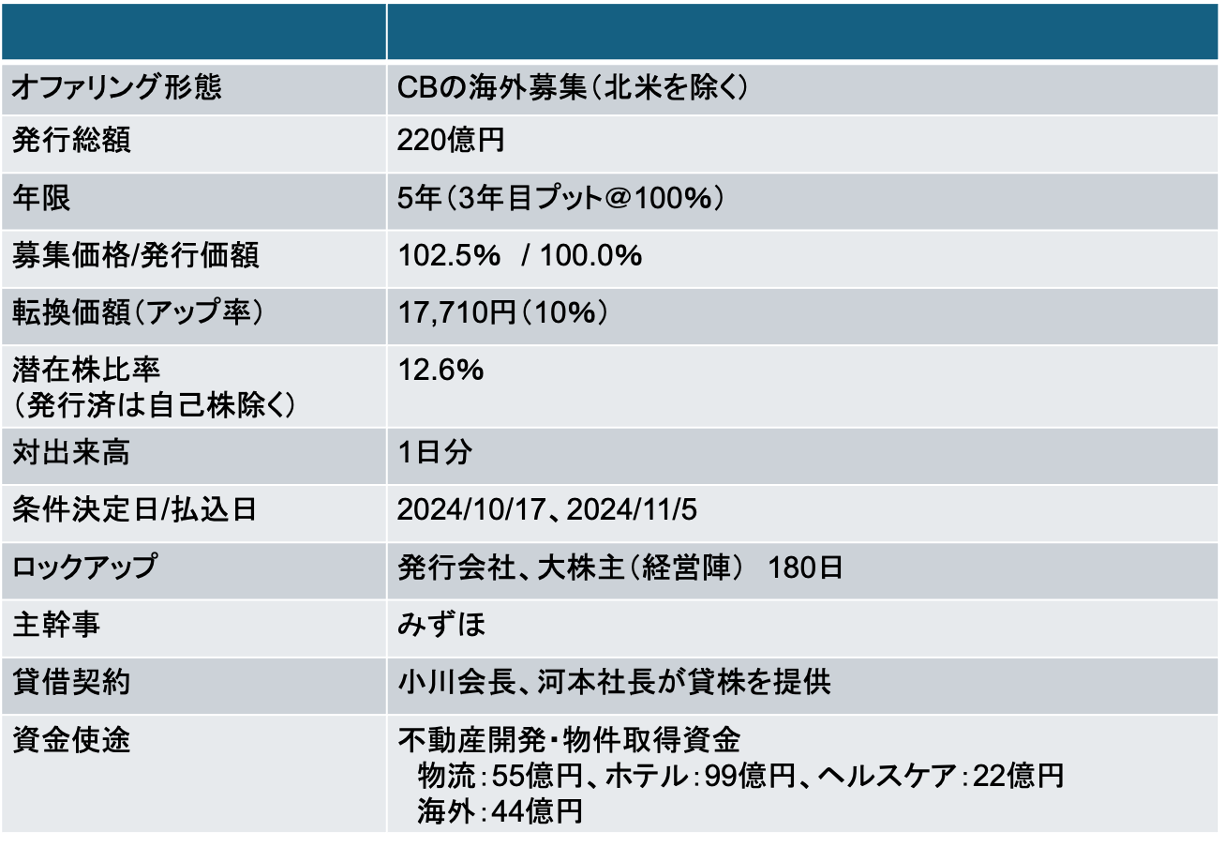

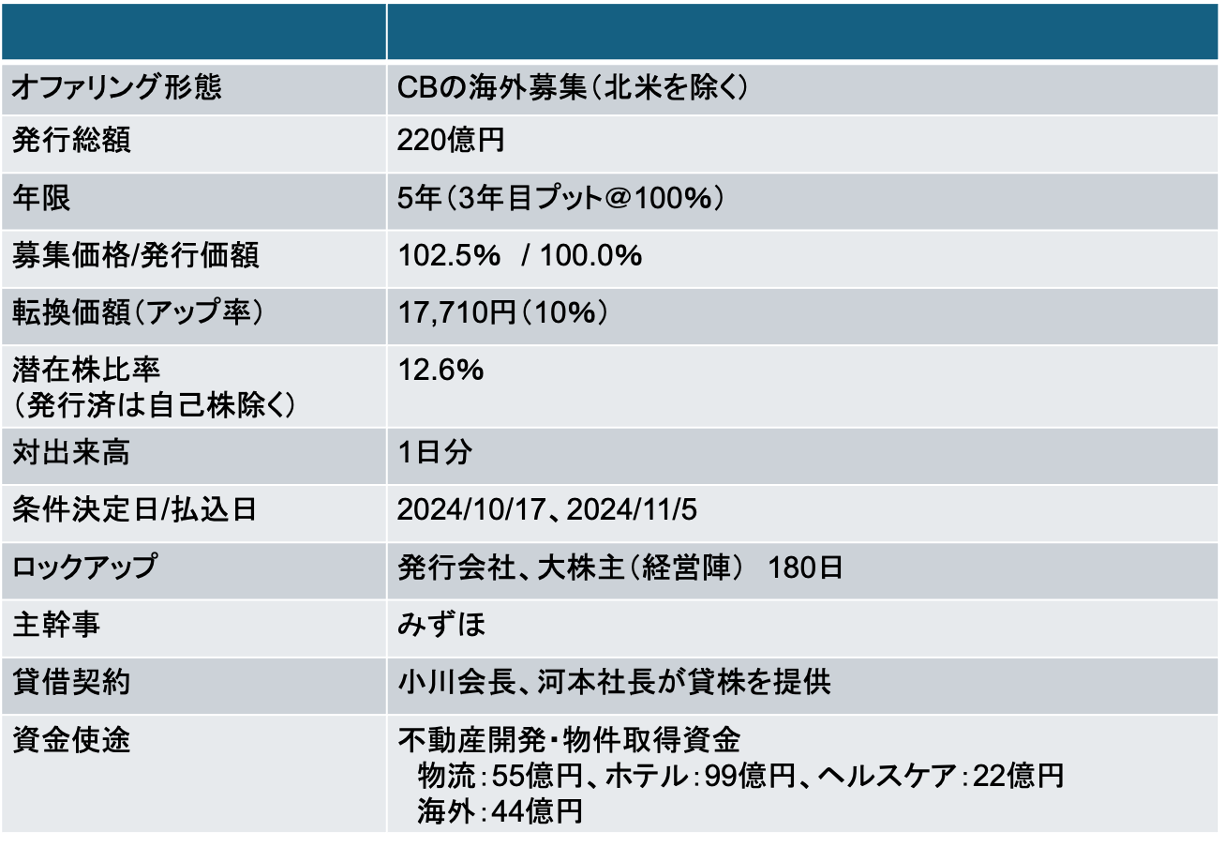

霞ヶ関キャピタル(3498):220億円のユーロ円CBを発行

- 当社は、2023年12月に公募増資を実施しており、1年以内に追加のエクイティ性資金を調達することとなった(当社としては初めてのユーロ円CB発行となる)

- 発行会社からみると、今回のユーロ円CBは、低利調達で纏まった資金が調達可能な設計となっている

- 前年度の有報によると当社の長期借入金の平均利率は1.8%。不動産開発に関連した投融資ということで比較的高めの利率設定だ

- CBの場合、転換されるまでは利率ゼロのため、纏まった資金をゼロコストで調達可能(通常の銀行借入対比、コスト優位性大)

- 株価の上昇によりCBが転換された場合、希薄化するもののリファイナンスが不要となる

- 当社としては(将来の業績と株価に自信があるため)、当面はゼロコスト調達を実現しつつ、最終的には業容拡大・株価上昇を通じて資本増強→更なる業容拡大へというポジティブ・スパイラルを狙っているものと推察される

- CB投資家からみた本CBのポイント

- 本CBの年限は5年、ゼロクーポンだが、3年目に投資家は繰上償還請求が可能だ。したがって、投資家としては3年のクレジットリスクを取りつつ、5年間のコールオプションを購入することになる

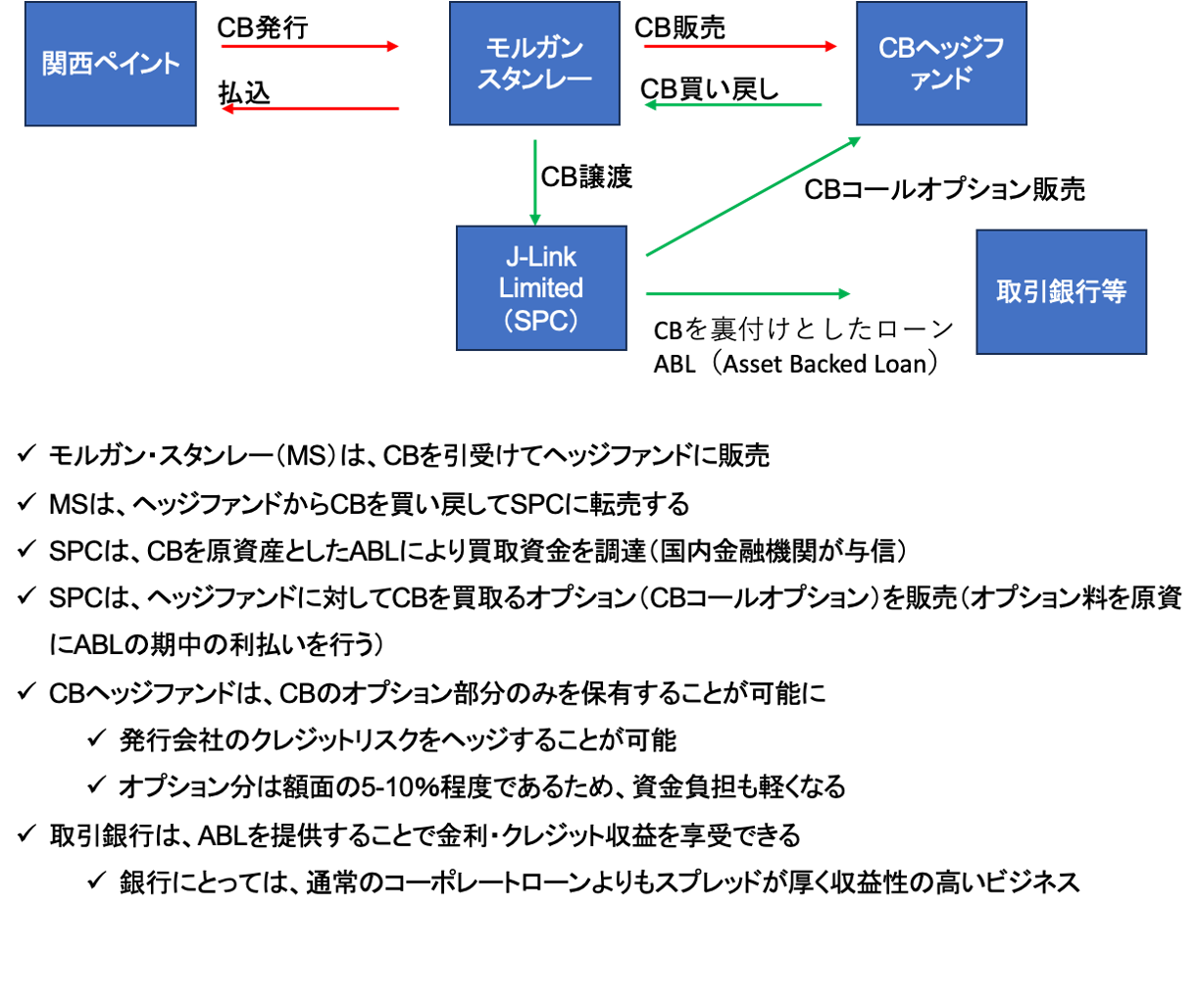

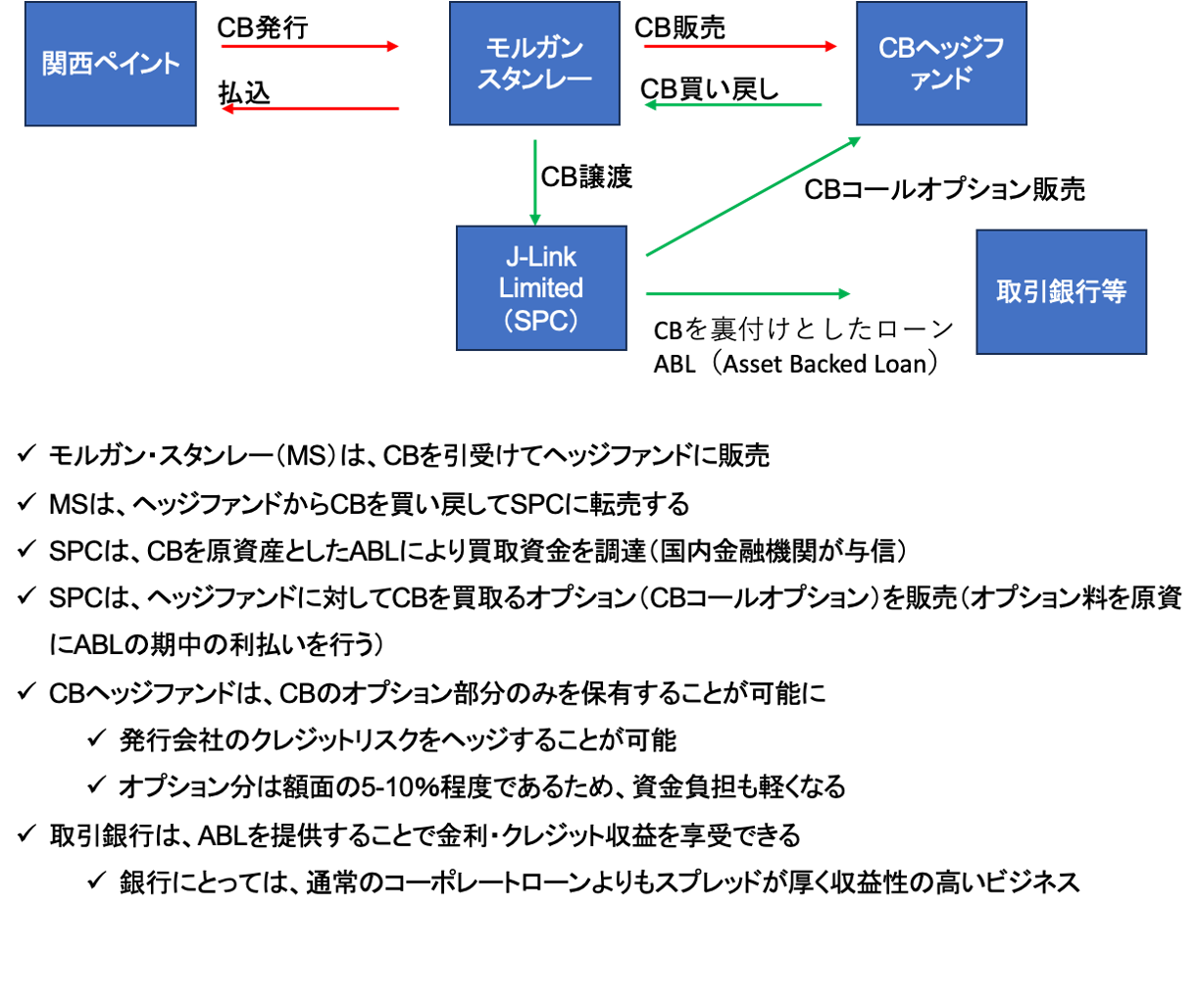

- 更に、CBヘッジファンドはCBに内包する新株予約権部分(コールオプション)のみのポジションをとりたいと考えている。つまり、債権部分についてはヘッジするニーズが発生する

- 主幹事のみずほ証券は、グループ銀行と連携して、CBヘッジファンド向け手に当該債券部分のヘッジのサポートをしている可能性が高い。これによって、CBヘッジファンドはクレジットリスクを外してオプション部分のみに投資することが可能となる(詳細は下記参照)

- 新興不動産銘柄で最大220億円もの債券のリスクをとれるデット投資家は、メインバンクをはじめとした親密な取引銀行しか想定しにくいため、みずほグループが暗躍していると予想される

- みずほグループは、CBの引受手数料に加えて、CBリパッケージのストラクチャリングフィー・債券部分の金利収入が得られる。CBは収益機会の大きいプロダクトといえる

CBのクレジットリスクをヘッジする仕組み(関西ペイントの事例を再掲)

- 以下は、関西ペイントのユーロ円CBにおいて、CBヘッジファンド向けにクレジットリスクを外す仕組みを提供したスキーム図だ

- 本件においても類似のスキームを提供していると推察される(主幹事はみずほ・取引銀行はみずほ銀行等?)

-IPO,PO関係

-CB, ユーロ, 転換社債, 霞ヶ関キャピタル