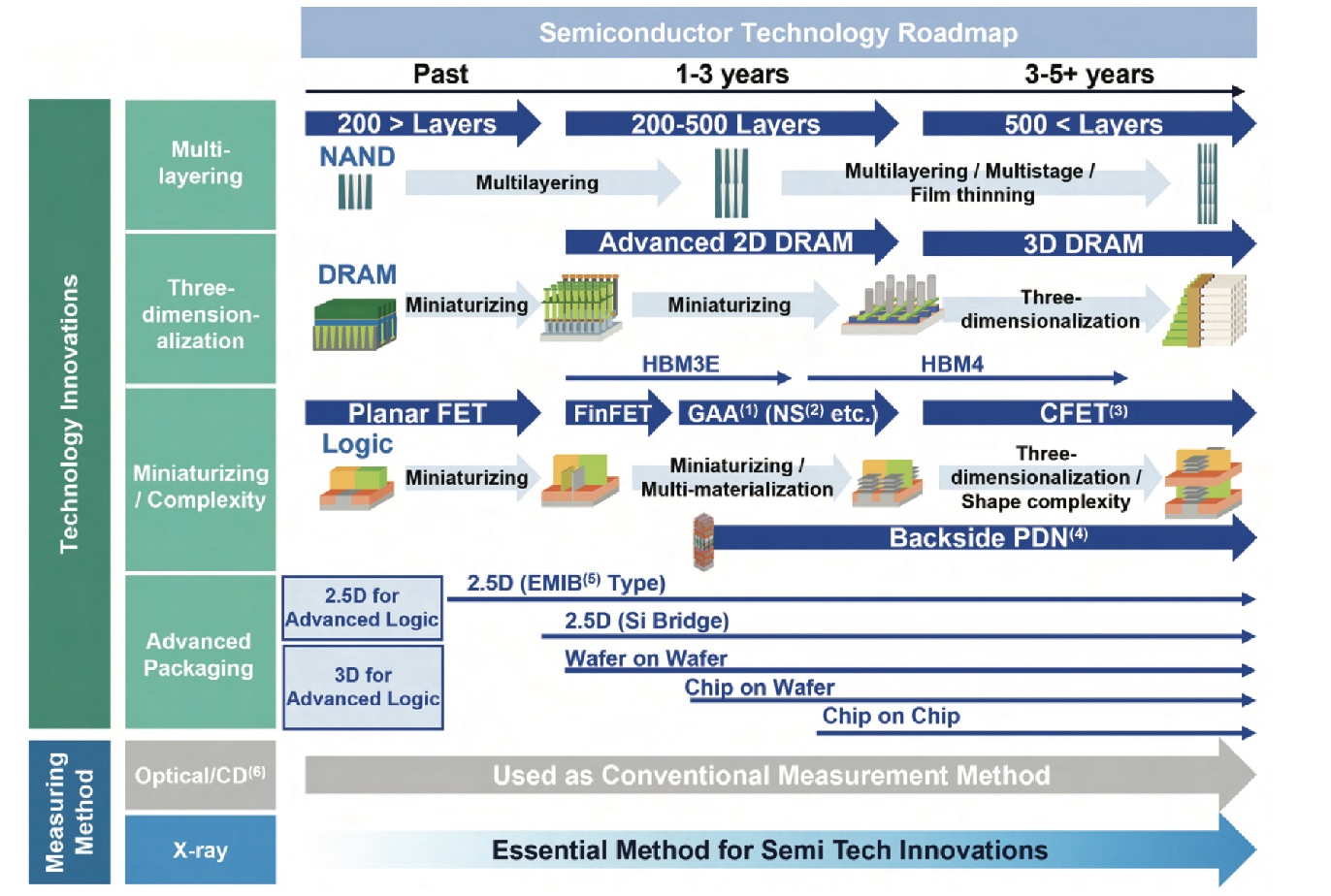

ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

リガク・ホールディングス(268A):カーライルによるグローバルIPOの概要

- 本件は、カーライルのエグジットIPO案件。2021年に出資しており現在持分の75.4%を保有している。IPO後の持分は40.7%に低下する予定

- 最近10年のカーライルによるIPO実績:ソラスト(2016年)、ツバキ・ナカシマ(2015年)、ウイングアーク1st(2021年)

- 初値騰落率は其々-6%、+4.5%、+25.7%

- 国内の資金吸収額は600億円。規模の大きいIPOであるため、IPO後の株価パフォーマンスは、海外機関投資家の人気度合い次第だろう

10/9に仮条件決定

- 機関投資家とのプレマーケティングの結果、仮条件は1,230円から1,260円に設定された。目論見書記載価格の1,230円から上方へのレンジシフトだ

- なお、今後ブックビルディングの状況次第では仮条件レンジから最大2割上方で条件決定される可能性がある

仮条件レンジ外での条件決定が制度化された背景:小型IPOの公開価格が甘すぎる!との批判を受けて設定されたのが実情

- 昨年から、ブックビルディングにおける需要が堅調であれば、公開価格は、仮条件のレンジ(上限)から最大2割上方で決定することが可能な制度変更が行われた。詳細は、以下の日本証券業協会のURLを参照

- そもそも、なぜこのような制度変更があったのか?

- 問題提起してきたのは、VCをはじめとした小型IPOでのエグジットを目指す投資家やスタートアップ企業だ。日本で実施される小型IPOは、初値と公開価格が乖離することを問題視。著しく投資家寄りの公開価格の決定プロセスを改善してほしい!という意見を踏まえて実施された制度変更だ

- 小型IPOの場合、そもそも関心を示す機関投資家が限定されるため、IPOの価格決定プロセスにおいて、機関投資家の意見を参考に値決めするプロセスに限界がある

- 従って、傾向的に保守的なプライシングにならざるを得ないのが実態であった

- 各種批判・指摘を受けて、仮条件決定後もレンジ外で柔軟に公開価格を決定できるようにルールを変えた背景がある

- 本件のような規模の大きいグローバルIPOの場合は、(小型IPOとは異なり)国内外の機関投資家に時間をかけて適正価格をヒアリング可能だ。したがって、仮条件から乖離する可能性は小型IPOに比べて小さい

- 筆者の感覚として大型IPOで仮条件レンジ外で条件決定するのは、証券会社からみると極めてリスクが高い。万が一、初値が公開価格割れしたら、投資家から非難が集中するためだ。よって、ブックビルディング期間中に余程のエビデンスがでてこない限り証券会社も応じないはずだ

- 先日のインターメスティック(262A)の国内IPO(100億円を超える規模の中型IPO)でも、仮条件レンジ外でに条件決定の可能性を模索したが、結果的には仮条件範囲内で条件決定

なぜ大型IPO案件にも関わらず仮条件レンジ外での条件決定を追求するのか:PEファンド案件特有の事情がある?

- 一方、PEファンド担当者からの視点でみると、以下の理由から仮条件レンジ外での条件決定の可能性を追求したい意向は理解できる

- PEファンドは、投資リターンの最大化を常に追求する投資家だ(1円でも高く売りたい人たちだ)

- 仮に初値が公開価格より2割高いところで決まった場合、IPOに参加した投資家はハッピーだが、PEファンドの担当者は、幹部からプライシングが甘かったのでは?と厳しく問い詰められるだろう

- その際に、「公開価格の最大化を図れる手段はすべてやり尽くしました」が、結果的に初値と公開価格が乖離しましたと言い訳ができる

- 特に足元はボラタイルな市場環境が続いている、今週はダメでも来週には強気に転じている投資家がいないとも限らない

- 上記の理由により個人的には、本件では仮条件レンジ外での条件決定余地を残す仕組みを採用しているが、少しでも高い公開価格を追求するポーズなのでは?という印象をもっている

- 実際にどうなるのかは、条件決定・初値をみたうえで答え合わせをしたいと思う

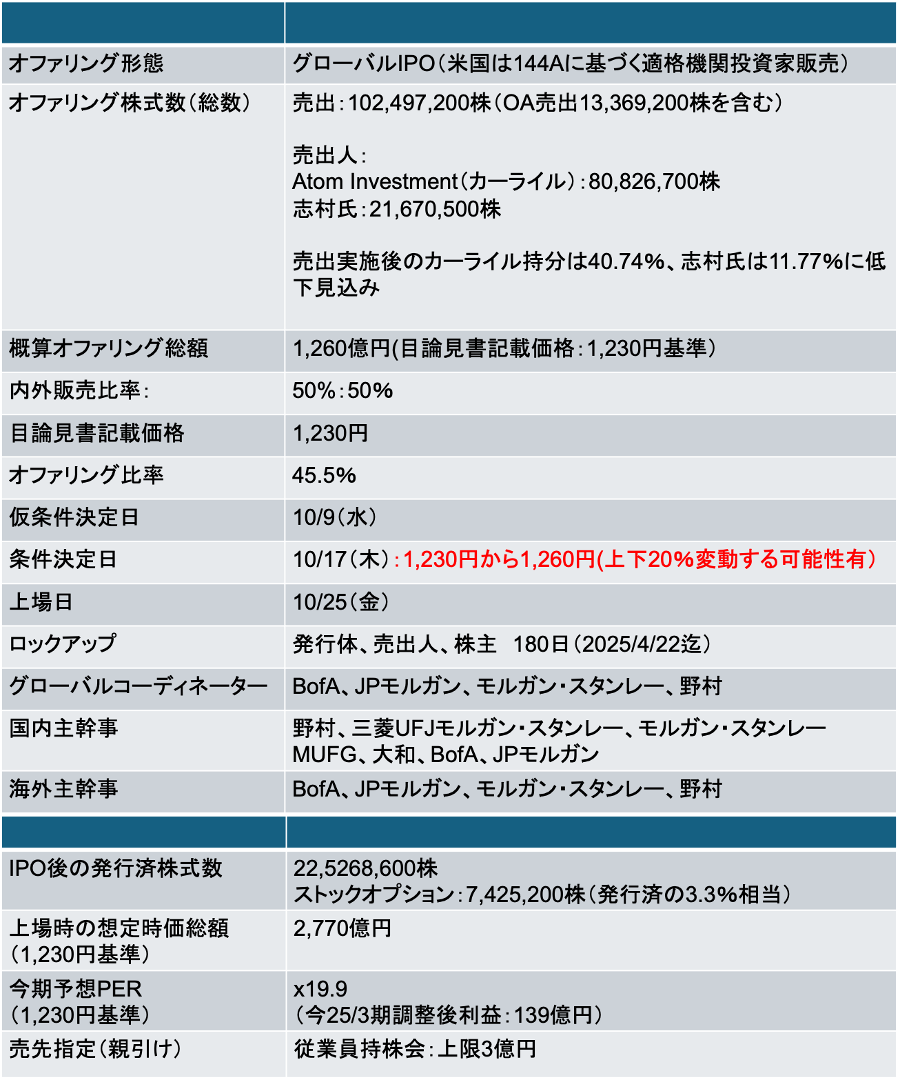

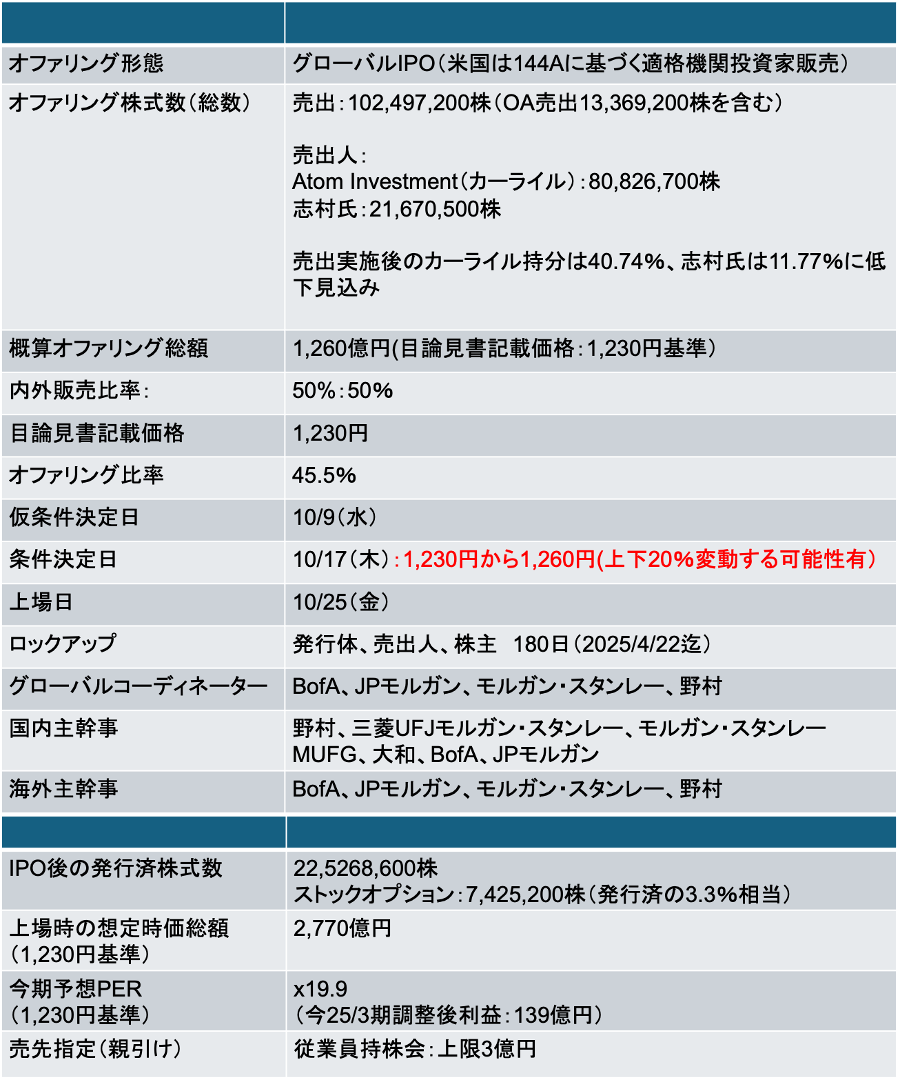

バリュエーション:調整後今期予想PERはx19.9

- 今期の調整後当期利益は139億円を計画している。会社予想に基づく調整後PERはx19.9と試算される

Screenshot

Screenshot

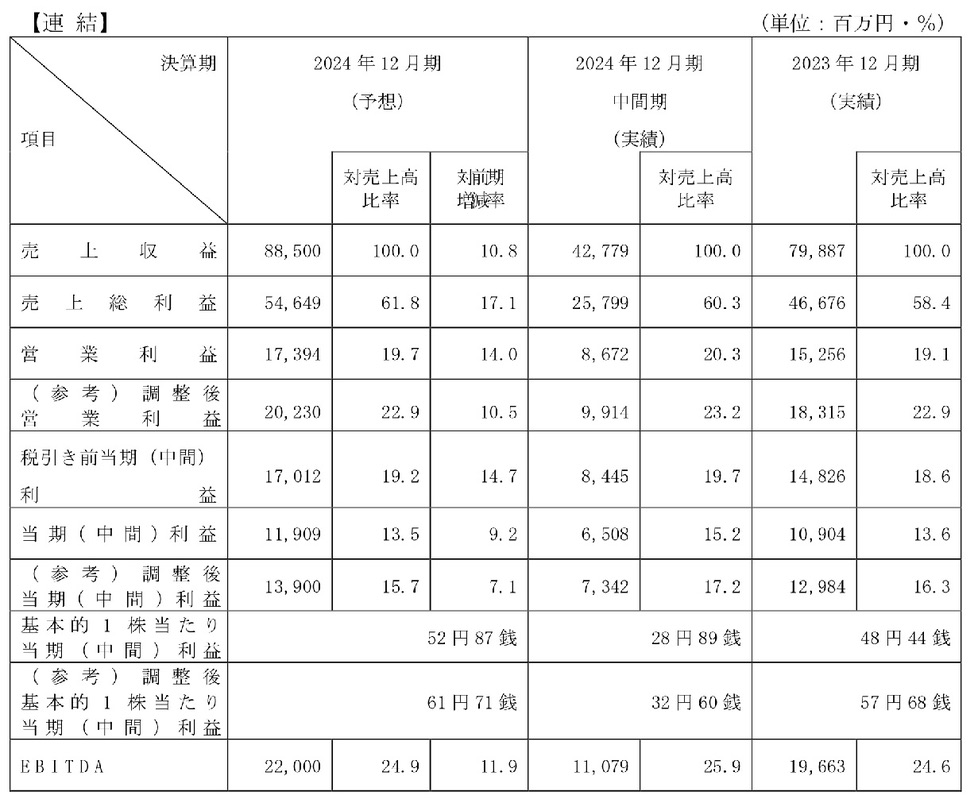

高収益・高成長の半導体検査関連銘柄としての評価を得られるかがポイント?

- 島津製作所(x23.5)、浜松ホトニクス(x22.8)あたりとの比較感で割安?かどうかが投資判断のポイントになりそうだ

- 半導体製造装置関連のグロース銘柄としての評価を獲得できる場合は、昨年IPOしたKOKUSAI(x25.2)も比較対象になり得る?

- 英文目論見書のなかでは、海外の類似企業としてはBruker Corp.(x23.6)、KLA Corp.(x26)、Nova Ltd.(x27.7)をあげている

- 比較対象銘柄の予想PERは、2024/9/20の終値基準の四季報予想ベースによるものだ(海外企業はYahoo financeのFowardPEを参照)

- 海外機関投資家から、高収益・高成長の半導体製造装置関連のマルチプル評価を獲得できれば、PERx19.9は割安と評価されるだろう。まずは、仮条件のレンジ設定が上方にシフトされるのかどうかで人気の度合いを推測する必要がありそうだ

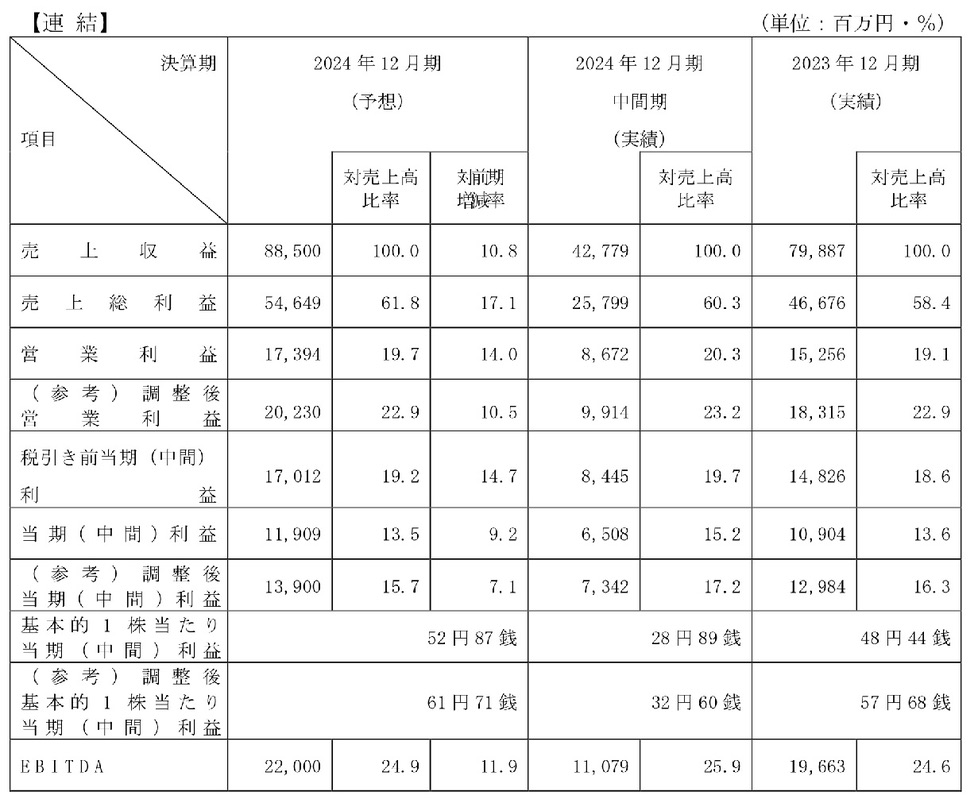

- 以下は英文目論見書中の半導体前工程におけるX線を活用した計測・分析市場の市場機会と競合先を図示したものだ

- 先端半導体の前工程において、検査・分析手法がX線に置き換わるのであれば、Rigakuが最も恩恵を受ける?というストーリーでマーケティングし、高いマルチプル獲得を狙うものと思われる

Screenshot

Screenshot

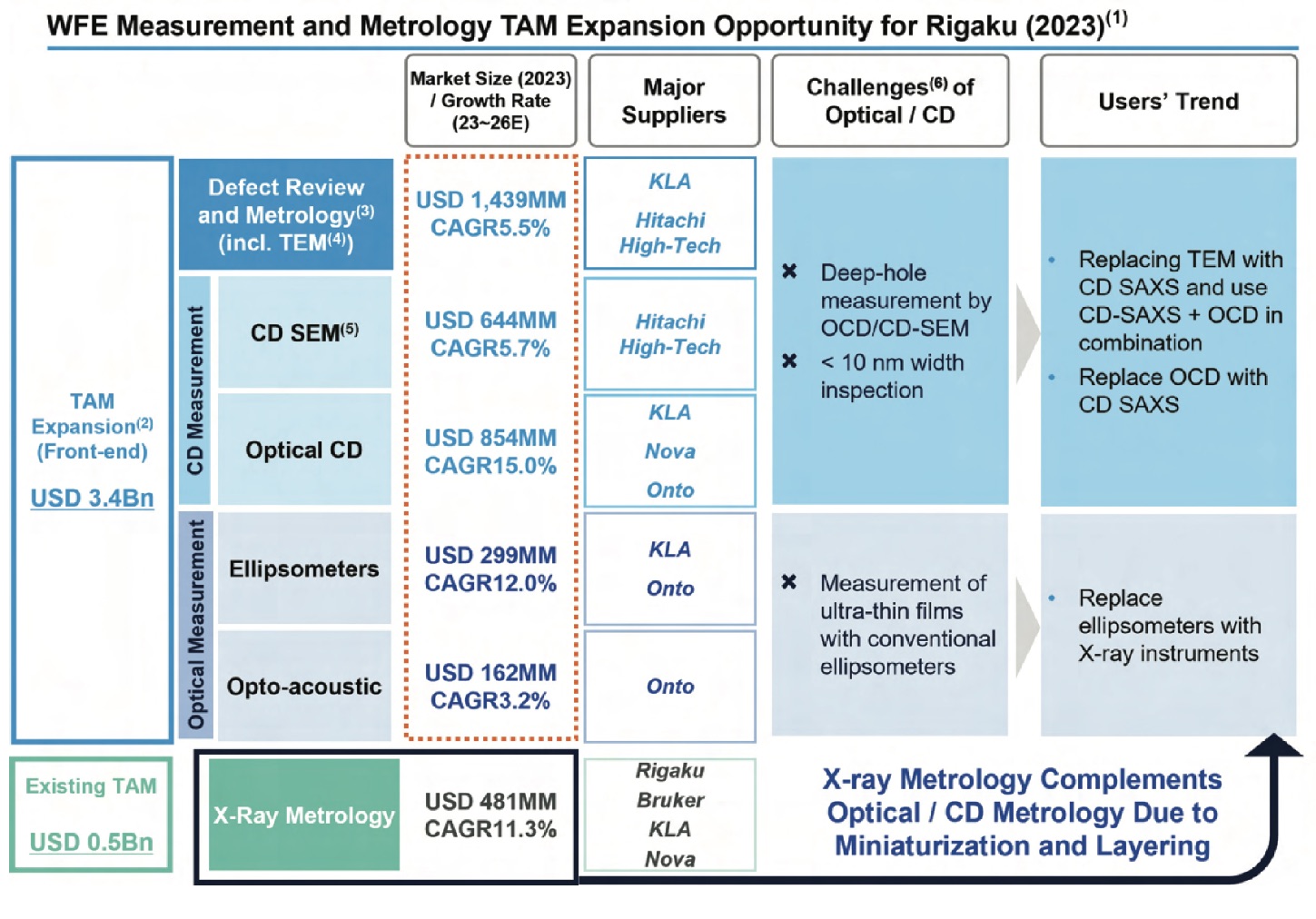

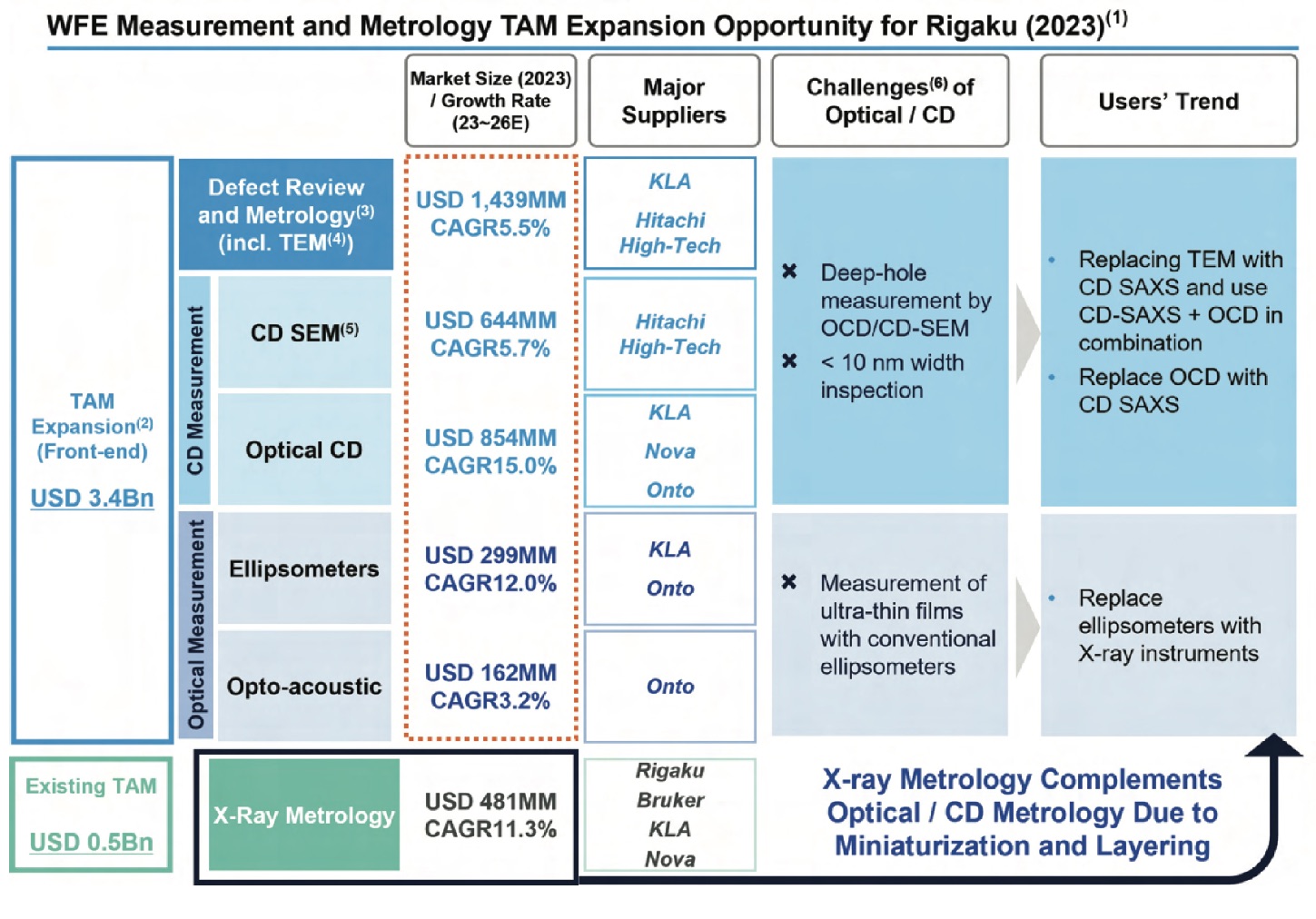

- 以下は半導体の技術革新のロードマップ。先端半導体に対応した微細化・積層化・後工程のパッケージングの技術革新にはX線検査技術が重要な役割を果たす。そのなかで、リガクは優位なポジショニングにいることを強調している

- KOKUSAIのバッチALD技術と同じようなストーリー、見せ方をしているのが興味深い

Screenshot

Screenshot

PE案件特有の財務リスクは限定的?

- なお、PEファンドのエグジット案件の場合、LBOの影響で多額ののれんと負債が計上されるため、財務リスクを考慮する必要もある

- 当社の場合、2024年6月末時点で517億円ののれんが計上されている(総資産の30%)自己資本比率は43.6%

- 有利子負債は560億円に上る(現預金は258億円)。しかし、今期予想EBITDA220億円に基づくネットデットEBITDA倍率はx1.4程度にまで低下する見込み

- 足元の好業績が継続するのであれば、過度な心配は無用な印象だが、機関投資家が財務リスクを意識するかどうかも重要なポイントになりそうだ

目論見書に基づくエクイティ・ストーリーの概要

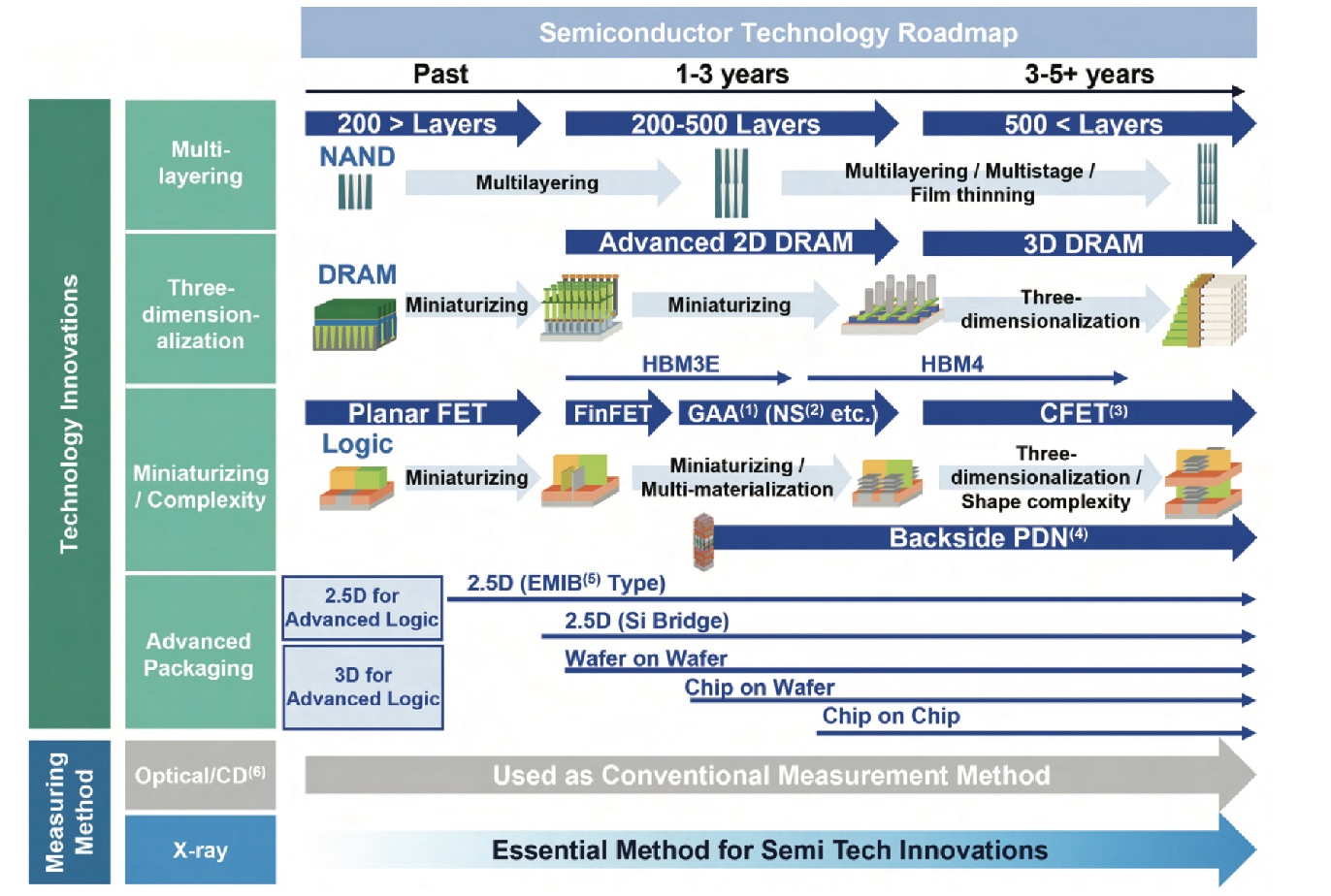

当社及び当社業績の概要

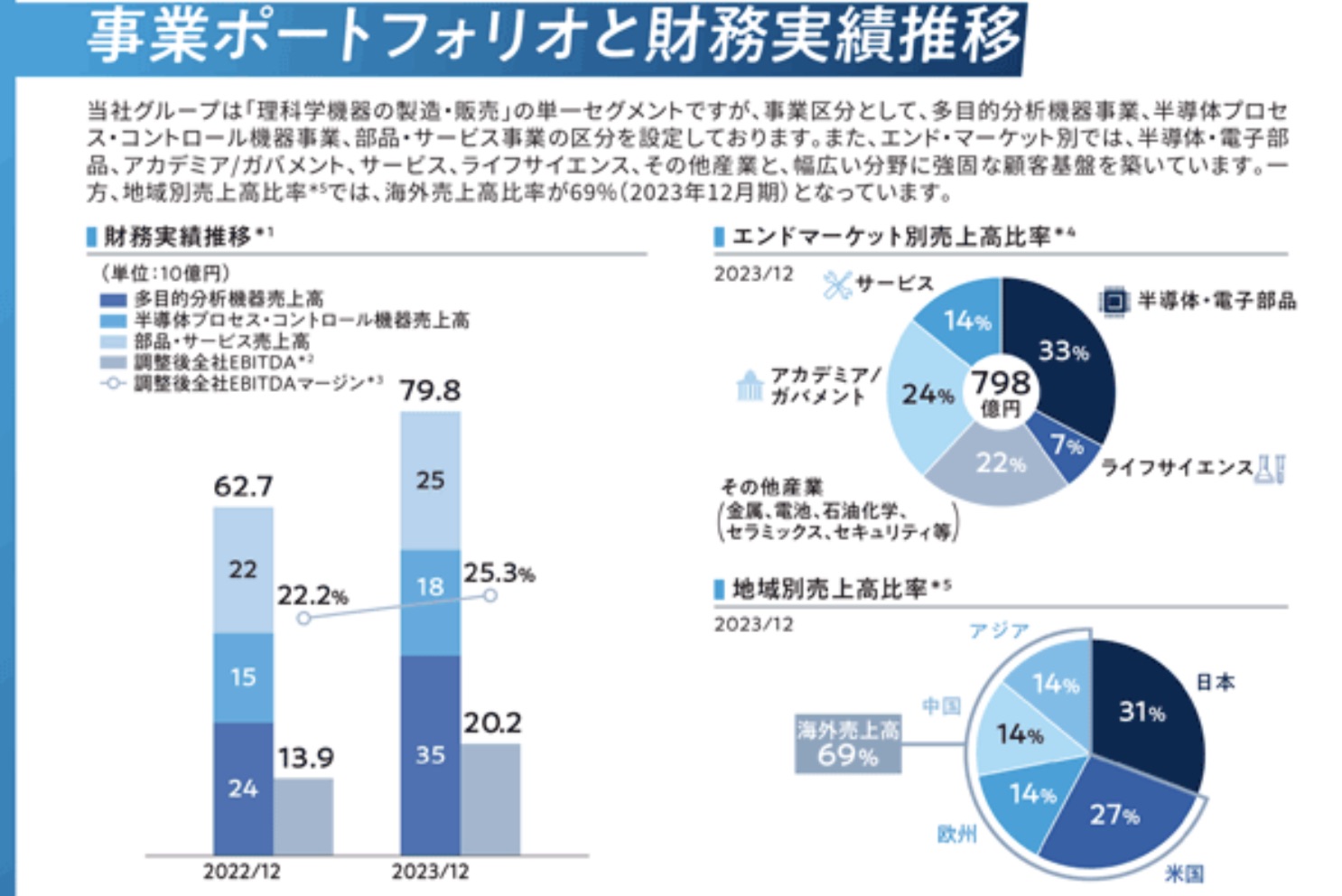

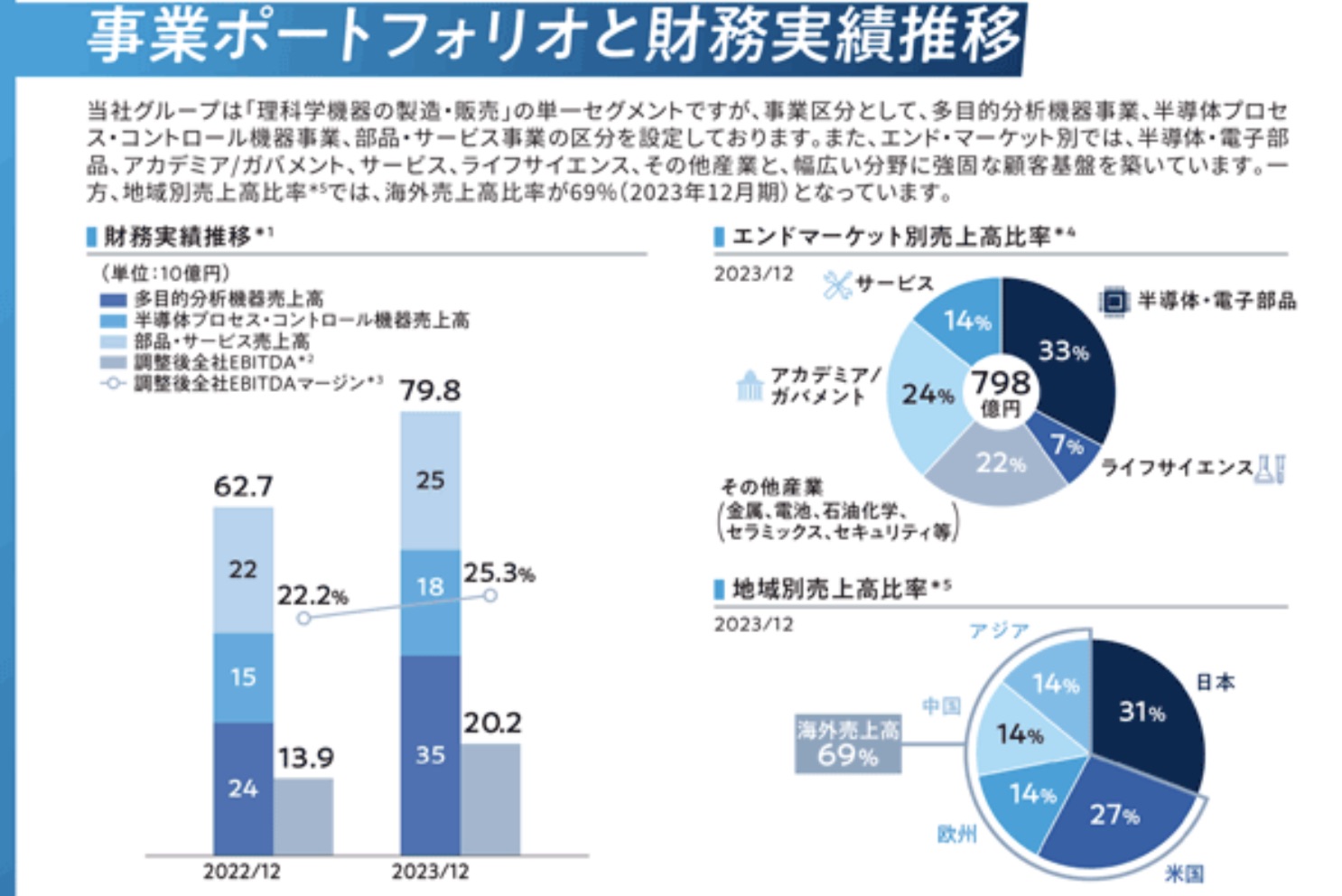

- ①多目的分析機器、②半導体プロセスコントロール機器、③部品・サービスの売上構成比は、45%、23%、32%、営業利益の構成比は30%、36%、34%、営業利益率は14.8%、35.0%、24.1%

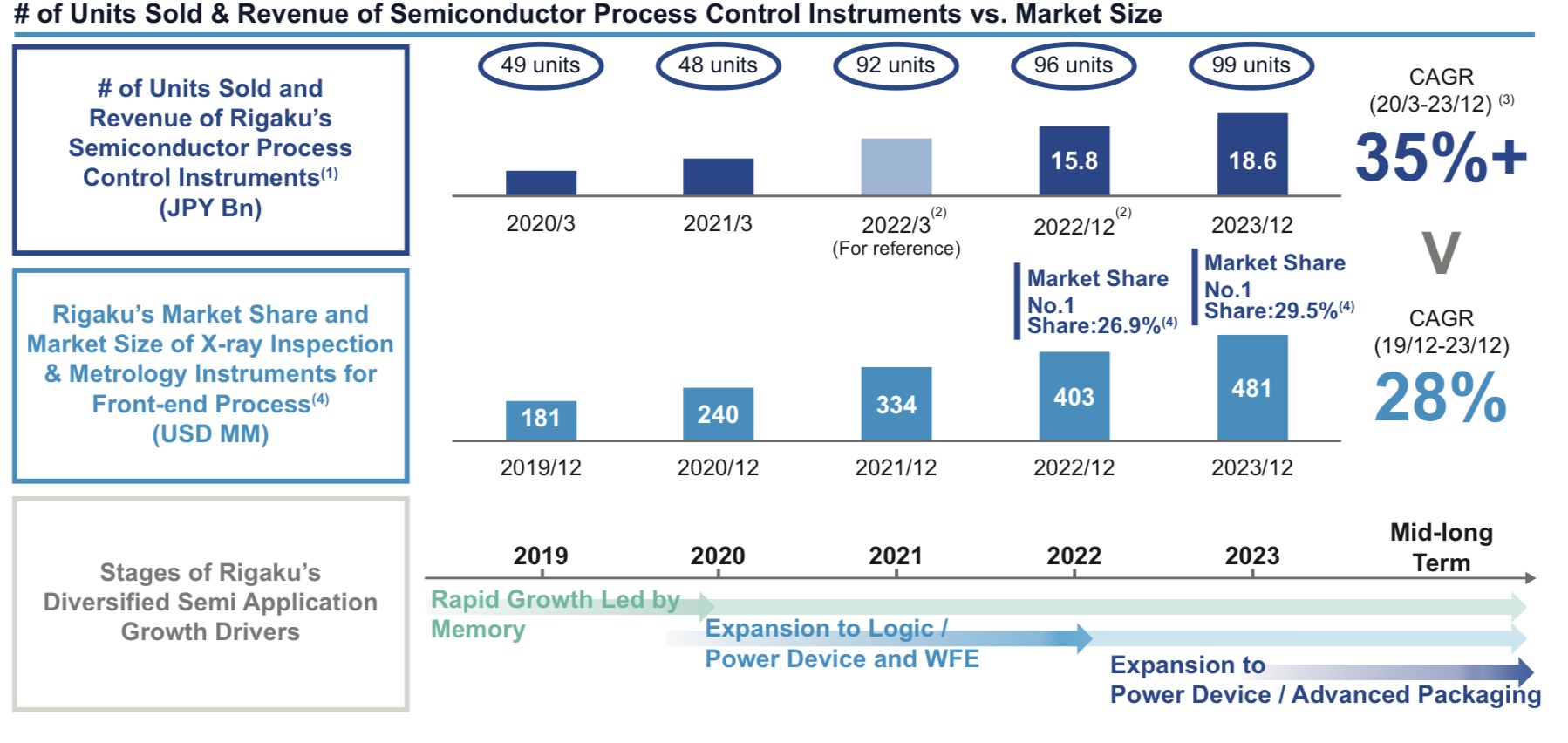

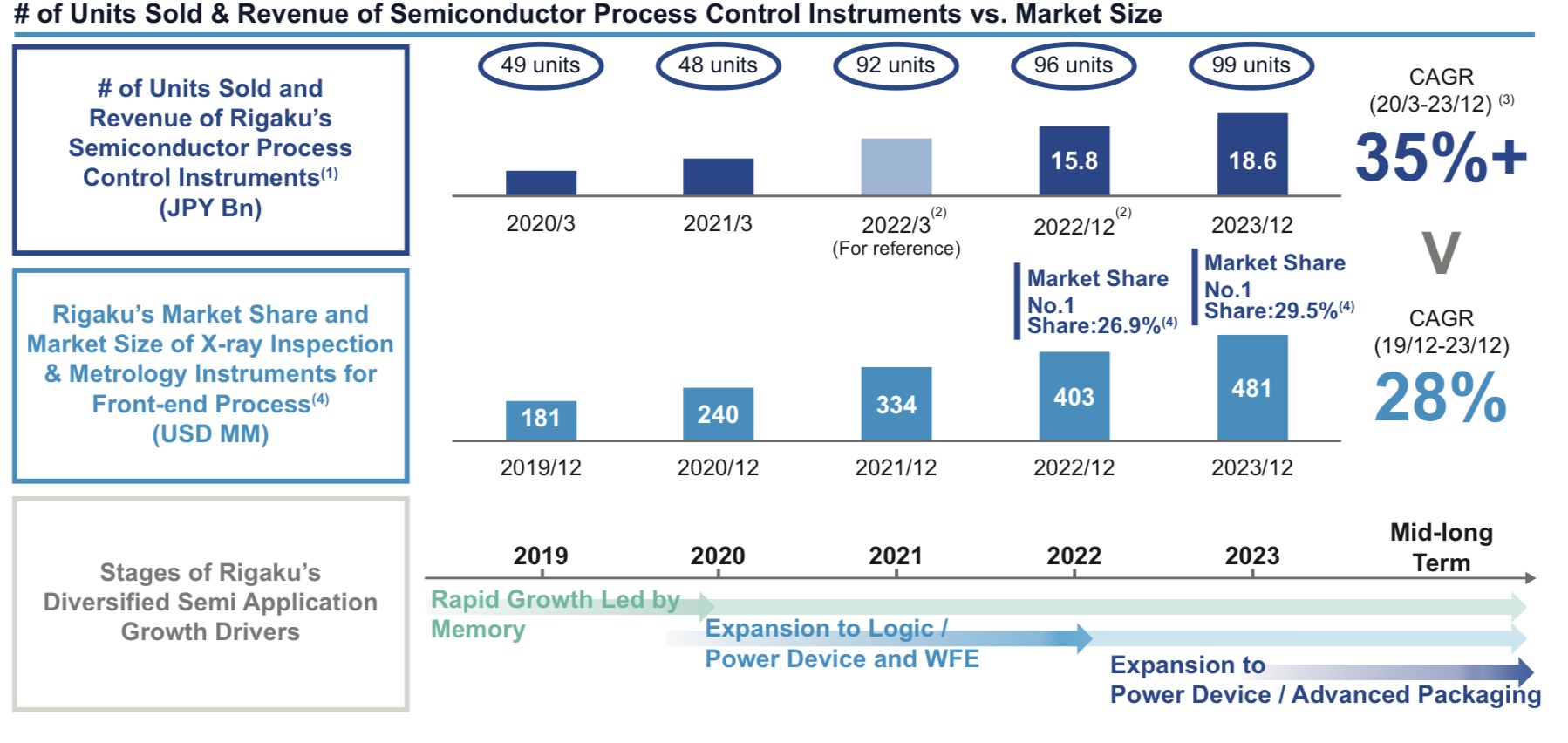

- 特に半導体プロセスコントロール機器の売上高は、2020年から2023年にかけてCAGR35%と高成長を実現

- 地域別、エンドマーケット別売上高は以下の通り

Screenshot

Screenshot

当社事業領域の市場機会

- X線解析(XRD)の市場規模は2023年に933百万ドル。2027年には1,135百万ドルに市場が拡大すると予想されている(CAGR5%)

- 蛍光X線分析(XRF)の市場規模は2023年に1,320百万ドル。2027年には1,661百万ドルに拡大すると予想されている(CAGR5.9%)

- 今後、先端半導体の技術革新において、X線分析・解析は重要な役割を担うことが期待されている

強み:Strength

基礎技術プラットフォームにより、X線分析機器市場で主導的な地位を築いている

- XRDの国内市場シェアは75%(2022年)でトップ、グローバルではシェア26%(2023年)で第2位

- 半導体・製薬・化学業界のトップ企業と網羅的に取引しており、既存顧客の更新投資における受注率は約95%に達する

半導体プロセス制御の高度化に対応するために不可欠な革新的なX線計測ソリューションを提供

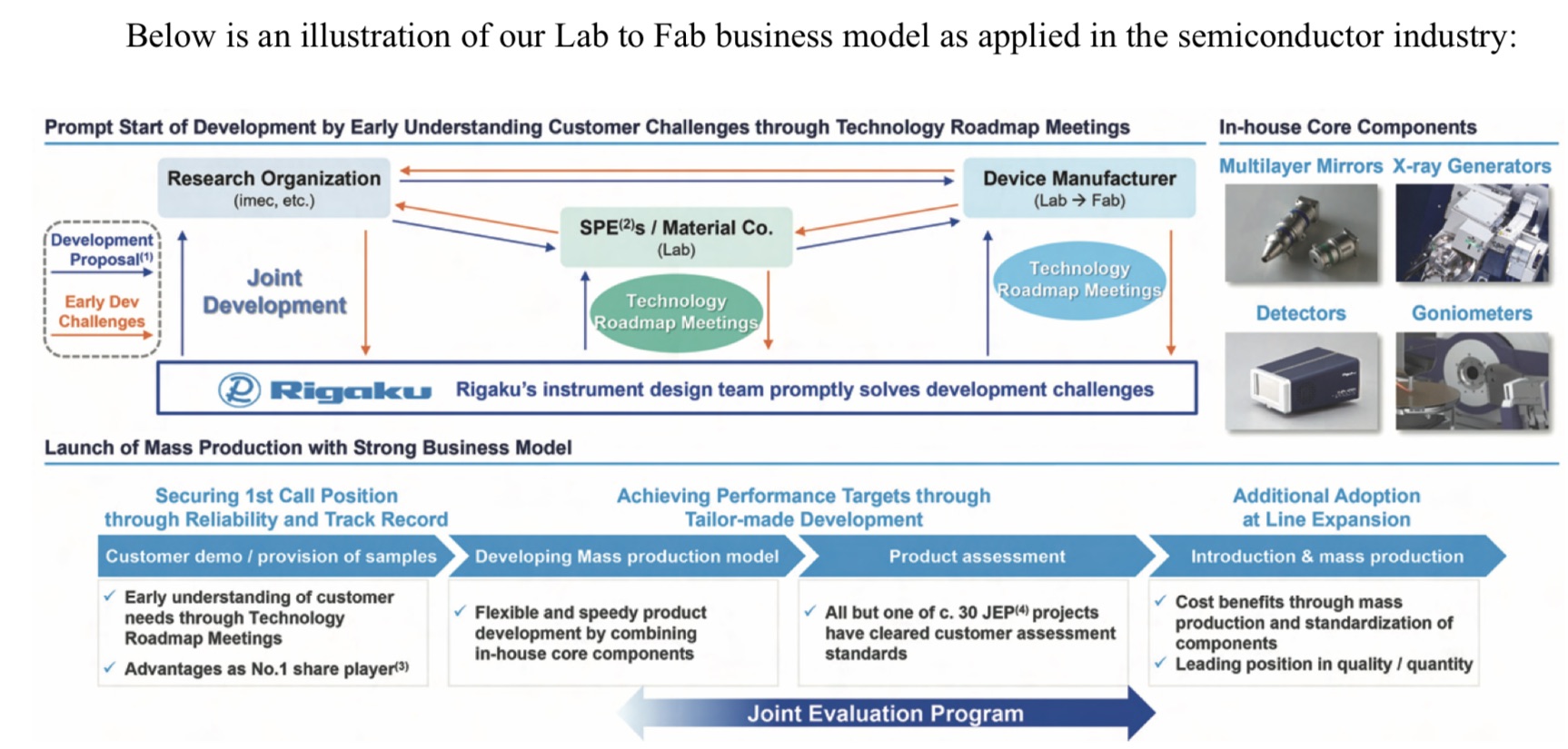

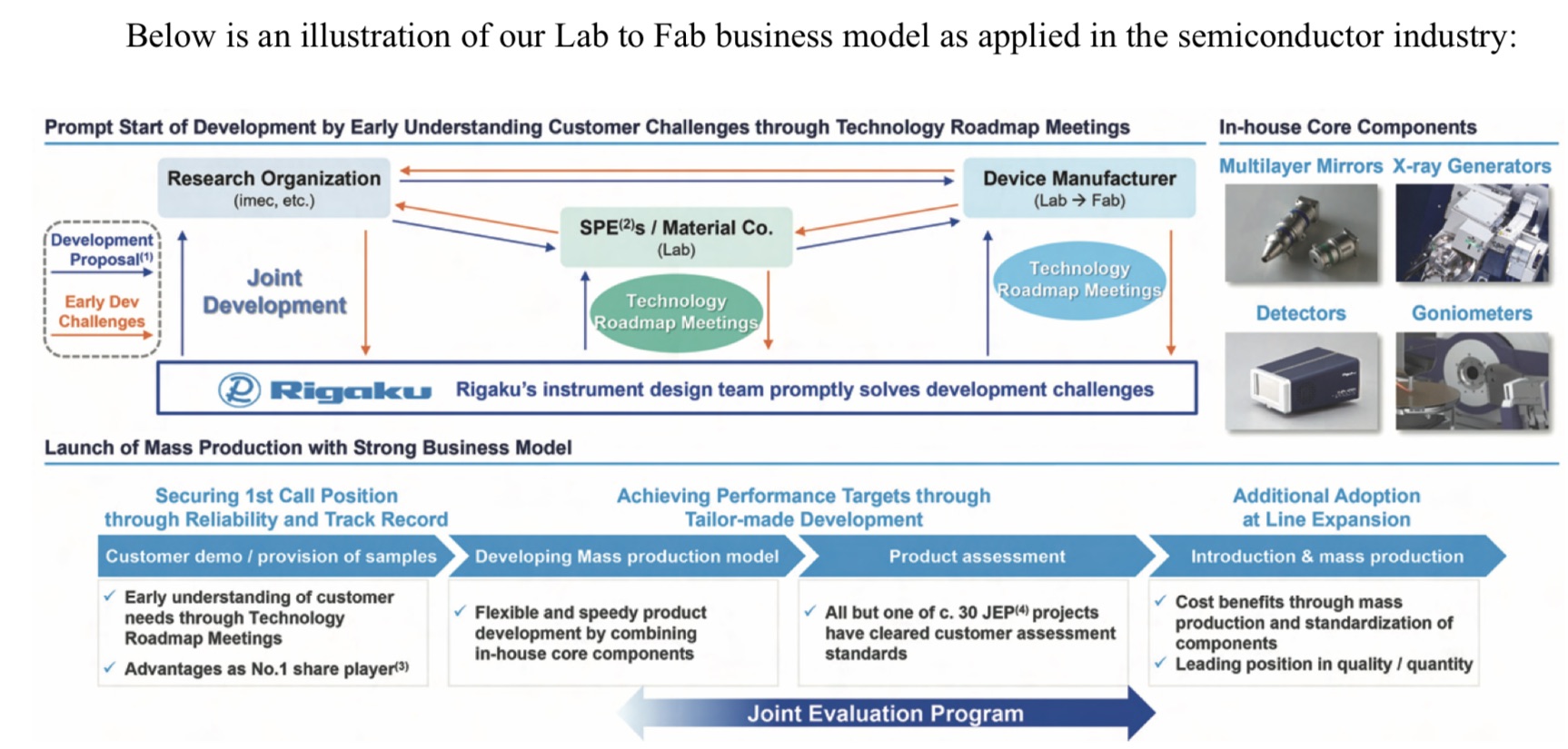

- Lab to Fabモデル:研究機関、半導体製造装置メーカー、材料メーカー、半導体デバイスメーカの全てにアクセス・迅速なニーズ把握とソリューションの提供ができる関係を構築している

Screenshot

Screenshot

- 半導体プロセスコントロール機器の売上高は2020年3月から2023年12月にかけてCAGR35%の高成長を遂げている。市場のCAGR28%を上回る成長で、シェアも29.5%まで拡大しNo.1のポジションを確立している

Screenshot

Screenshot

強固な財務基盤と実績

- 上述の業績概要の通り、当社は高収益・高成長を実現している

- 2023年12月末におけるネットデット/調整後EBITDAレシオは2.1xまでに低下(前年は3.5x)

強力な技術リソースと経験豊富な経営陣

- 2023年末において290名の研究開発人員を誇り、X線領域において高い競争力を有している

戦略:Strategies

中長期目標(KPI)

- 売上高のCAGR10%、市場のCAGRを超える成長、調整EBITDAマージン20%台後半、調整後営業利益20%台前半、R&Dの対売上高比率9%程度、CAPEXの対売上高比率5%程度

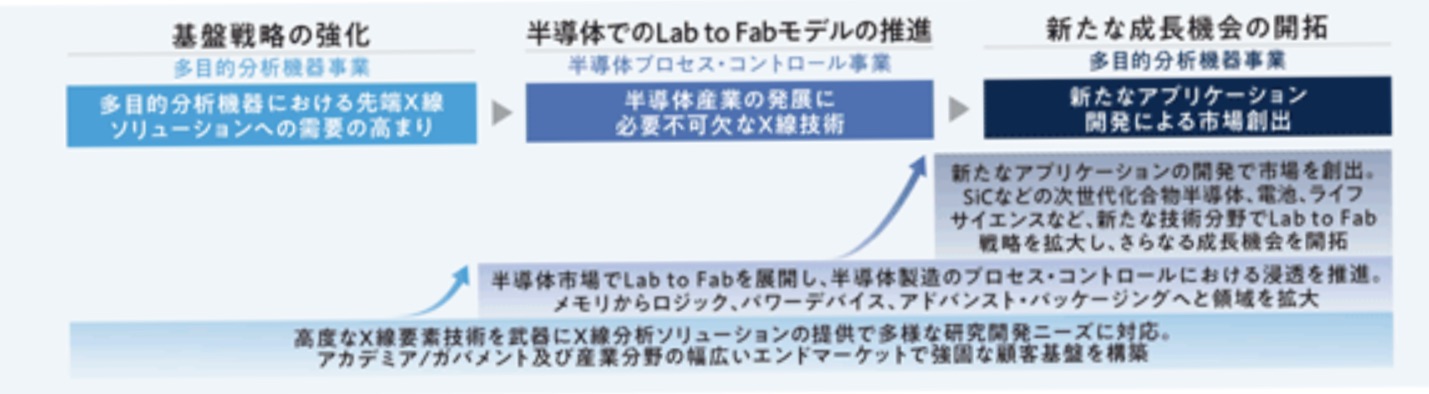

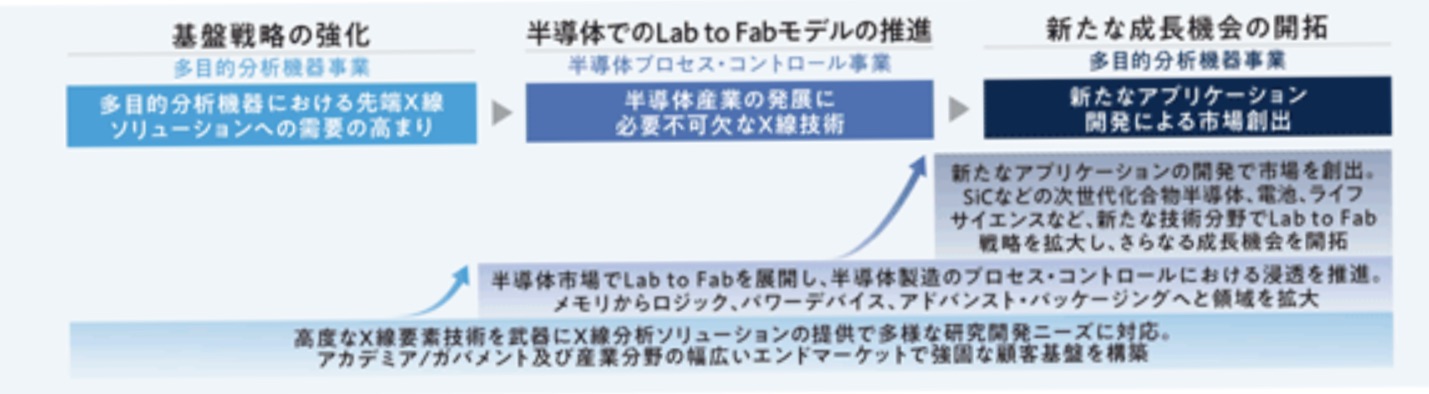

成長戦略の3つの柱

- 第1の戦略(基盤戦略の強化)にて当社の強みを更に強化しつつ、第3の戦略(新たな成長機会の開拓)の下で新たな成長機会を模索し、多目的分析機器事業の持続的な成長を目指す

- 第2の戦略(半導体でのLab to Fabモデルの推進)の下、半導体業界の先端化・高度化から生じる需要を獲得することで、半導体プロセス制御機器事業の拡大を目指す

Screenshot

Screenshot

調整EBITDAマージンとコスト比率を改善することで収益性を高める

- 収益性の高い半導体事業を成長させることで、全社ベースの調整後EBITDAマージンを20%後半に引き上げる

収益性を維持しながら研究開発比率を高め、生産能力を拡大するために、規律ある投資政策を実施

- 競争力の維持・向上のためR&Dの対売上比率の長期目標値は9%に設定

- CAPEX比率は(足元は山梨工場への積極投資を実施しているが)、長期的には対売上高の5%に設定

- 配当性向の長期的な目標値は30%

-IPO,PO関係

-IPO, リガク, 株価, 解説