ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

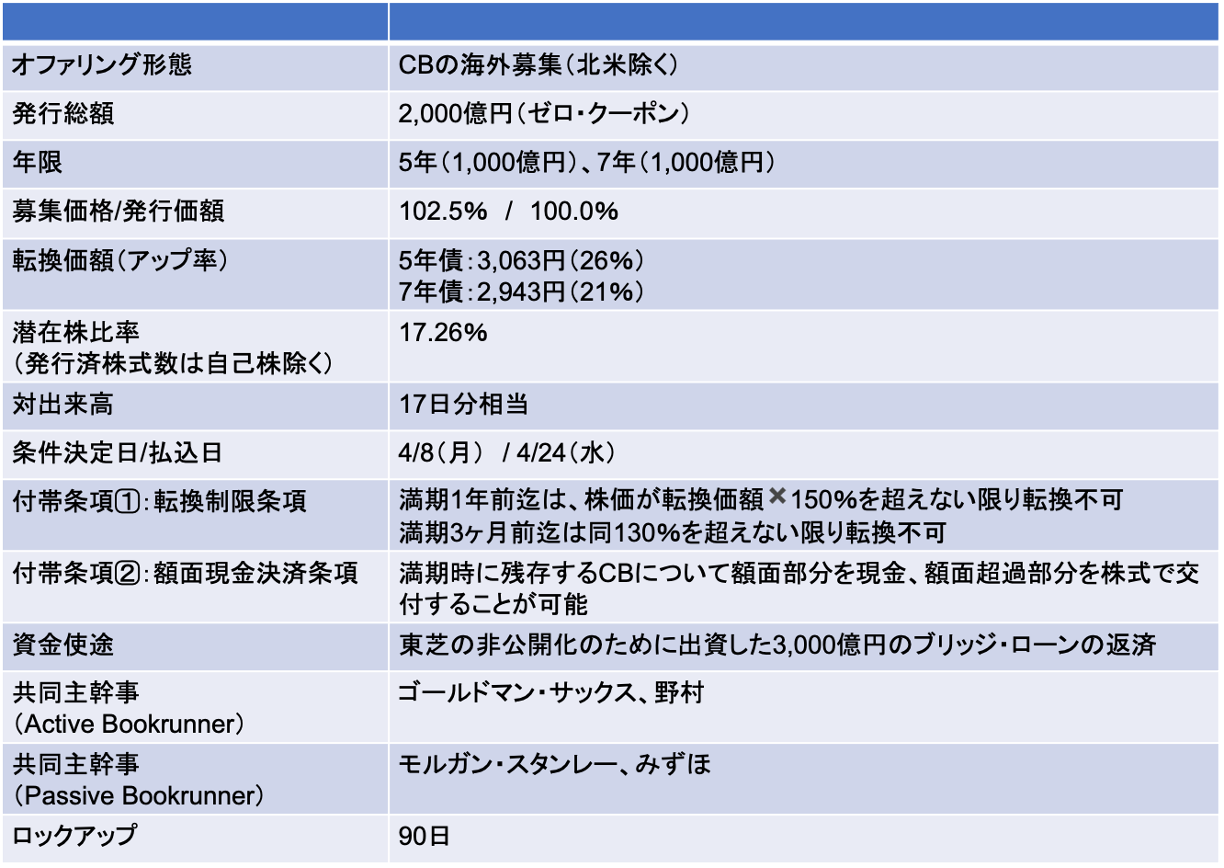

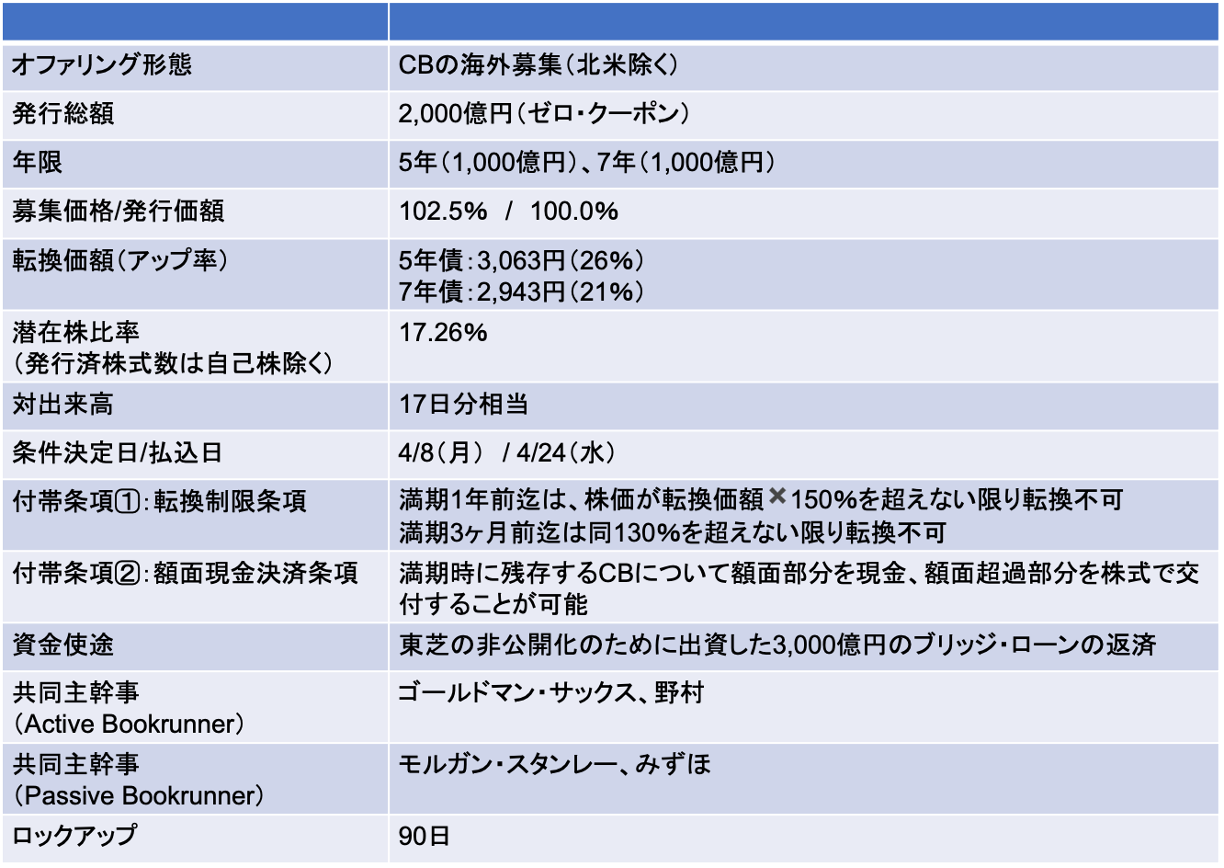

ローム(6963):東芝買収資金のパーマネント化のため、希薄化抑制型のユーロ円CB2,000億円を発行

- 当社は、2019年に400億円のCBを発行(全額自己株取得に充当するリキャップCB)している。今回は5年ぶりのCB起債となる

- 既発行CBの現状の転換価額は3,369.1円(現在の株価よりも38%高い水準)

- 満期は2024年12月の予定であり、現状の株価では転換されない見通し

- かかる状況下、当社は事前に当該CBについて、株価が転換価額を上回っても、額面現金決済条項を発動する旨公表している

- つまり、既発CBに関しては実質希薄化の可能性は限りなく小さい負債と評価してもよいだろう

- 前回のCBの主幹事(ブックランナー)はGSと野村。今回はパッシブ・ブックランナーとしてMSとみずほが新たに招聘されている

- 東芝の買収関連資金3,000億円についてはブリッジ・ローンを組成しているが、取引銀行のMUFGをはじめとした金融機関への配慮?から主幹事に招聘したと考えられる(MSはMUFGとアライアンス関係にあり、MUFG親密先のユーロ円CBの引受はMSが担っている)

- 当社の株価は、昨年7月に3,564円の高値をつけて以降軟調に推移しており、足元の株価は2,431円、高値から3割下落

- 昨年7月には東芝買収関連資金として3,000億円のブリッジ・ローンを組成していたため、何らかの資金調達によるパーマネント化が必要だったが、この株価水準でCBを起債する点はサプライズ視される可能性がありそうだ(しかも潜在株比率が17%にも及ぶ大型CB)

- しかしながら、今回のCBには150%の転換制限が付与されている。よって、株価が4,500円を超えてこない限り、基本的に転換できないため、当面は希薄化の可能性は極めて低い設計となっている。加えて満期時には額面現金決済条項が付与されているため、最終的な希薄化規模も限定的となる可能性が高い

- 発行会社としては、金利の先高感があるなかで、調達の多様化の一環としてCBを活用したのだろう。CBは纏まった資金をゼロクーポンで調達可能だ。転換しない前提においては、極めて安い調達手法といえる

- Bloombergの記事にもある通り、引き続きCBの起債案件が続きそうだ:資金調達の手法が過渡期、株高や利上げでCB脚光-発行1兆円超えも

-IPO,PO関係

-CB, ユーロ, ローム, 株価