ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

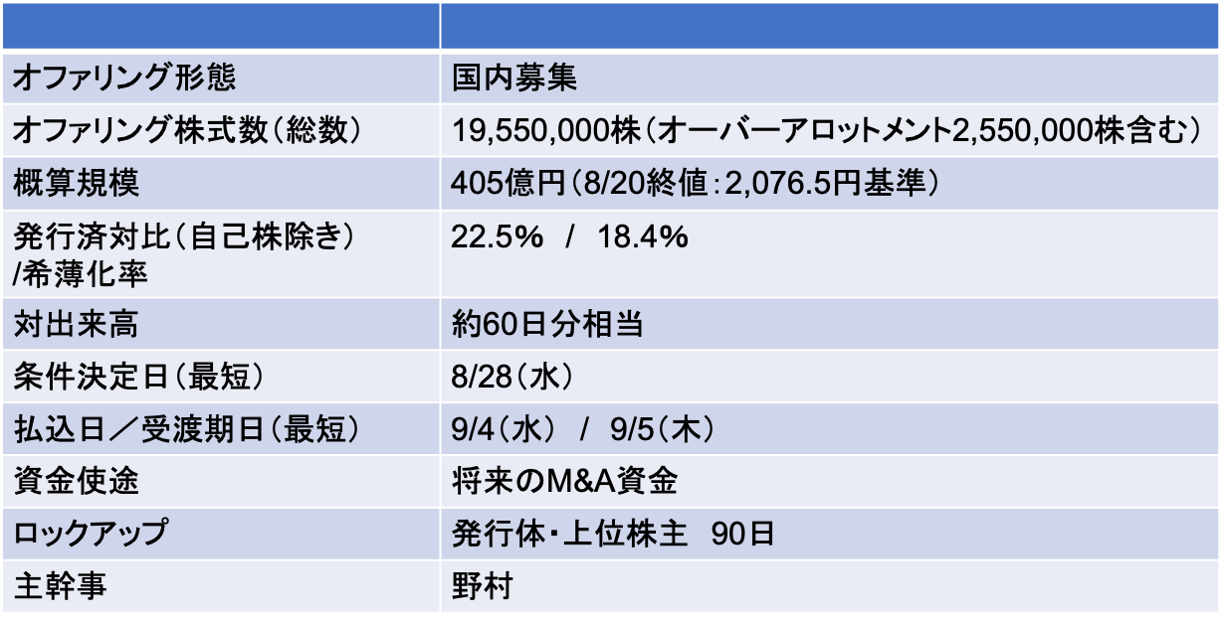

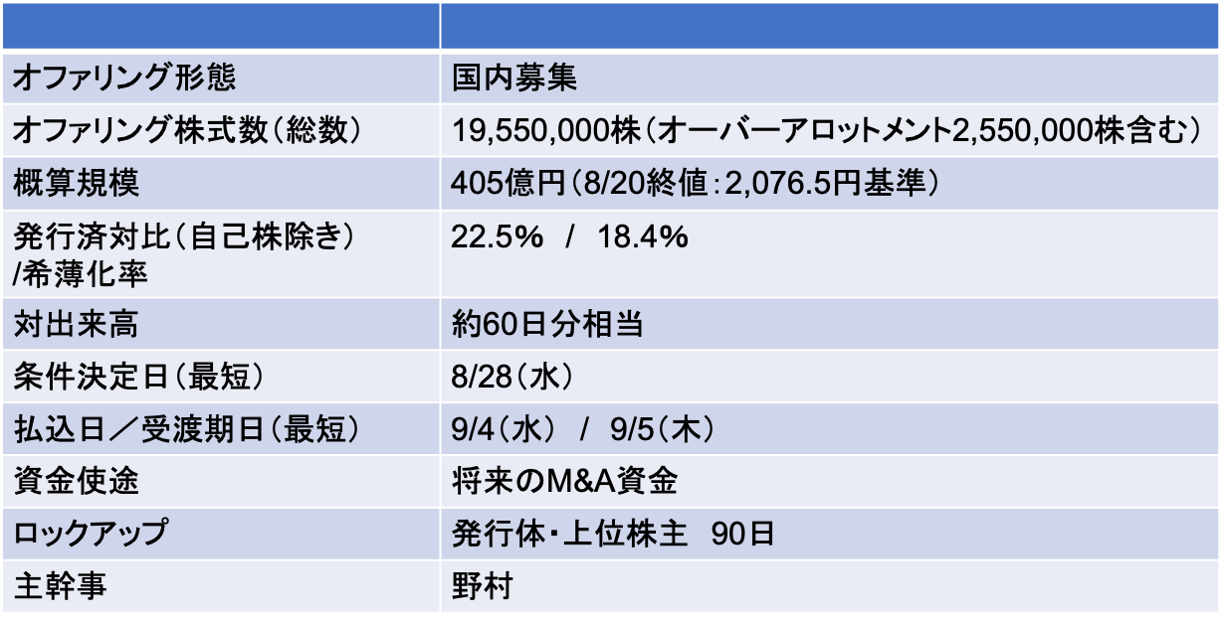

コロワイド(7616):将来のM&A資金を確保するために公募増資(PO)を実施

- 当社は2021年8月に公募売出を実施しており、3年ぶりのPOとなる

- 1,159万株の増資➕60万株の売出し/募集価格:1,682円

8/28に条件決定

- 募集価格:1,697.5円(ディスカウント率:3%)

- 払込価額:1,627.5円(引受手数料率:4%)

- 公表日から条件決定まで株価は15.7%下落(TOPIXは0.8%上昇)

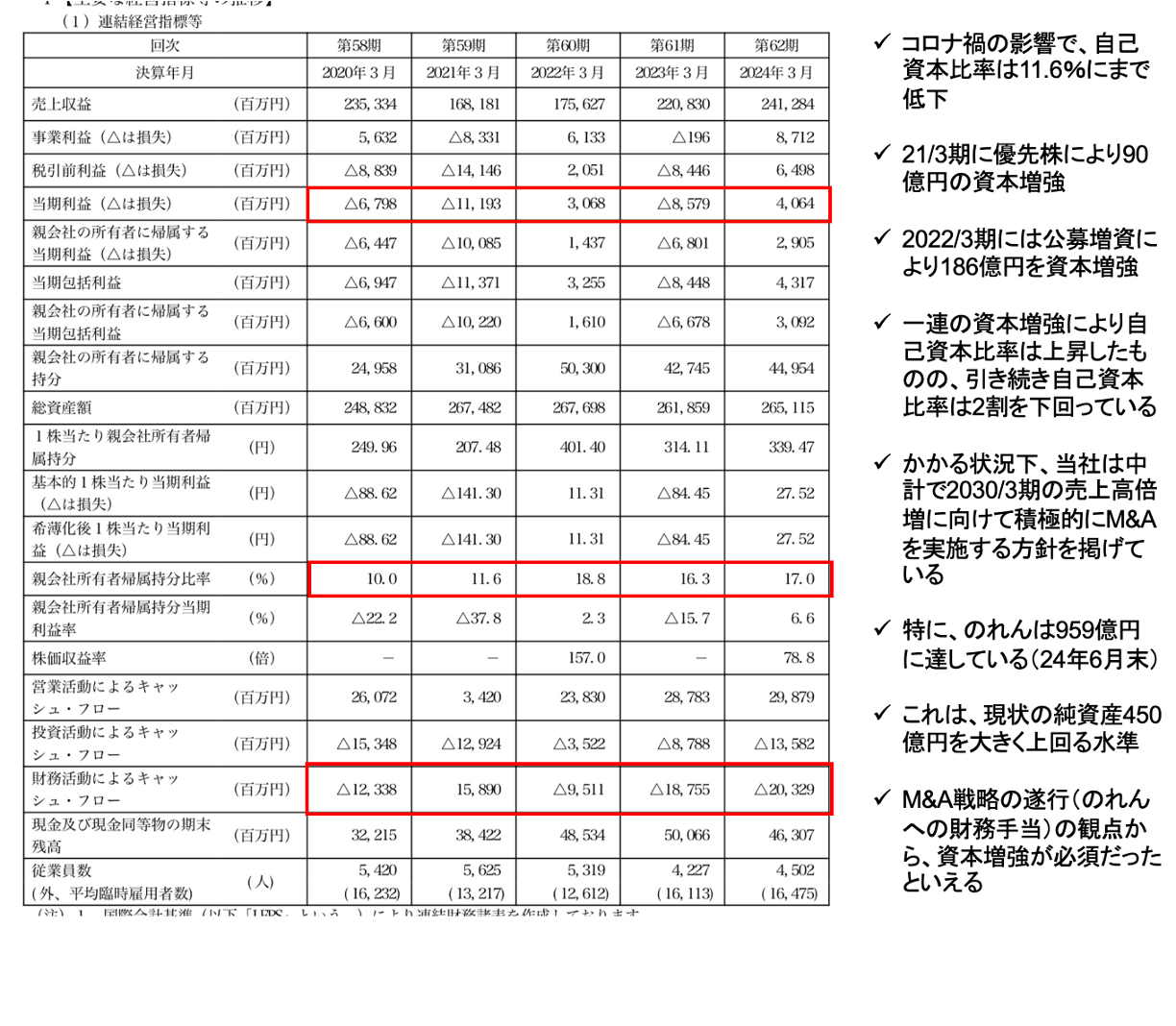

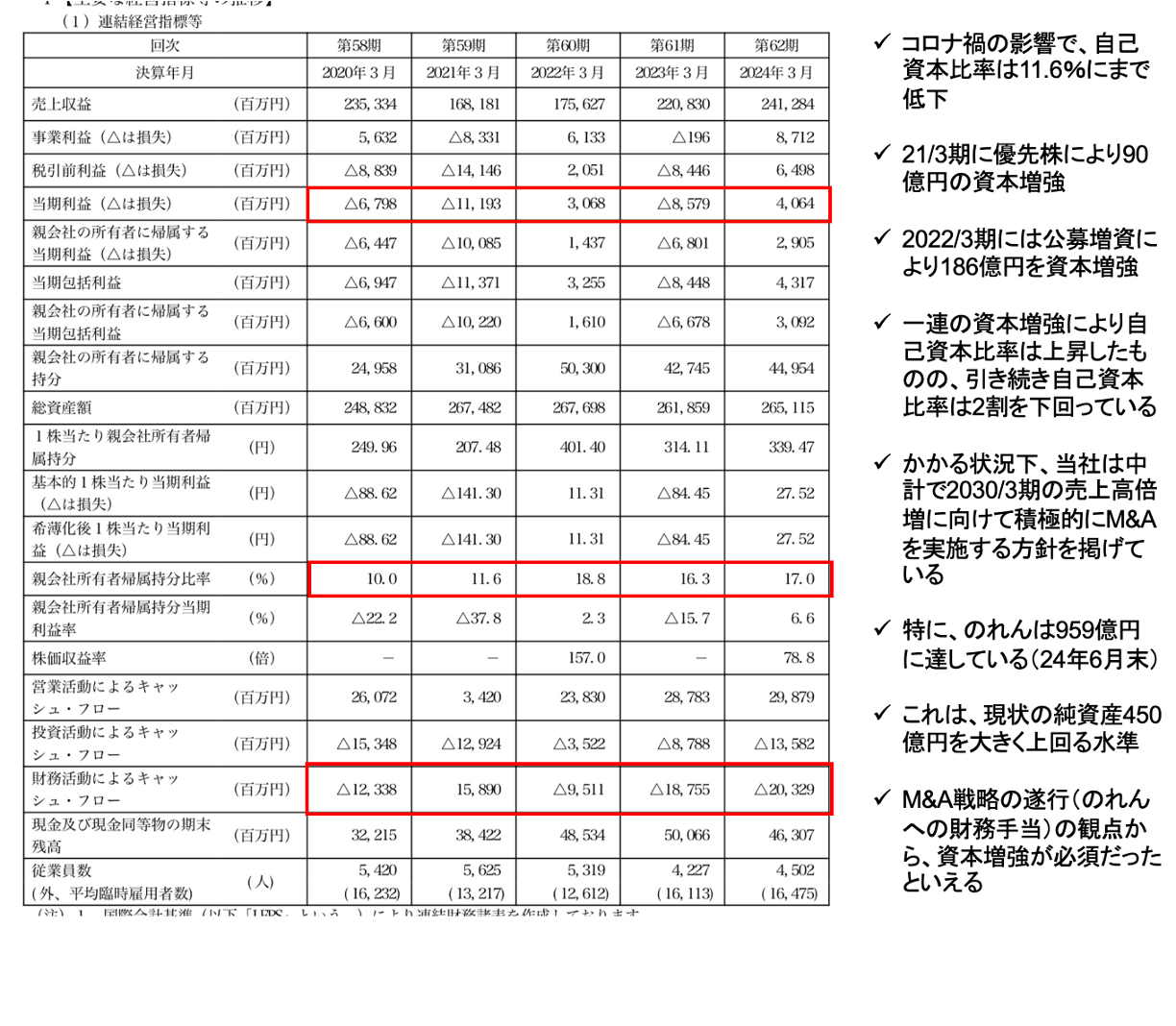

公募増資を実施する背景

- 外食産業共通の問題だが、コロナ禍の影響で財務基盤が脆弱となっているなか、当社は、複数回の増資を実施してきた

- 過去のM&Aにより、のれんも959億円に拡大。純資産450億円を大きく上回っている。今後更なるM&Aによる業容拡大を目指すうえで、追加の資本増強は必須だったといえよう

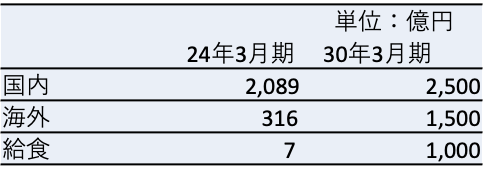

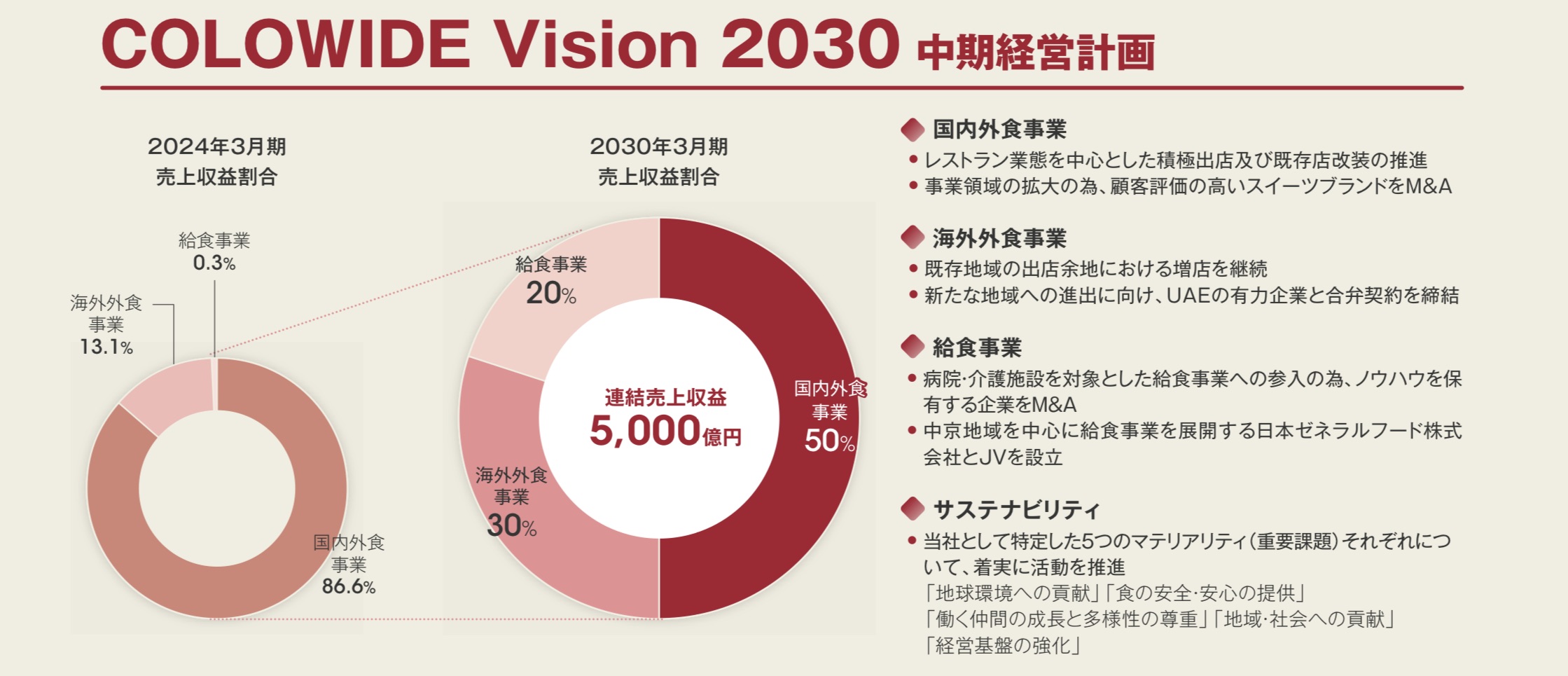

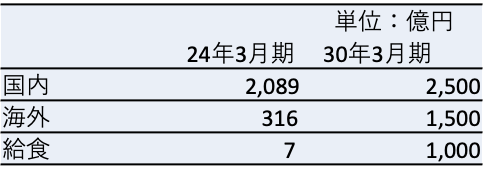

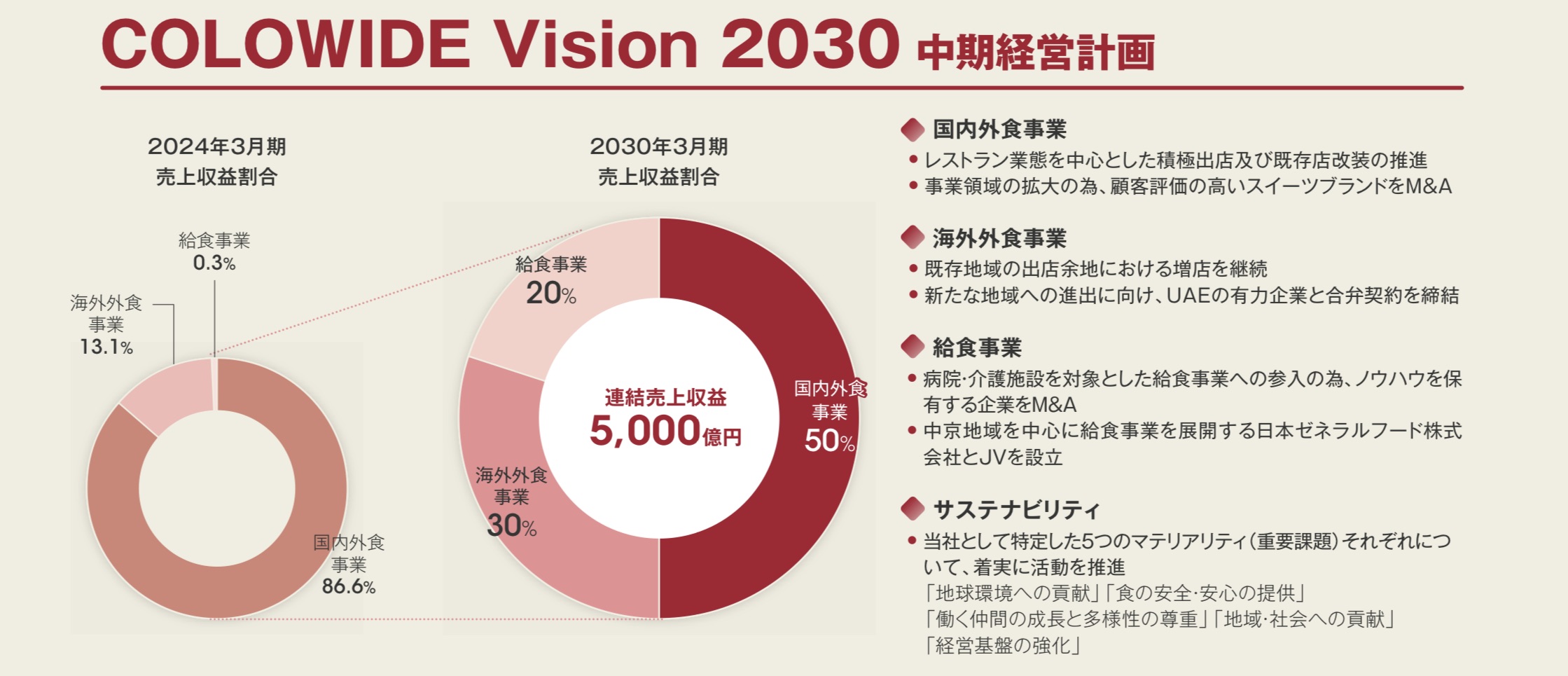

中期経営計画:2030年3月期の売上高5,000億円を目指す

- 当社は、2023年5月に2024/3期-2026/3期の中計を公表

- 長期ビジョンとしては2030年3月期の連結売上高5,000億円を目指す

- 成熟した国内市場よりも、海外への積極展開と給食事業(新規事業)へのチャレンジが成長の鍵を握りそうだ

- 特に給食事業の国内市場規模は5兆円強(矢野経済研究所調べ)存在。M&Aで事業拡大するポテンシャルは大きいかもしれない

Screenshot

Screenshot

バリュエーションに割安感はないが、優待が魅力?

- 当社の現状の四季報予想ベースの来期PERはx46

- 積極的なMA実施のためにPOを実施した類似企業のゼンショー(四季報予想来期PER:x26)に比べてプレミアムが付されている

- 株主優待目的のファン株主が多く存在していることも、株価を支えている一因となっている可能性がある

- 当社の場合500株保有で年4回(各1万円、計4万円)の飲食が可能な優待ポイントが交付される

- 当社店舗のヘビーユーザーであれば、株価2,000円を下回るのであれば、100万円未満の投資で4万円の優待がもらえるため、一定のニーズはありそうだ

- 次の優待権利は9月末。受渡日は9/5だが、数週間後に優待権利のイベントが控えている点は、需給面で下支え効果が期待できる

資金使途は将来のM&A資金:POでは事例は少ない。その理由は?

- 今回の増資の資金使途は、将来のM&A資金としている

- 将来のM&A資金とする場合、自分のお金が何に使われるのか不透明であるため、投資家からネガティブ視される場合がある

- また、主幹事証券も、引受審査の過程で、以下の点について問題がないか厳格に審査する(相応のハードルがあるため、POで将来MA資金とする事例は少ないのが実態)

- 過去のM&Aの実績とそれが成長に資する案件であったか

- 将来M&Aを資金使途としても(MA実績等を踏まえ)成長ストーリーが訴求できるのか、M&Aを実施する蓋然性は高いのか

- 具体的にどのような事業領域を想定しているのか、説明が可能か

- 本家の場合、以下の観点から、引受審査上も問題ないと判断したものと思われる

- 十分なM&A実績がある(アトム、レインズ・インターナショナル、カッパクリエイト、大戸屋)

- 中計「COLOWIDE Vision 2030」において売上高5,000億円を目指すうえで、M&Aを成長戦略の一つに掲げており、M&Aを実施する蓋然性は高いと判断できる

- 対象企業に対するクライテリアを設定することで、具体的にどのような投資対象を想定しているのかを明示している

- 各事業がシェアアップする上での充分な規模感

- 新たなライフスタイルとの親和性

- 既存業態の転換受け皿

- グループインフラによるシナジーへの期待

- 当社グループ参画後の安定運営等

- 最近の事例では、同業のゼンショーも同様の資金使途でPOを実施している

-IPO,PO関係

-PO, コロワイド, 公募, 増資, 株価