- ビットコインへの戦略投資で話題のメタプラネットが新株予約権の無償割当を公表しました。本記事にて案件概要およびオファリングの仕組みを中心に解説(ファイナンス期間は11/5までと長期に及ぶため、今後適宜アップデートする予定)

- 当社の株価は足元非常にボラティリティが高くなっており、投資判断は各自の責任でお願いします(本記事は投資の売買を推奨するものではありません)

- 本記事では新株予約権のことをライツで統一表記しております

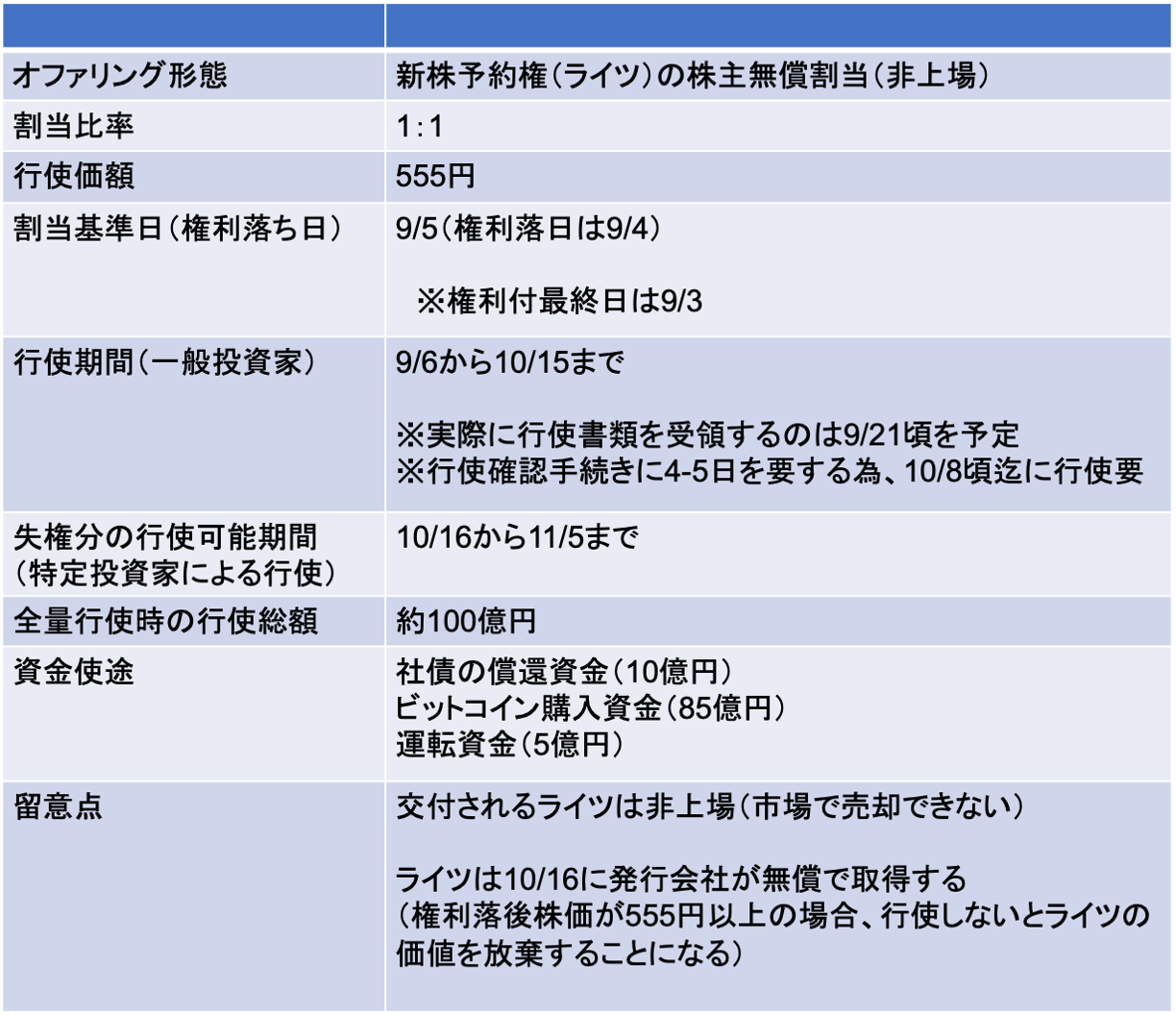

案件概要

ライツの行使状況

- ライツの行使状況は発行会社が開示しない限り、正確には把握できないが、ほふりのサイトからある程度推測することが可能だ

- https://www.jasdec.com/description/less/publication_shares/publication_shares.html

- こちらのサイトにて銘柄コードを入力すると、日々の新株発行数が把握できる

- 本件の場合、ライツの行使請求があって実際に売買が可能になった株数をデイリーである程度把握することが可能だ

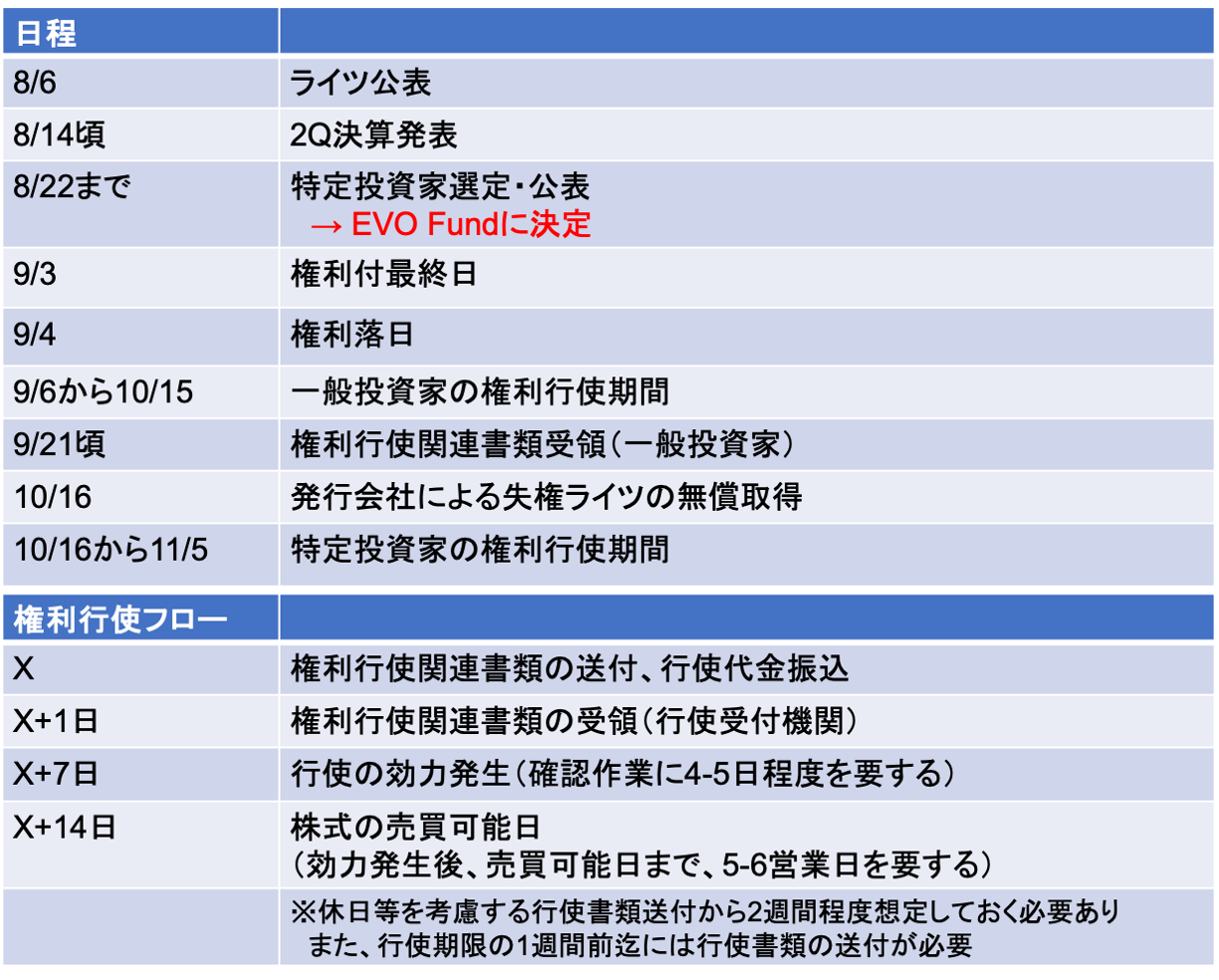

- 本件の行使請求書類は9/21頃に株主に送付されている。早急に手続きをした株主は約2週間後(=10/3以降)から売買可能となった

- 実際にほふりサイトによると、10/3から新株が発行されている。今後断続的に(ライツの権利行使に伴う)新株が発行されるため、アップデートしていく予定

- 因みに、一般株主の権利行使期間は10/15までとなっている。従って、10/20頃までは断続的に行使に伴い新株が発行されることになる。また、失権分に関しては、10/16以降にEVO FUNDが行使する予定だ

- 株価が権利行使価格(555円)を超えている限り、行使により交付された株式の一部は利益確定の売圧力に晒されると予想される。つまり、10月はライツ行使の需給要因で株価の上値が重くなる可能性がある点には留意が必要だ(長期的にビットコインに強気スタンスの投資家からみると押し目買いの好機となるかもしれない)

- 行使期間中に増加している機関投資家の空売残高や、貸借取引の買付残は、ライツのヘッジ目的である可能性がある(その場合、空売りの決済は、市場での買い戻しではなく、ライツの行使株で決済されるため、将来の株価の上昇圧力になるとは限らない)

- 先行事例のJIA、テス・ホールディングスではライツの行使期間中は株価が軟調に推移している(上場ライツのため単純比較はできないが。。)

- JIAはその後業績が堅調だったため、株価は大きく反発した。一方、テスHDは業績低迷により株価は軟調に推移(詳細は以下の参考記事を参照)

一般投資家の行使比率は72.8%、失権分は全量Evo Fund に譲渡。Evoは11月中に概ね全ての株式を売却済

- 一般投資家によるライツの行使率は72.8%となった。以下の表は、ほふりサイトから取得したデータに基づく日時の行使結果

- 非上場ライツということもあり、行使請求が受理されてから新株の売買可能日まで最大で9営業日の期間を要した模様

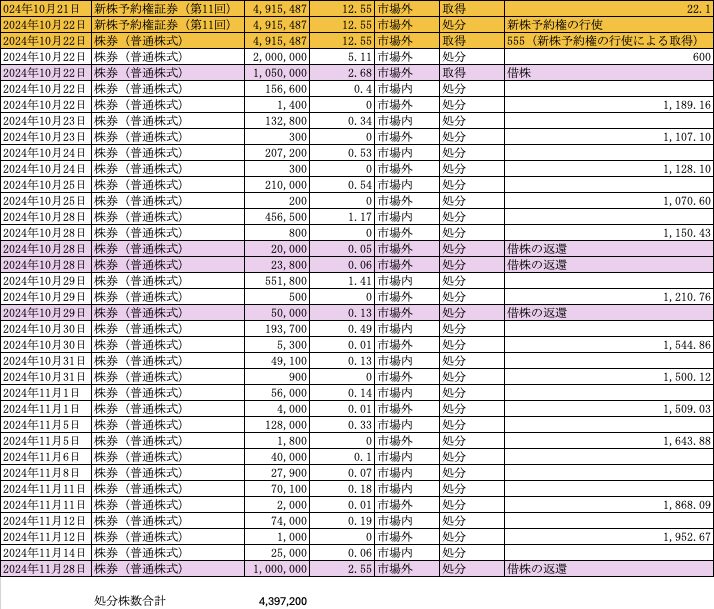

- 失権された491万株相当のライツは、全額Evo Fundに割り当てられた

- 譲渡価格はライツ1個あたり22.1円

- 権利行使価格555+22.1=577.1円がEvo Fundの新株取得簿価となる。足元の堅調な株価に鑑みると、Evo Fundは多額のリターンを享受できそうだ

- 以下は大量保有報告書にて確認可能なEvo Fundの売買動向だ

- 10/22に失権ワラントを行使することにより、491万株の株式を取得

- 即座に半分程度の200万株は600円にて市場外にて売却

- 残りについては市場内で売却を進め、11月中に440万株相当の売却を完了している

2024年12月に臨時株主総会を開催予定。なぜ年内に臨時総会?何を付議する?の考察

- 当社は10月29日を基準日として年内に臨時株主総会を開催する旨を公表している。現時点で議案は未定だ

- 12月決算のため、定時株主総会は2025年3月に開催される。敢えて3ヶ月前倒しで株主総会を実施するのは何故なのか?

- 現時点で、考えられるシナリオを記載しておきたい(個人の予想であり、外れる可能性あり。議案公表後に答え合わせをしたい)

- 配当(復配)のための議案を年内に付議?

- ご承知の通り、当社業績は赤字続きでGC注記先だ。本資金調達が成功すれば、大規模な資本増強が実現できる。ビットコインにかかるプットオプションの収入で黒字化すれば、GC注記が外れる可能性もある

- かかる状況下、資本増強後に減資・減準備金をすれば、過去の欠損金を一掃し、配当が可能となる。GC注記の解消と来期以降の配当を実現するために必要な総会議案を年内に可決したいため、臨時株主総会の基準日を設定した可能性がある

答え合わせ:資本金の減少(減資)し欠損金を一掃するというポイントは正解だった。ただし、配当目的というよりも、法人税性のメリット享受のための減資であった

- ライツ・オファリングのおかわりのため発行可能株式総数(授権枠)を拡大?

- もう一つのシナリオとしては、発行可能株式数(授権枠)の拡大が考えられる

- ライツが全量行使された場合の発行済株式数は、約1,816万株から約3,633万株に増加する

- 現状の発行可能株式数は6,500万株だから問題ないが、今後ライツオファリングのおかわりを実施する場合には、あらかじめ授権枠を拡大しておく必要がある(少なくとも3,633万株✖️2➕潜在株460万株の授権枠の拡大が必要)

- ただ、授権枠の拡大のみであれば、来年3月の定時株主総会で実施しても問題ないはずだ。まさか2025年1-3月にライツ・オファリングのおかわりをするの?可能性は低いがゼロとはいえない

答え合わせ:授権枠の拡大は正解だった。ただ、ライツ・オファリングのお代わり前提ではなく、他の調達手段を優先(実際、その後ワラントを活用している)する方針であることが明確となった

上場されるライツ・オファリングとの相違点

本件は、ライツの株主無償割当であり、本質的にはJIAのライツ・オファリングと類似した調達手法だが、大きな相違点がある

JIAの案件と異なり、ライツが非上場であるため、株主はライツを行使することでしか希薄化の影響を相殺できない

- JIAの場合、ライツを市場売却することで増資に伴う希薄化(株価下落)をライツ売却益で相殺できる(追加の資金は不要)

- 権利行使して市場売却することで行使価額と株価との差額のリターンを享受できる点は同じ

非上場ライツは、ほふりの取り扱い対象外であるため、行使手続きが煩雑

- 本ライツの行使に際しては、行使申込書類を行使請求受付機関(アイ・アール ジャパン)に郵送のうえ、払込取扱金融機関(GMOあおぞらネット銀行)に行使代金を振り込む必要がある

- 赤字箇所に関しては、8/23付で発行会社より訂正リリースあり:

- 当社の定める行使請求書に、必要事項を記載してこれに記名押印したうえ、(アイ・アール・ジャパンではなく)口座のある証券会社に提出

- 行使代金の払込先・手続きは不変

- アイ・アール・ジャパンにて行使請求内容を確認

- いずれにせよ、行使を希望する場合は、早めに対応することが望ましい

- JIAのライツは、ネット証券等、証券会社が行使の申込を取り次いでくれるが、全て自分でやる必要がある点に留意が必要だ

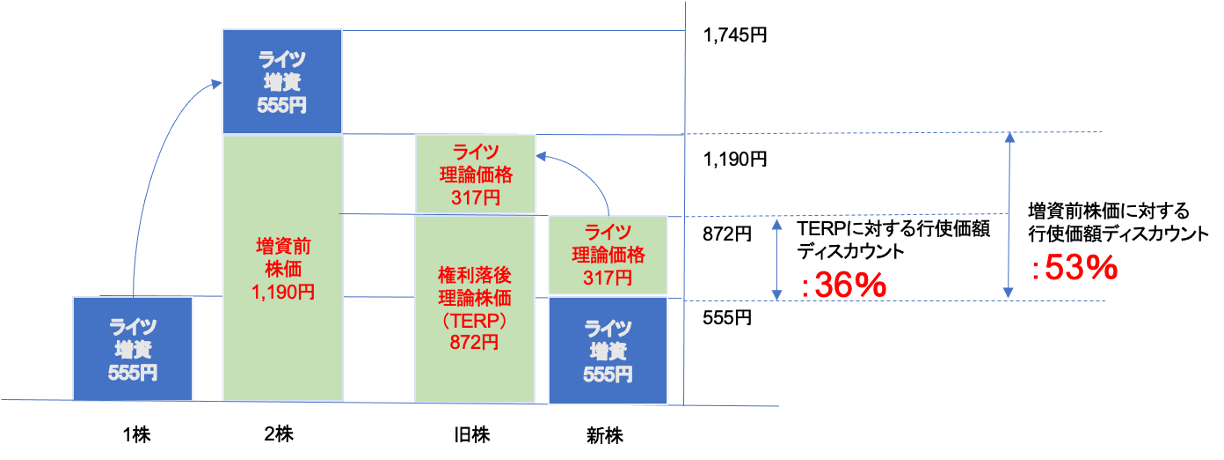

権利落後の株価は調整されない(実はこれが一番注意が必要かもしれない)

- JIAのような上場ライツ・オファリングは、権利落ち日にライツが全量行使される前提での理論株価に調整される

- 本件にあてはめると以下ポンチ絵のように株価が調整される(便宜的に権利付最終日9/3の終値を1,190円(8/9終値)と仮定)

- 本ライツの割当比率は1:1であるため、全量行使後の発行済株式数は、単純計算すると2倍になる

- 従って、ライツが11/5までに全量行使される前提に立つと、理論上の株価は1,190円が、(1,190+555)➗2=872円になる

- 本件が上場ライツの場合、9/4の基準株価は1,190円→872円に調整されて売買が開始される

- しかしながら、本件は非上場ライツのため、取引所の株価は調整されず、1,190円を基準に売買が開始されることになる

- 大規模な希薄化を伴うライツという株主優待を9/5時点の株主に交付しているのと同じ行為である

- 9/3の終値は1,110円となった。ライツ・オファリングの場合、調整後基準株価は(1,110+555)➗2=833円となる。しかし、本件は1,110円を基準に売買がスタートする。今後の株価に注目したい

正しい時価総額はどっち?(432億円?or 316億円?)

- 問題は、権利落付最終日時点の株価がこの点を正しく反映しているかどうかだ。増資を織り込んでいない場合、872円となるところ、1,190円のまま9/4から売買が開始される

- 8/3時点での時価総額は216億円(1,190円✖️発行済株式数)

- ライツの全量行使を織り込んだうえで株価が1,190円で推移しているのであれば、432億円の時価総額で評価されていることになる

- 一方、ライツの全量行使を織り込んでいない場合の時価総額は、316億円となる(216億円➕ライツの行使総額100億円)

- 正しい時価総額は432億円なのか?316億円なのか?現時点では評価が極めて難しい案件だ

- 足元の株価は、需給・ビットコインに対する先高感・センチメント要因で価格形成されているが、今後売買するに当たっては、上記の論点がクローズアップされる可能性がある点には注意が必要だ(特に権利落後の株価が下がらなかった場合は、注意が必要?)

- 本件後当社は約120億円程度のビットコインを保有することになる

- 増資後は、レバレッジをかけてさらにビットコインを購入すると予想される

- エンキャリートレードにより、①更なる円安とビットコイン高のスプレッド拡大の期待値➕②実物資産の120億円が、本来の時価総額と考えられる(ホテル事業の価値も一応は加味する必要がある)

- 上記の時価総額に関する分析は、ライツオファリング実施時において圧倒的に足りていなかった。当時からBTCイールドの考え方や同業のMSTRの戦略と過去の実績について、調べて勉強できていればよかったと反省している

ストラクチャー・日程における特徴

一般投資家がライツを行使しなかった失権分は、会社が選定する特定投資家に譲渡する可能性がある

- 一般投資家による行使期限は10/15迄となっているが、未行使(失権)分については、会社が無償で取得する予定だ

- 無償で取得したうえで、会社が選定した特定投資家に適正な価格にて譲渡される予定

- 特定投資家は、過去に当社のファイナンスを引き受けた投資家を中心にアプローチするとのこと

- 8/22までに選定のうえ、開示される予定だ(開示され次第アップデートしたい)

- 答え合わせ:特定投資家はEVO FUNDに決定。1社のみとなった(TOB規制の関係上、発行済株式数の3分の1を上限とする)

ライツの行使満了日:11/5(=米大統領選挙投開票日)

- 今回のライツの行使期限最終日は11/5(日本時間営業終了時刻)に設定されている

- 当社の株価はビットコインと為替の動向に大きく左右される。つまり、大統領選挙の結果も株価に大きく影響を与えそうだ

- 一般投資家が行使しなかったライツ(失権分)については、特定投資家が10/16から11/5まで行使可能としている

- 後出しジャンケンとならないように投開票前迄に行使を完了させる日程としたのかもしれない(真相は不明)

大株主/経営陣の行使方針が不明 ←経営陣(個人名義)は9/9に行使を表明

- 通常ライツイッシューを実施する場合、経営陣や大株主の行使方針を開示することが多い

- 大株主や経営陣が行使をコミットすることで、増資による成長戦略の説得性が高まる効果が期待できるためだ

- しかしながら、現時点では大株主の行使方針は開示されていない

- 9/9付で会社経営陣3名(CEO、COO、CFO)が合計54万株相当(全ライツの2.97%に相当)の行使を表明。行使株式は長期保有方針

- 特にMMXXベンチャーズ・リミテッドの動向には注目する必要がありそうだ

- 大量保有報告書に基づくMMXXの持分は、2024年4月時点で4割を超えていた(ワラントの潜在株を含む)が、7月23日時点では持分が4.95%にまで低下している。ワラントを第三者へ譲渡または、行使して市場売却したためだ

- 問題は、MMXXの取締役のマーク・ライネック氏は、メタプラネット社の元取締役であること、MMXX社の過半数の出資者が、メタプラネット者の代表取締役であるサイモン・ゲロヴィッチ氏であることだ

- 特別利害関係者が、4月以降の株価上昇局面で株式を売却している。一応は留意が必要だろう

- そのMMXXだが、8/8付で10億円の資金をメタプラネットに貸し出している(ビットコイン購入資金に充当される予定)

- 借入期間は6ヶ月だが、新たに資金調達した際には繰上返済請求可能な条項が付与されている。

- よって、ライツ調達資金の一部で返済される可能性がある(実質的にはビッドコイン購入資金に充当されるので大きな問題ではないが)

- その後、10/1付で資金使途の変更の開示がされた。上記の通り10億円はMMXX宛の借入返済資金に修正

- MMXXが特定投資家に名乗り出るのかどうか、注目したい(その後、特定投資家はEVO FUNDのみとなった)