ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

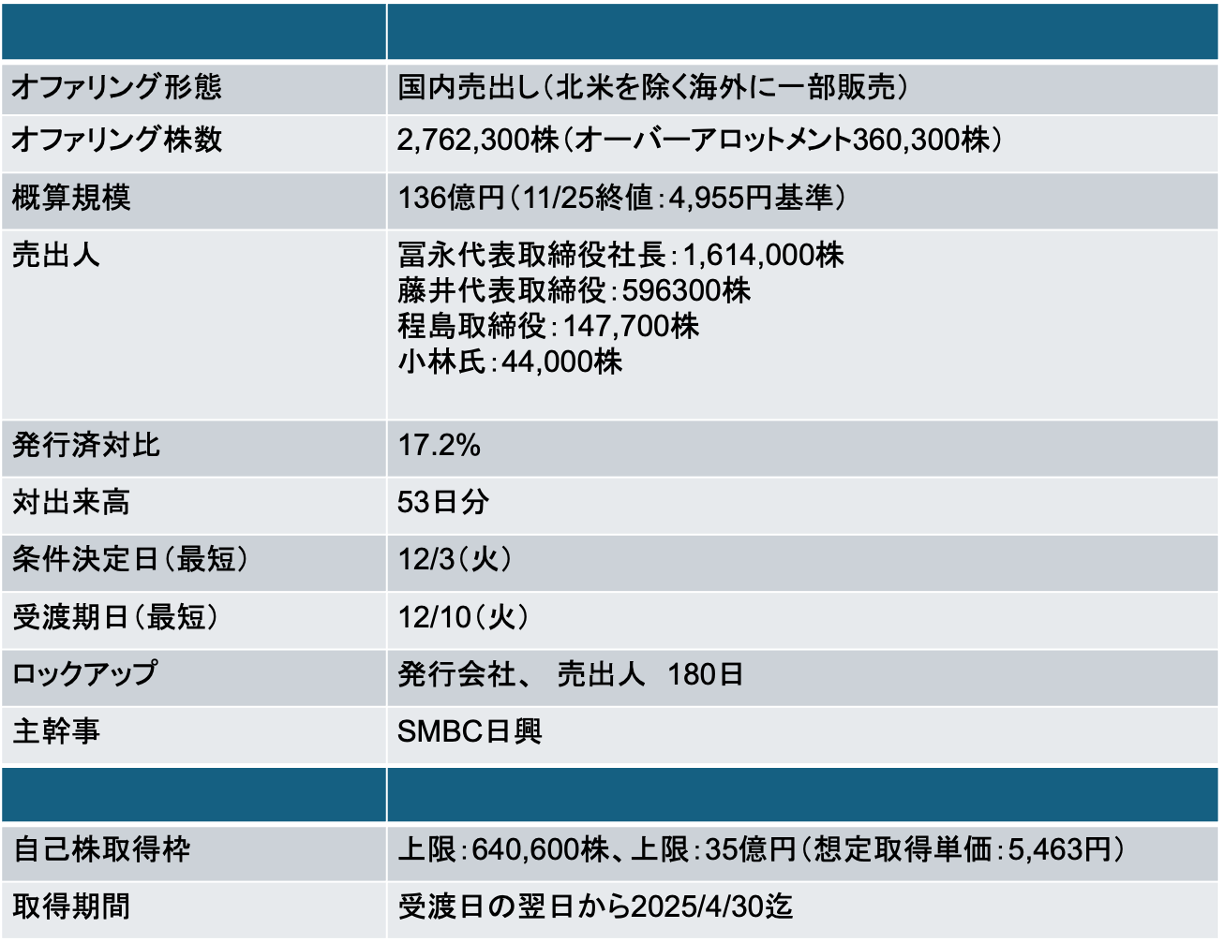

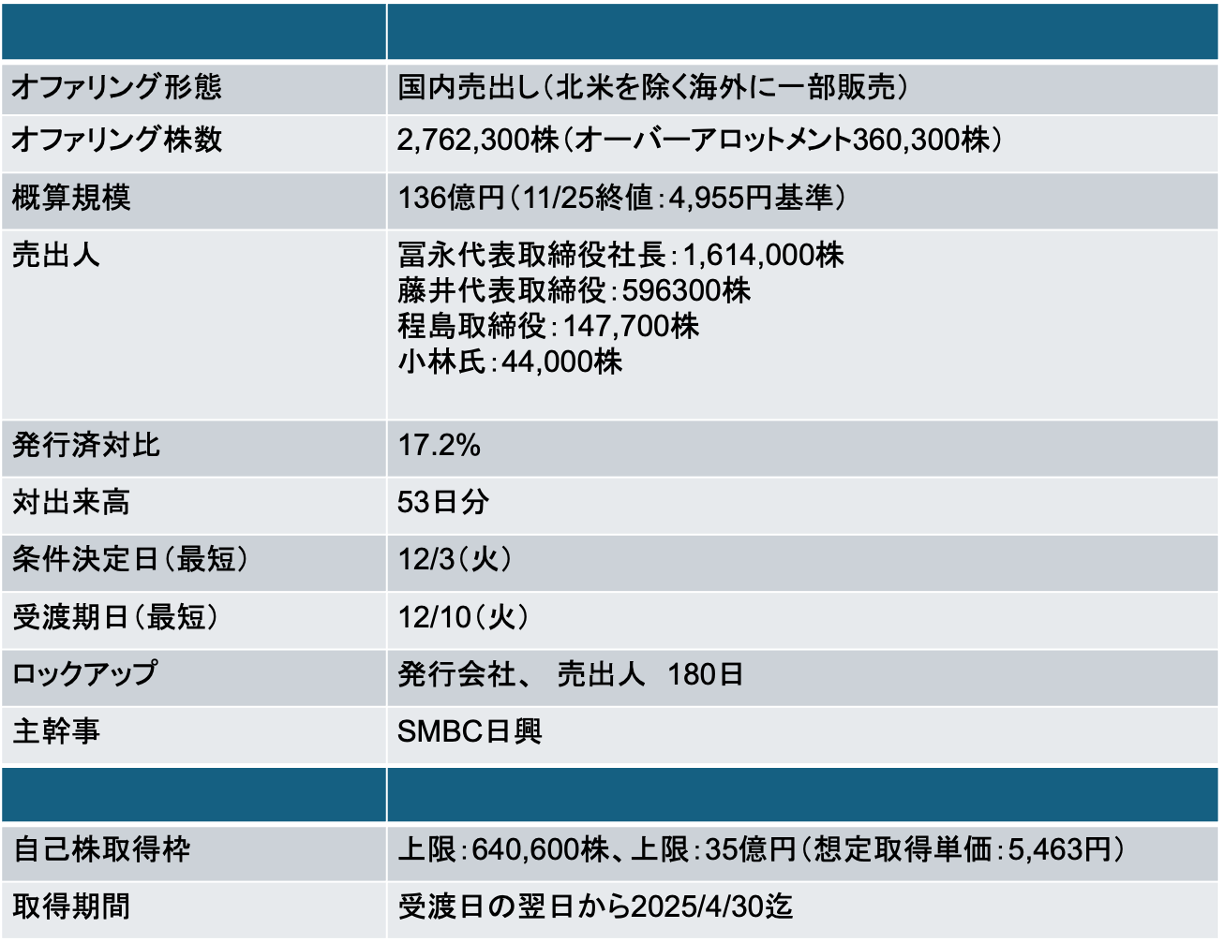

ボードルア(4413)売出し(PO):東証プライム昇格を見据え売出しを実施

- 当社は、2021年11月にグロース市場に上場。3年ぶりのPOとなる

- 公開価格(分割調整後:1,000円)に対して3年で5倍のパフォーマンス

- 2021年にSaaSバブル崩壊、以降東証グロース指数は冴えない環境が続いているなかで異色のパフォーナンスをあげている

- ITインフラストラクチャに特化した専門企業である当社は、近年のクラウド・DX・仮想ネットワークなどの進化・複雑化の恩恵をうけ、業績は堅調に推移

- 2007年の創業時から黒字を継続しており、IPO後も採用を積極化。今後高度人材が育つにつれて業績は拡大していくと期待されている(反面、人材獲得がボトルネックとなるリスクも内在)

- また、当社はPOと同時に自己株式の取得枠を設定する

- 上限は約64万株、35億円

- 当社の24年8月末時点における総資産は102億円、純資産は62億円

- 急成長企業かつ積極的にM&Aを実施する方針である当社にとって、35億円の自社株買いは財務的に過大感があるように思える(IPO後も内部留保を優先し、配当もしていない)

- 開示資料によれば取得した自己株式は将来のM&Aで活用するとしているものの、本当に35億円全て自己株式取得をするのか?は慎重に経過をみていく必要があるだろう

- PO公表と同時に年内に東証プライムへの市場変更を申請する旨決定した。順調に行けば半年以内にはプライムに昇格することが期待され

- 現状売出人4名の所有割合は77%となっているが、PO実施後は60%に低下する見込み。別途実施する自己株式取得後の議決権ベースでは62.5%を保有する計算になる

- 自己株式取得してもプライムの流通株比率35%はクリアできるように売却株式数・自己株式取得数を設定したものと推察される

12/3に条件決定

- 売出価格:4,992円(ディスカウント率:4%)

- 引受価額:4,732円(引受手数料率:5%)

- 海外販売比率:13.8%

- 公表から条件決定まで4.9%上昇(TOPIXは1.4%上昇)

安定操作取引が実施される/ 合計:144,900株

- 条件決定日の株価が高止まりしたことの影響もあり、申込期間中は株価の売り圧力が強くなり、安定操作取引が実施されることに

- また、申込期間以降も株価が引受価額(4,732円)を下回って推移しているため、シンジケートカバー取引による買付けも行われていると思われる

- 受渡日以降は、自己株式の取得も実施される予定(自己株式は需給緩和目的に加え将来のM&Aに活用する方針)

シンジケートカバー取引により164,100株を取得

- 申込期間以降も株価が軟調に推移した結果、シンジケートカバー取引期間中に164,100株の株式が取得された

- その結果、グリーンシューオプション行使数量は55,000株にとどまった(OA売出株式数との差額の約30万株は貸株人に返却される)

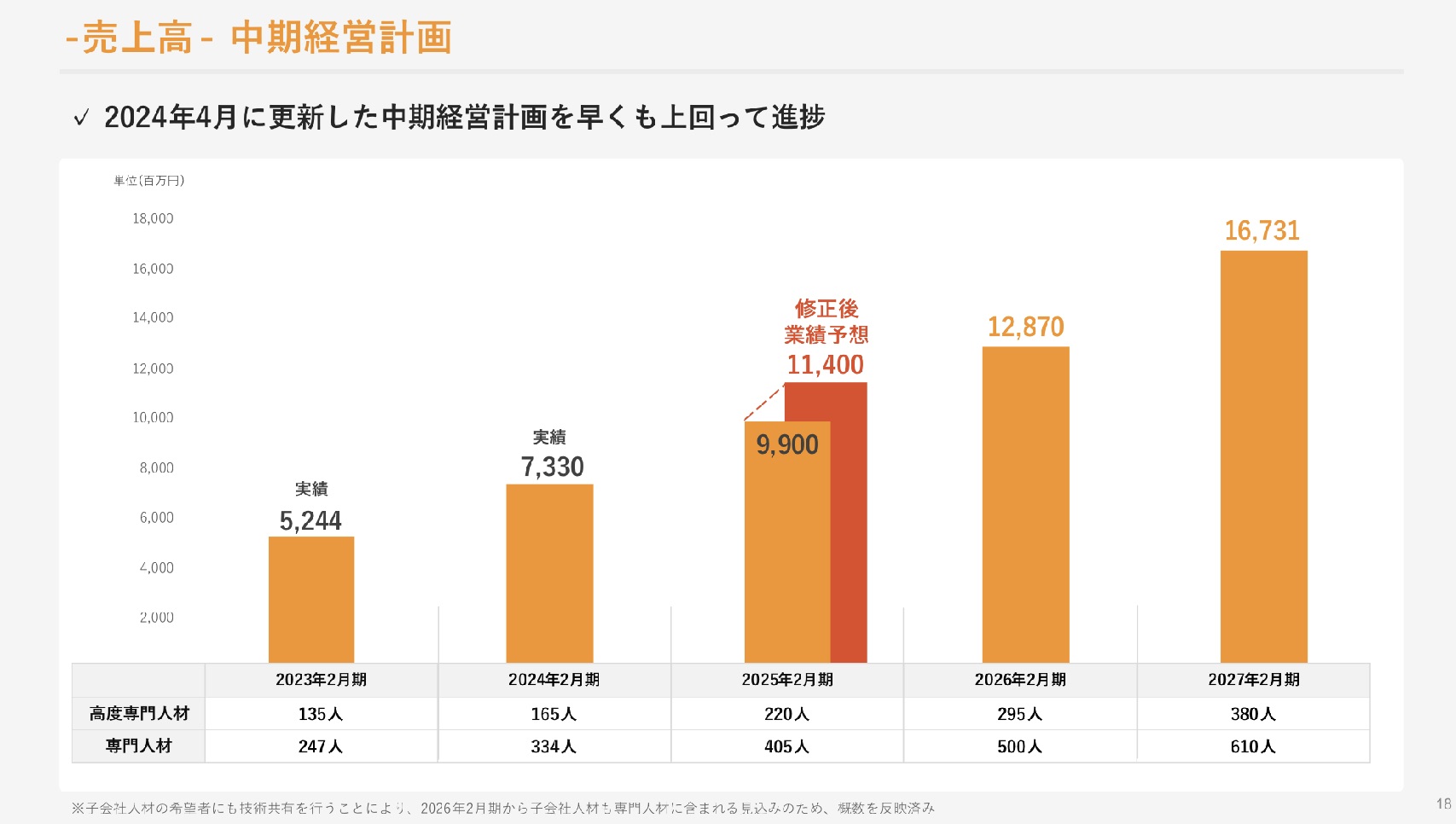

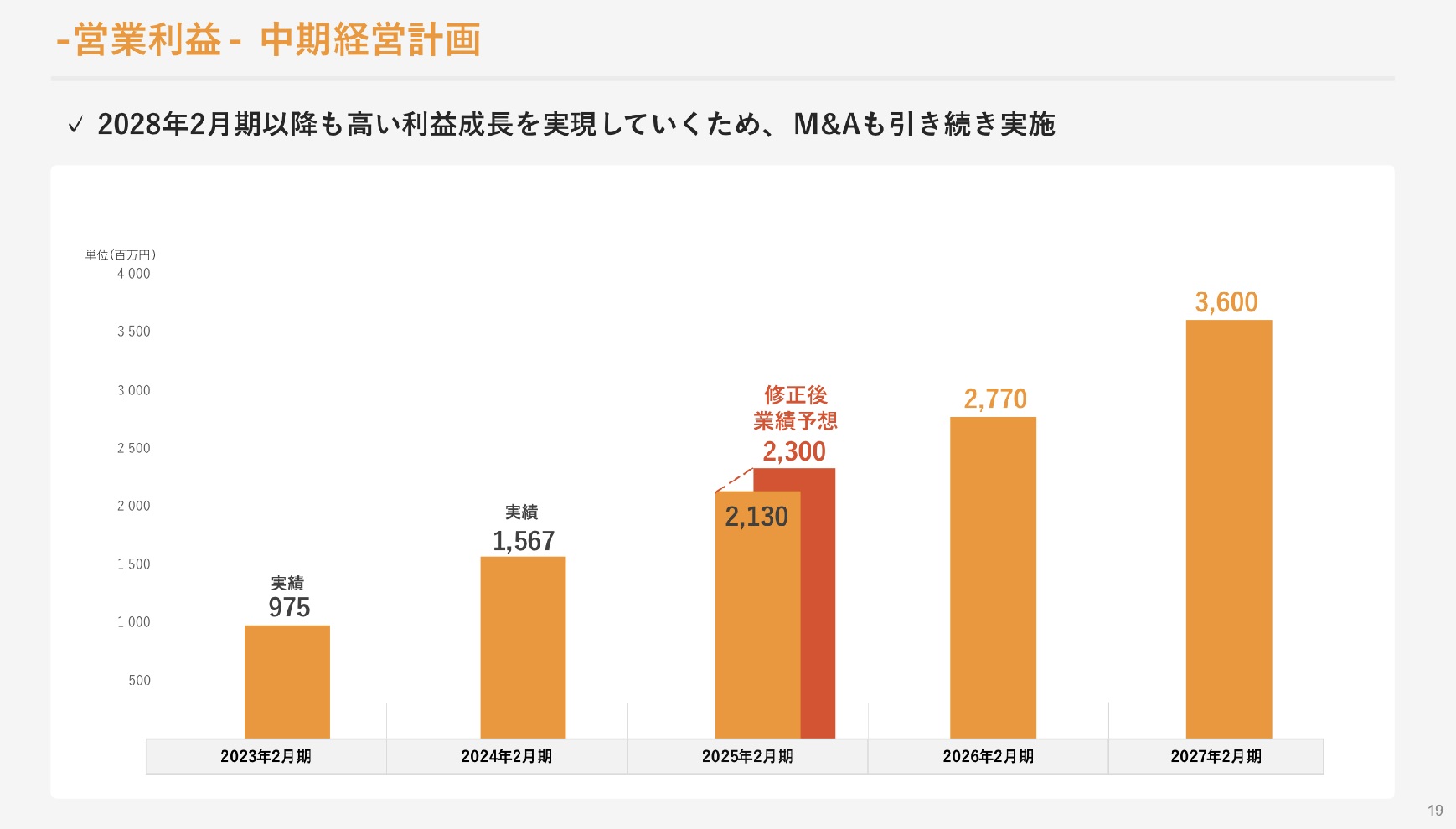

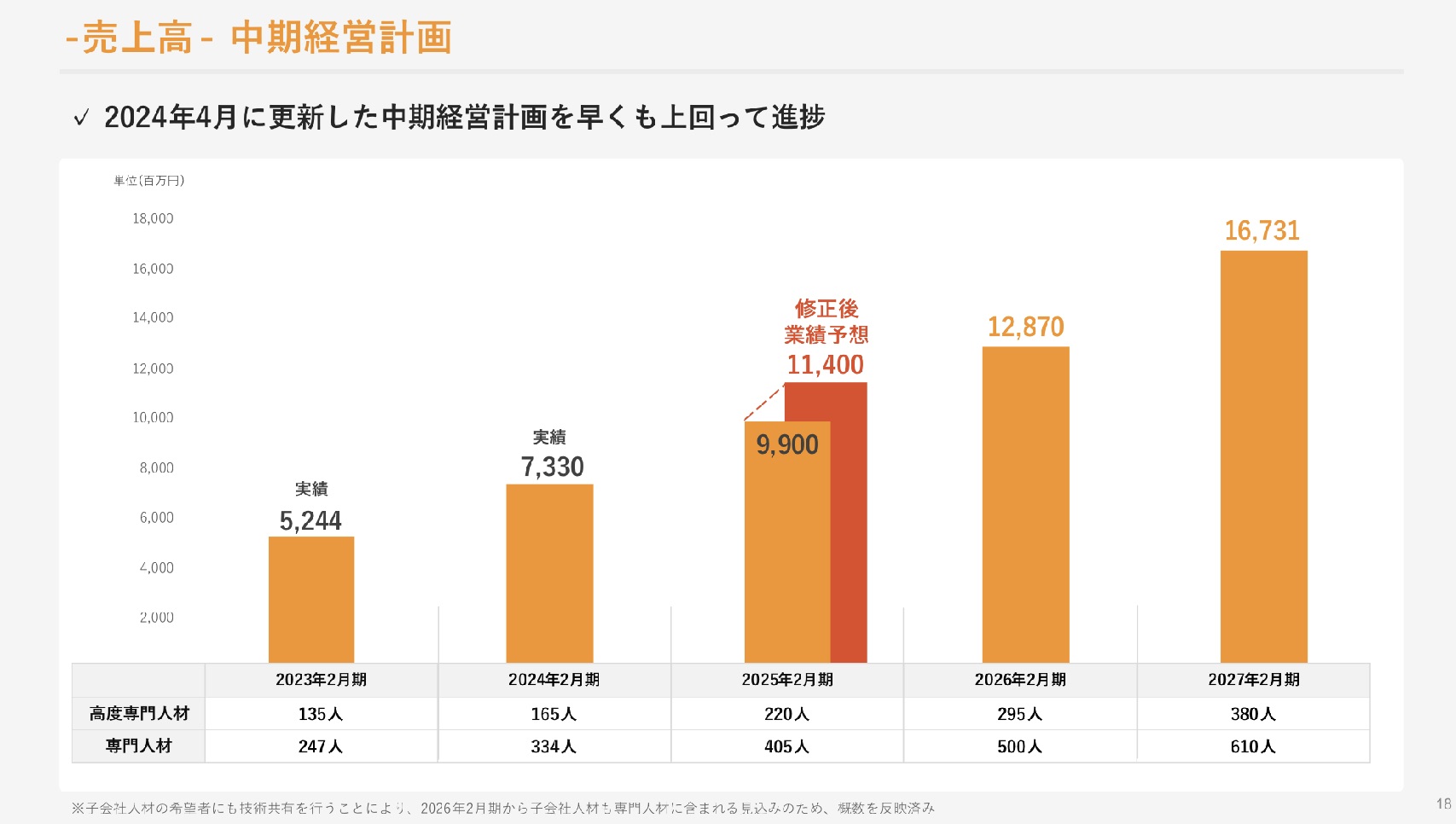

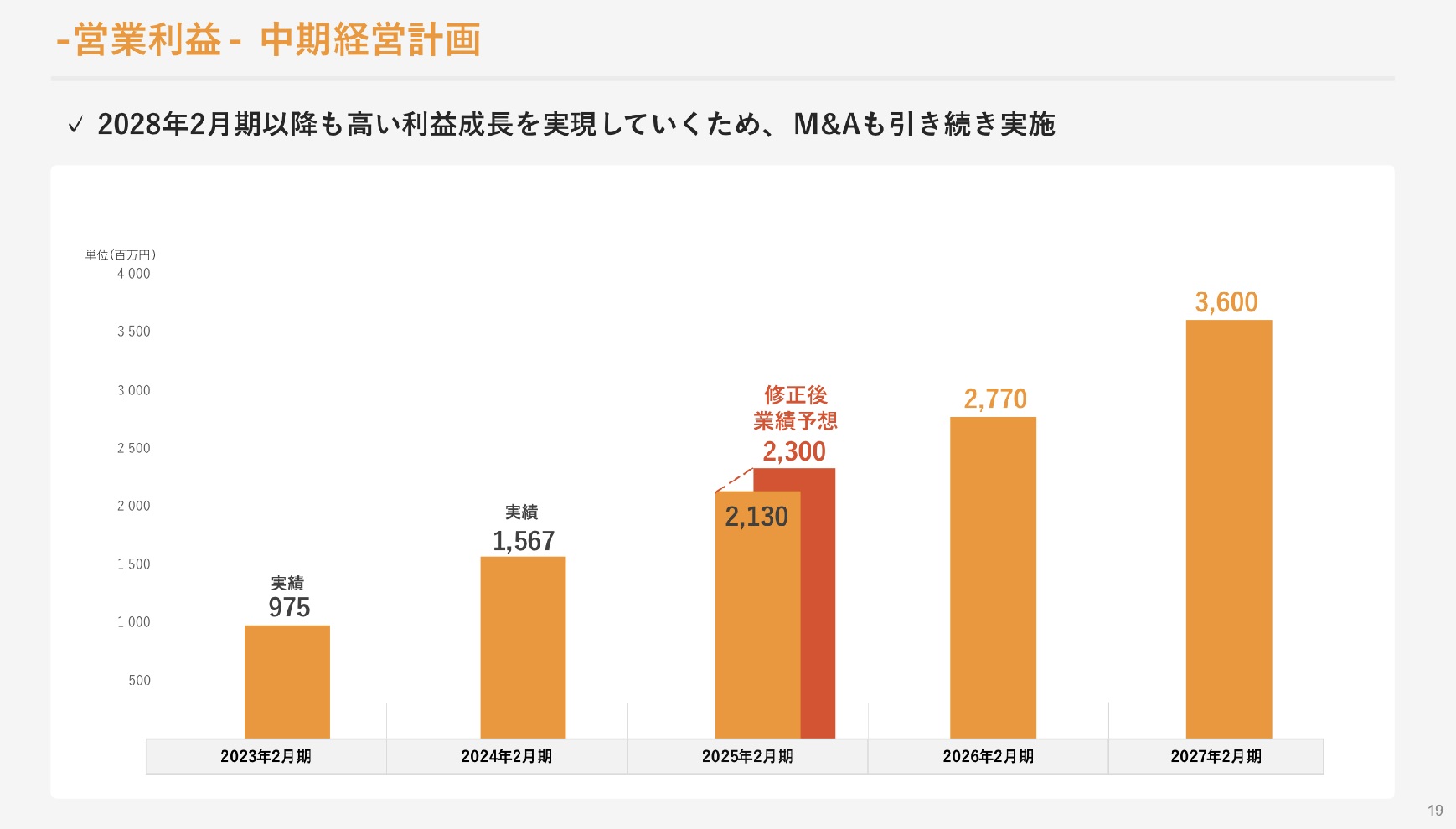

現行中計は、計画を上回って推移。来期以降も上方修正される見込み

- 当社は、2024年4月の本決算発表時に中計を上方修正していたが、今期も2Q時点で計画を上回る見込みとなっており順調に業績を拡大している

- M&Aによる人材獲得などを積極化

- 会社としては、持続的に営業利益3割成長を目標に据えている

- 四季報ベースの今期予想PERはx46.7、来期予想PERはx36。すでに株式市場からは一定の評価をされている?

Screenshot

Screenshot

Screenshot

Screenshot

-IPO,PO関係

-PO, ボードルア, 売出し, 株価