ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

ゼンショーHD(7550):公募増資(PO)で将来のM&A資金を調達

案件概要

- 新株発行数:6,000,000株(オーバーアロットメントの売出しに関連した第三者割当増資株式数を含む)

- 発行済株式数の3.87%、EPS希薄化率:3.73%、1日平均出来高の6日分

- 規模:524億円(11/24終値:8,742円基準)

- 条件決定日(最短):12/5(火)、払込期日(最短):12/11(月)、受渡期日(最短):12/12(火)

- 共同主幹事:野村(単独ブックランナー)・SMBC日興・みずほ

- 資金使途:将来のM&A資金

12/5に条件決定

- 募集価格:7,285円(ディスカウント率3%)

- 払込価額:6,984.56円(引受手数料率:4%)

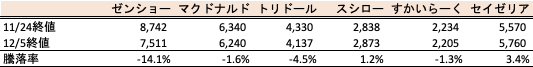

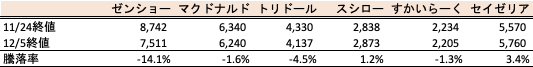

- 本件公表から条件決定日まで株価は14%下落(特に条件決定日の地合いが悪かった。12/5は4.2%下落)

9月に300億円の社債型優先株による調達を実施していた

- 当社は、積極的なM&Aによるマルチブランド戦略で成長してきた銘柄。外食セクターで唯一時価総額1兆円を超える銘柄

- 足元はM&Aを活用し、海外にも積極展開。直近は、SnowFox社を約900億円で買収し、300億円相当の社債型優先株を発行していた

- 当初、SnowFox社買収に際して、公募増資を実施せず優先株を活用したことで、株価は好感していた可能性がある。その観点からは、このタイミングでの公募増資はサプライズとなる可能性がある

- ただし、今回の公募増資に伴うEPS希薄化率は3.7%と限定的だ。理論上の株価下落率は限定的となりそうだ

- 前回2014年の公募増資の際には、発行済の23%(EPS希薄化率19%)と希薄化の影響が大きかった

- そのため、公表から条件決定日まで株価は14%下落した

今回の公募増資の資金使途は、将来のM&A資金であり現時点で具体的な対象会社はなし

- 今回の公募増資の資金使途は、将来のM&A資金だ

- 一般的に、公募増資で将来のM&A資金を使途に調達すると投資家からは敬遠される。何に使われるのか不明瞭だからだ

- ただし、当社の場合は例外だろう。圧倒的な実績があるからだ。また、前回2014年に実施した公募増資の際も資金使途は、将来のM&A資金であった。したがって、投資家も慣れていると思われる

-IPO,PO関係

-PO, ゼンショー, 公募, 増資, 株価