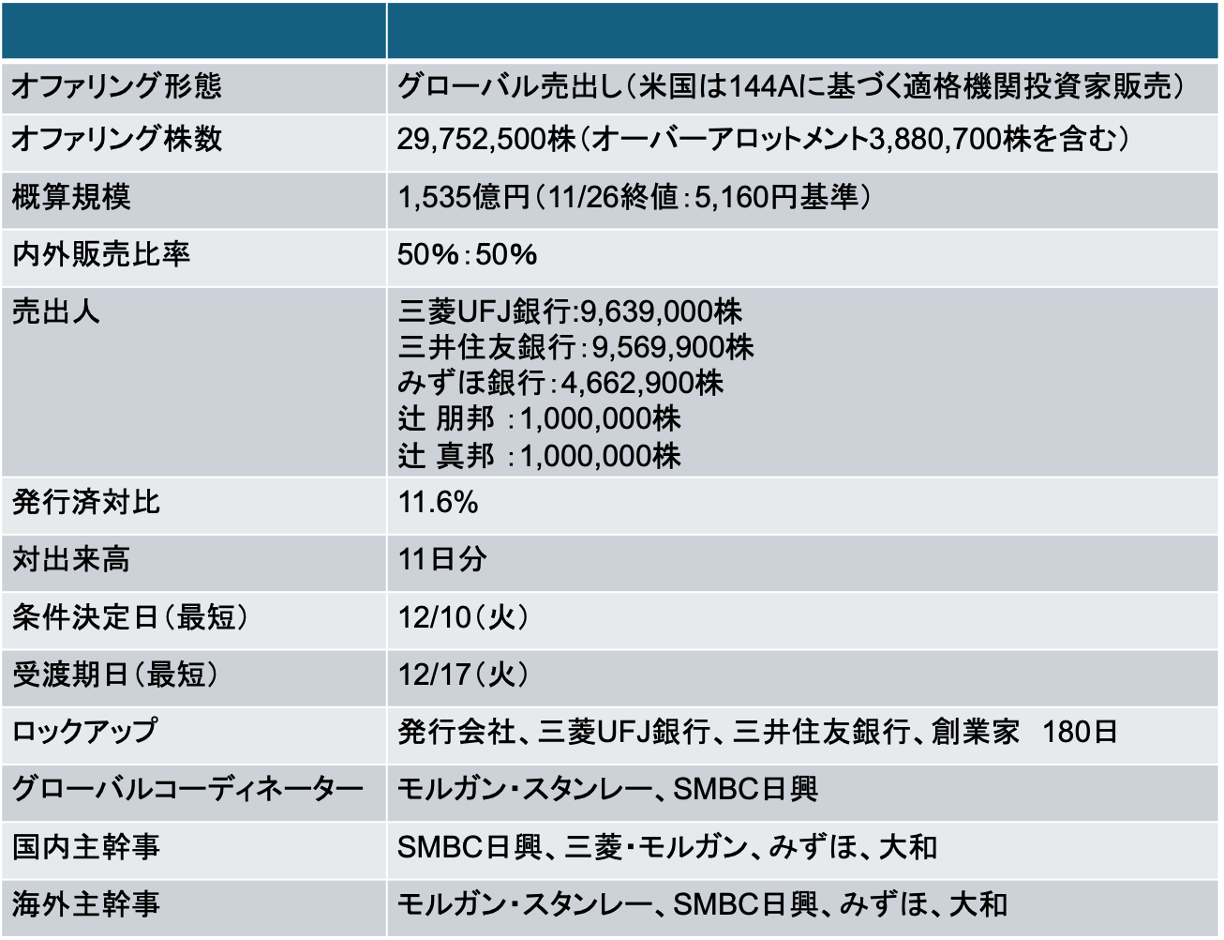

- 売出人である3メガについては、保有するすべての株式を売却する予定(OA分も売り切れた場合)

- サンリオの株価は絶好調。売出決議日の終値は上場来高値をつけている。3メガからみると、サンリオの株価上昇=保有株の時価が上昇。金額ベースで削減目標を掲げている銀行にとっては、時価が上昇したサンリオ株を売却することによる政策保有株削減のメリットは大きい。銀行側から強い売却要請があったのだろう

- 元々サンリオは、政策保有株残高が少ない(24年3月末時点において10銘柄58億円)。持合解消に伴うサンリオ側のメリットは限定的といえる

- MUFGを15億円、SMFGを7億円、みずほFGを5億円所有しており、持合解消を進めると思われるが金額は小さい

12/10に条件決定

- 売出価格:4,540円(ディスカウント率:3%)

- 引受価額:4,352.76円(引受手数料率:4%)

- 内外販売比率の変更なし

- 公表から条件決定まで株価は9.3%下落(TOPIXは1.9%上昇)

- 公表後の高安は、高値5,390円(12/4)/安値4,302円(11/27)と乱高下

12/12に安定操作取引が執行された。買付株式数は2,131,300株

- PO期間中は乱高下している当社株価だが、安定操作期間中も売り圧力が強く、下落基調が続いた

- その結果、12/12には売出価格の4,540円で2,131,300株の安定操作取引による買付けが行われた

- 今回の売出しにおけるOAによる売出しは、388万株であるため、証券会社としては213万株を市場買付しても、ポジションはヘッジできている

- ただし、安定操作取引で取得した株式は、今後株価が売出価格を超えてきた場合、反対売買される可能性がある点には留意が必要だ

- OAに関連した取引で証券会社に株式を貸した政策保有株主も全て売り切りたいはずだ。できることなら安定操作取引で取得してしまった213万株は反対売買で処分してもらい売り切りたいと考えるのが自然だ

- 本件のグリーンシュー・オプションの行使期限は2025年1月10日となっている。従って、1/10までは取得した213万株が潜在的な売り圧力となり、株価に影響を及ぼす可能性がある

- 安定操作で213万株取得したものの、その後株価は堅調に推移したため、全量を市場売却。結果的にグリーンシューオプションは、OA株式数に相当する株式数全量が行使された。売出人は全ての株式を売却することに成功

- 最近の大型案件ではホンダ、アシックスのPOでも安定操作取引が実施された。詳細について解説しているため参考いただきたい

目論見書に記載されているエクイティ・ストーリー

以下は英文目論見書に記載されている当社の戦略と強み。ハローキティだけでなく多様なキャラクタが育ってきおり、グローバルに世代関係なく受け入れられていること。新たな収益源の開拓余地が沢山んありますよ!というのがストーリーとなっている

(英文目論見書中のエクイティ・ストーリーに対応したスライド等は当社の定例IR資料を貼り付けています)

日本版ウォルトディズニーも夢ではない?と思わせる内容。ただ株価はすでに相応の評価をされている(今期予想PERx38)

Stength(強み)

強固で多様なキャラクターポートフォリオが安定的な収益源となっている

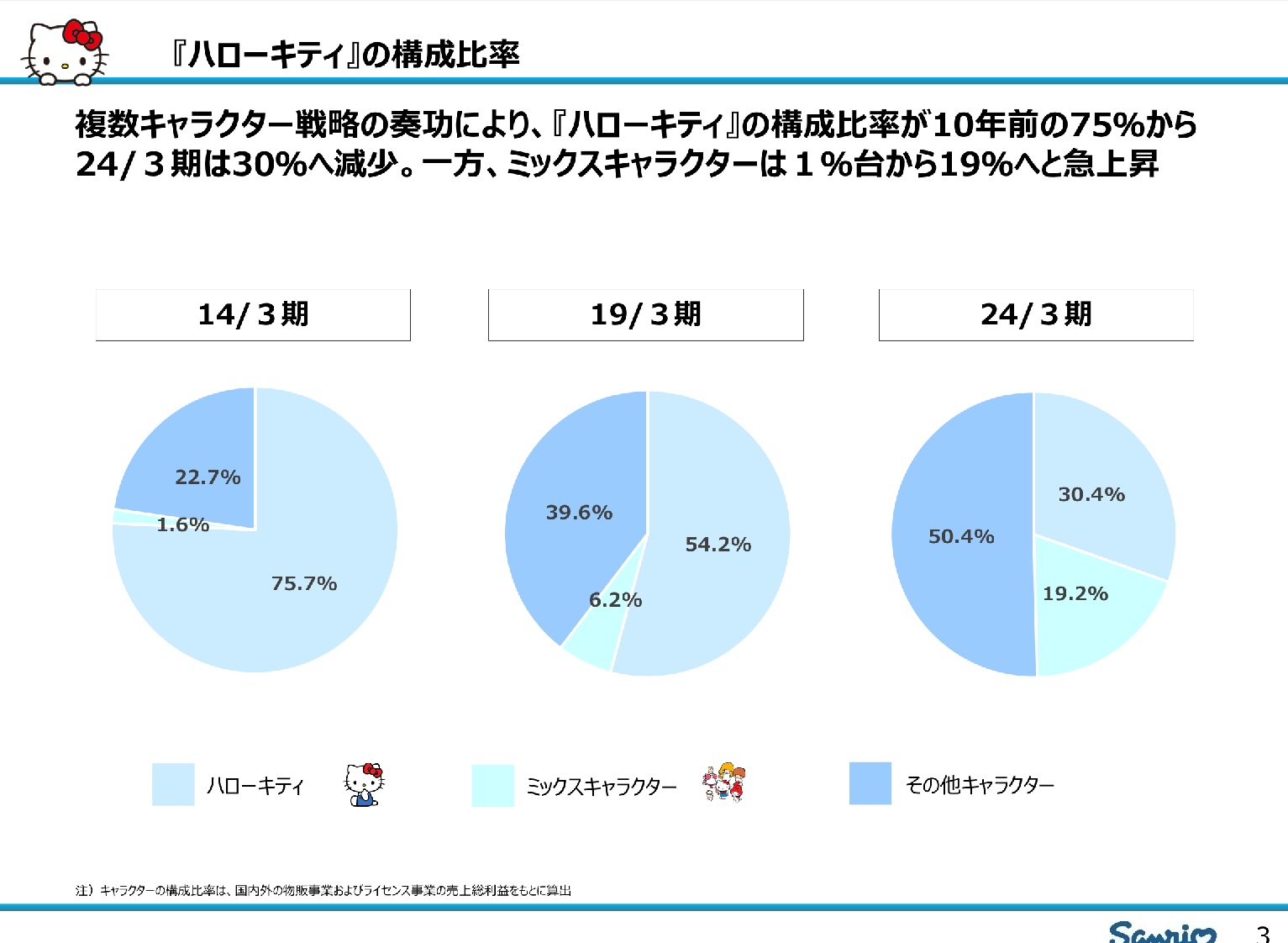

- グローバルのフラグシップキャラクターであるハロー・キティは売上の26%を占める

- ハローキティ関連の売上高CAGR(2021年から2024年)は20.3%

- ハローキティ依存からの脱却の観点で、くろみちゃん・シナモンロール・マイメロディ・ポチャッコ・ハンギョドン・ポムポムプリンなど複数の有力なキャラクターが育っている

ユニークなキャラクターコンテンツを有することで独自のポジショニングを確立している

- 当社のキャラクターはシンプルで、世界的に多様な文化・地域から支持を得ている

- キャラクターのIPはすべて当社で管理している(競合は他社にIPを共有していることが多い)

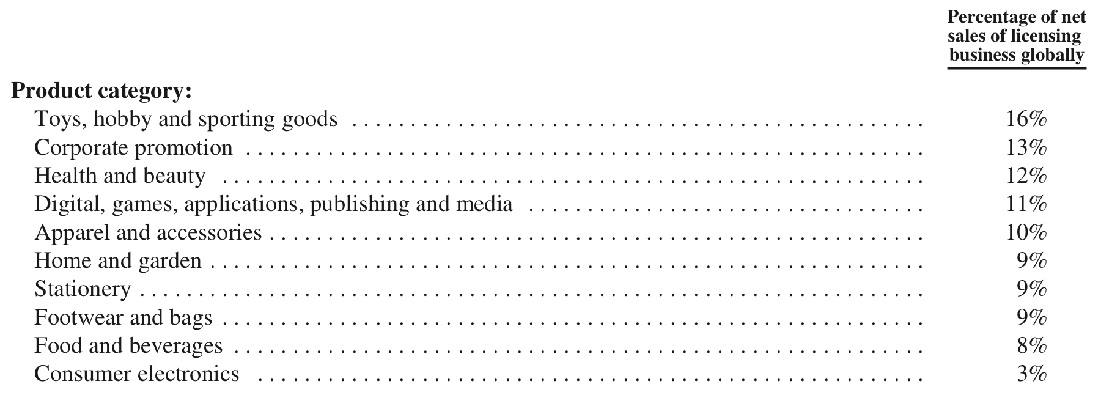

- おもちゃ・企業の販促・健康・美容・ゲーム、アパレル、書籍、カバン・靴・食品・家電などあらゆる用途に活用されている

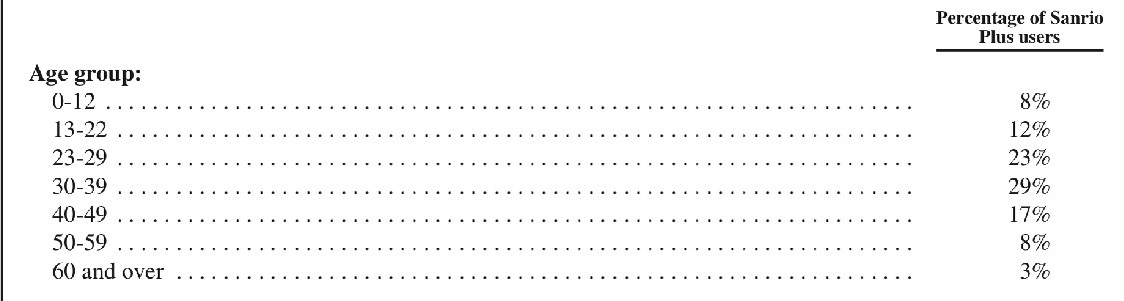

- 特定の世代ではなく、すべての世代から満遍なく支持されている

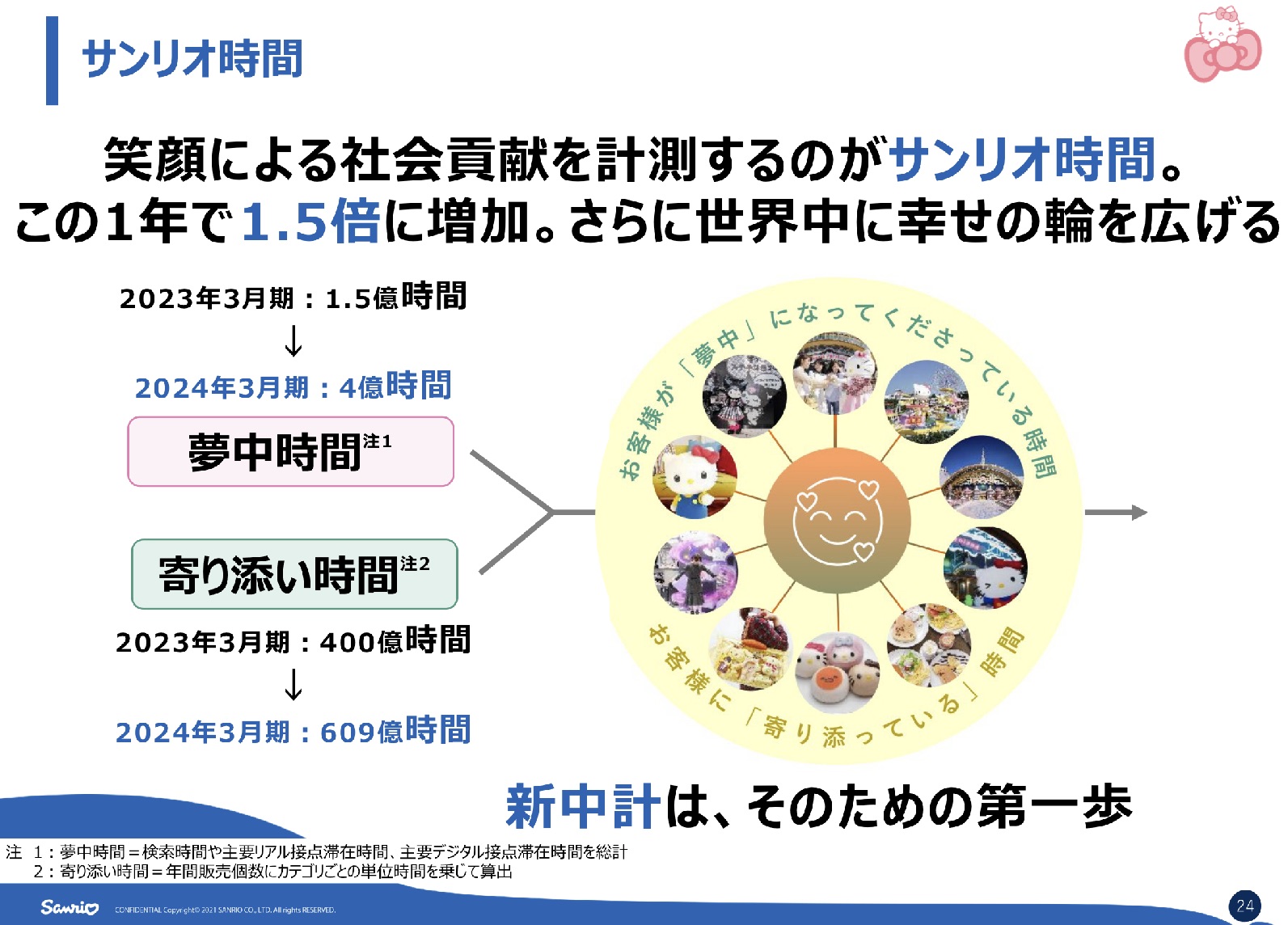

- ユーザーエンゲージメントが高い(サンリオ時間を計測。独自に顧客と接点をもつことに成功。サンリオの世界観を浸透できている)

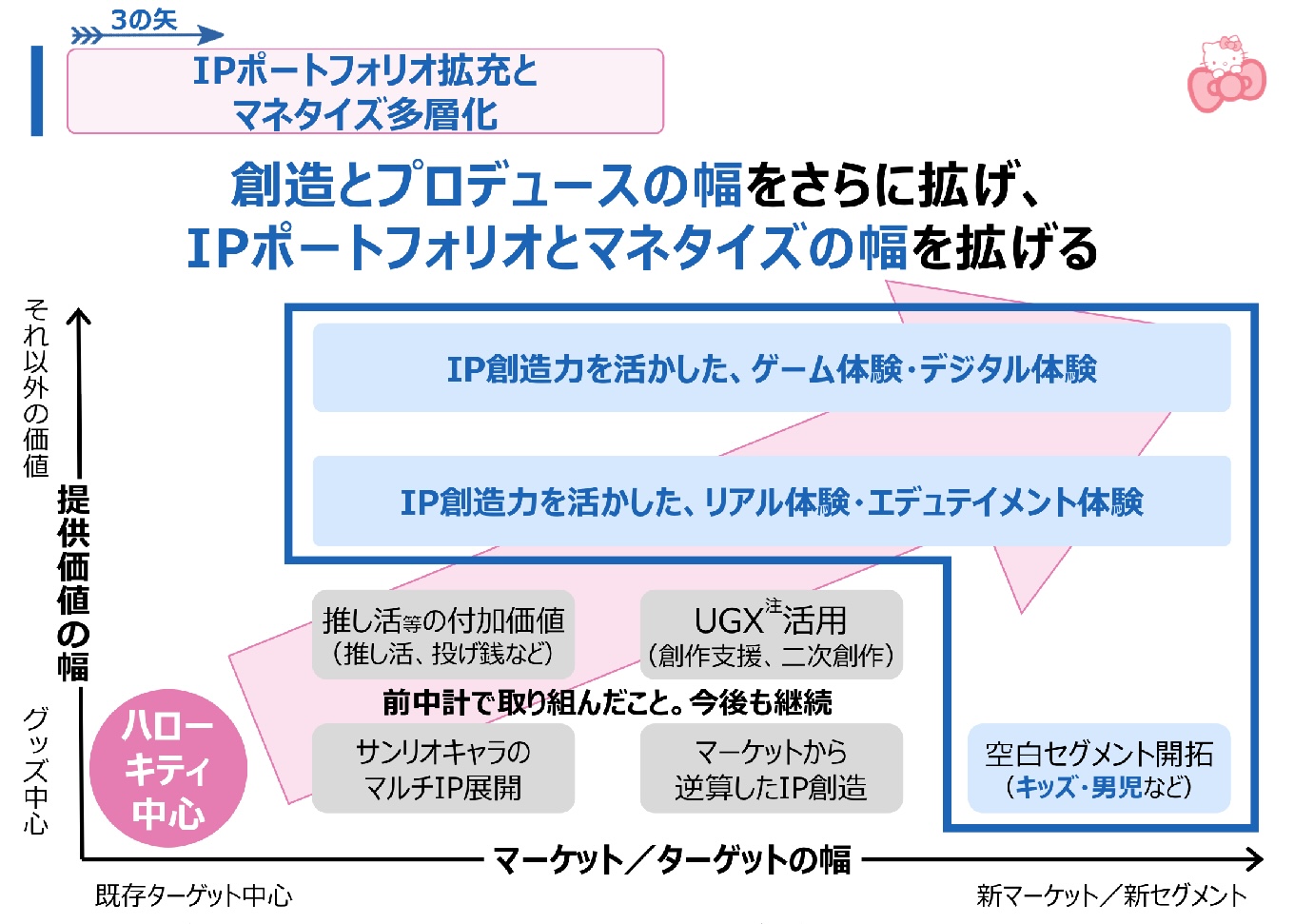

Strategies(戦略)

前中計で築いた強固な収益基盤をさらに進化させる

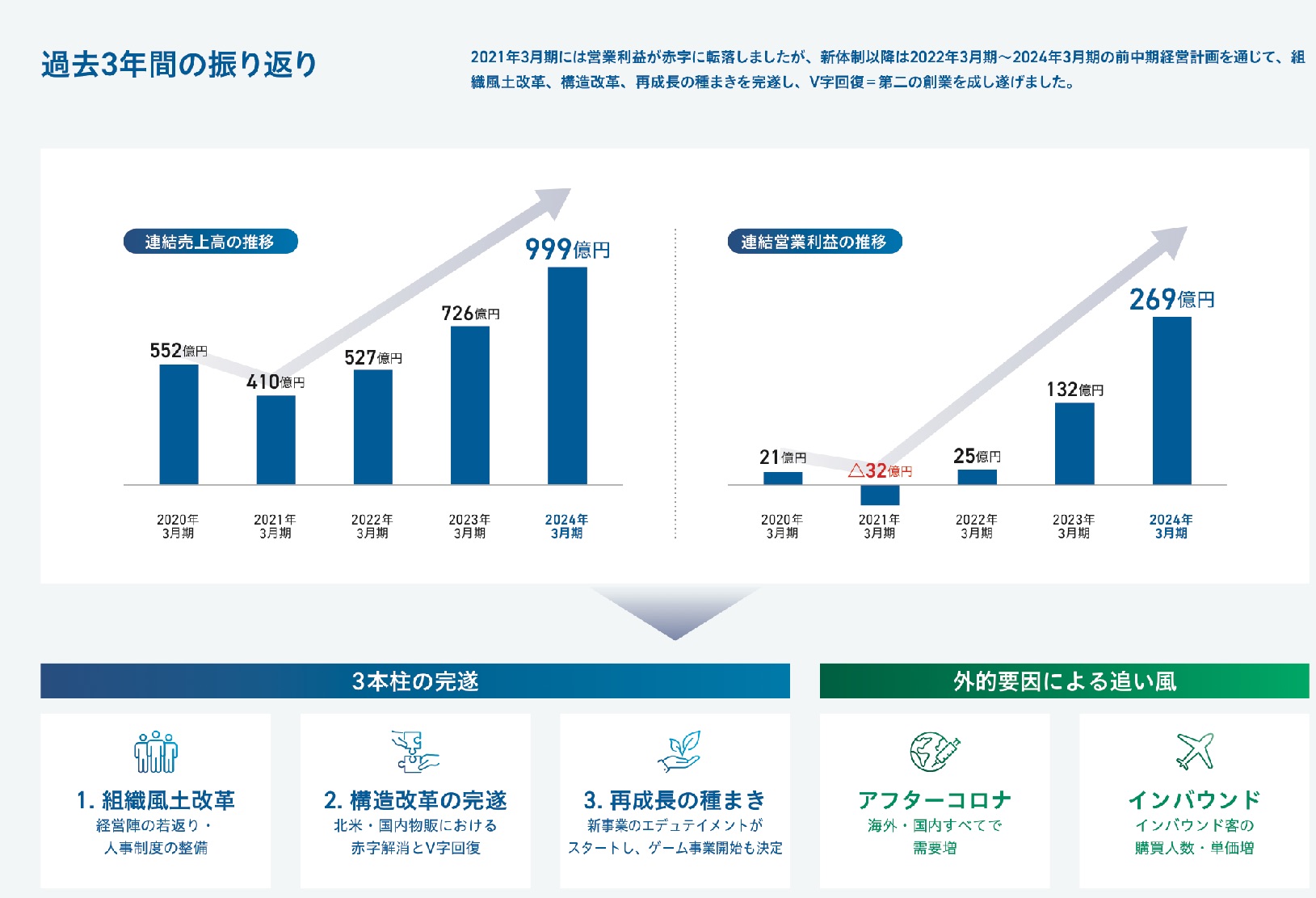

- コロナ禍からの3年間で業績は急回復。2024年3月期には最高益を実現

- 市場の追い風をうまく活用して更なる成長を目指す。国内における推し活ブームでロイヤリティの高いファンド層の拡大、インバウンド顧客の物販販売の更なる拡大を狙う

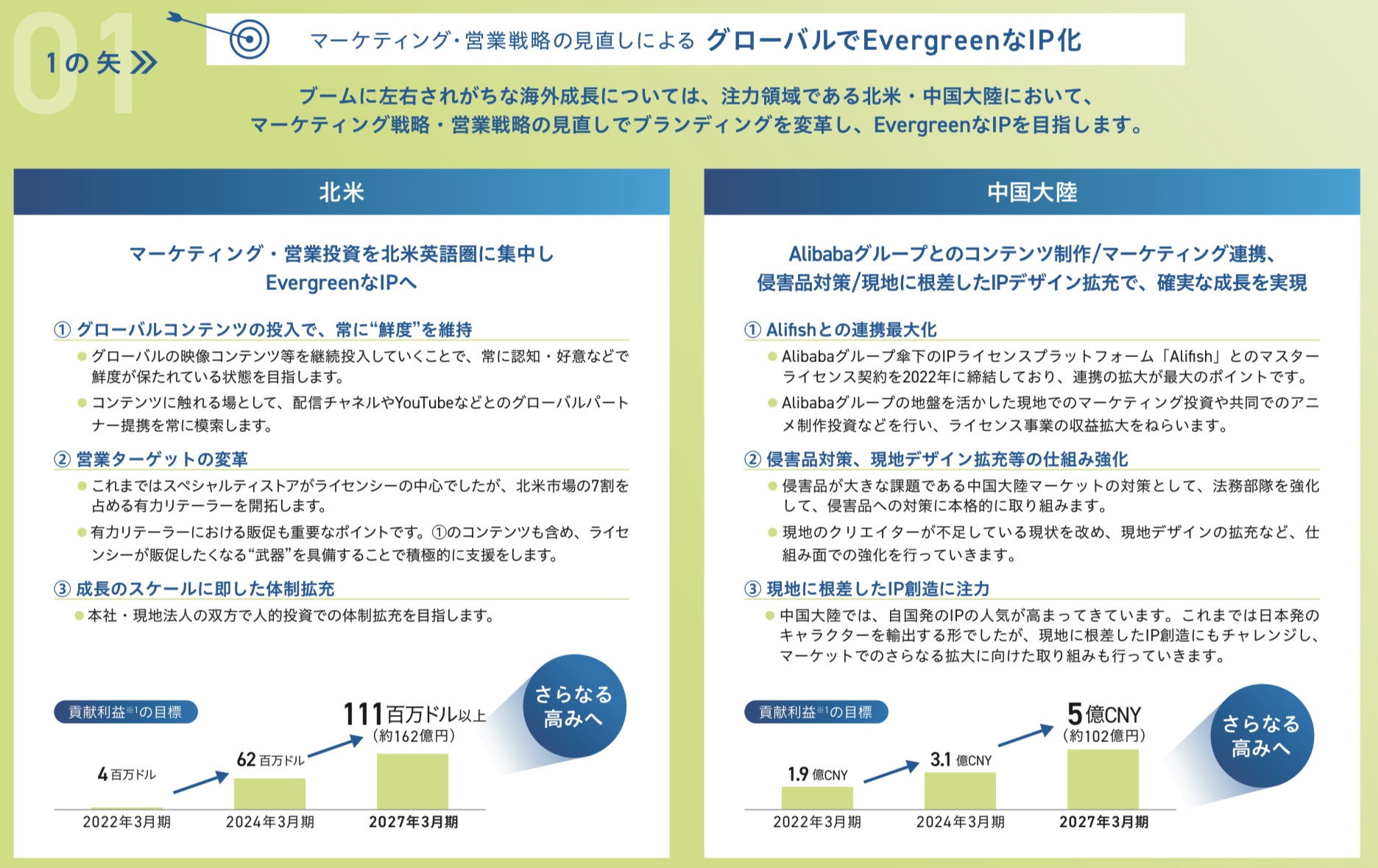

北米と中国にフォーカス

- 2023年の北米のキャラクター・ライセンス市場規模は691億ドル。当社の市場シェアは2%程度と認識。巨大な成長余地がある

- 中国ではアリババグループと連携。地元発のキャラクター開発に注力し、更なる業容拡大を狙う

既存のキャラクターを活用した更なる事業拡大

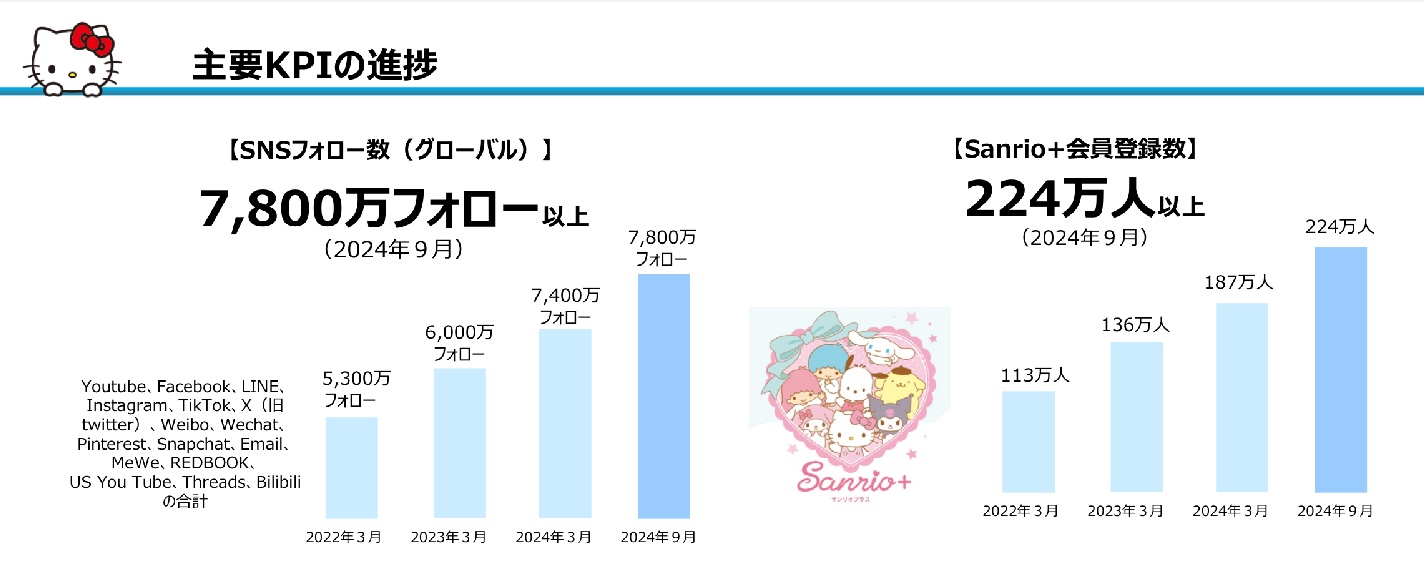

- SNSではのべ78百万人のフォロワーを有す。リアルとデジタル双方からのユーザーエンゲージメントの強化で更なる業容拡大が可能

- 複数キャラクター(ミックスキャラクター)によるアプローチの強化(既に売上の19%はミックスキャラクター戦略が牽引)。これにより、新キャラも効果的に浸透を図ることが可能

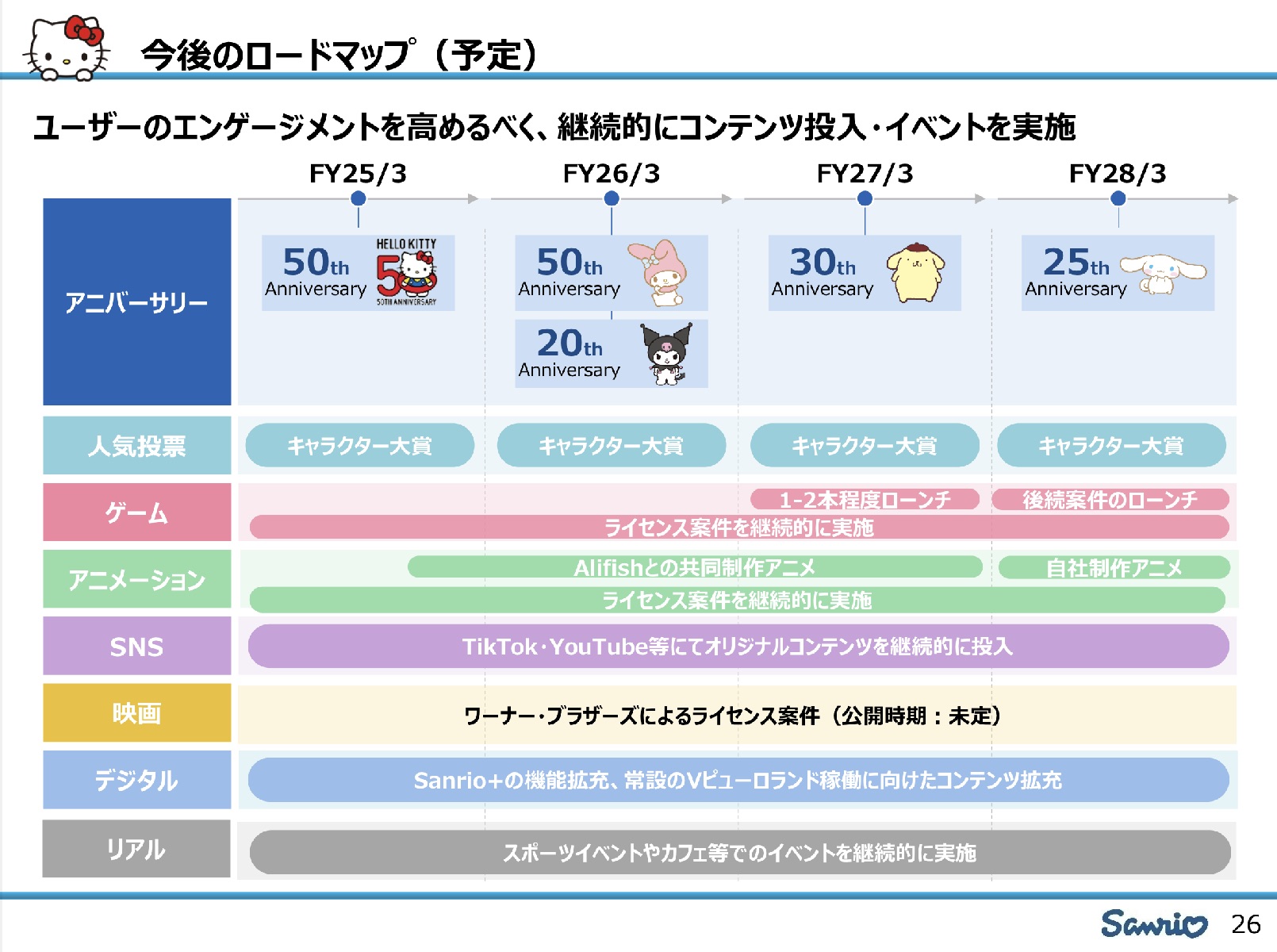

キャラクターポートフォリオの更なる発展

- 他社とのコラボ、NEXT KAWAII PORJECTを活用した新キャラ開発(はなまるおばけは成功例)

- フラガリアメモリーズなどアニメ、人型キャラの開発、VTUBER(にゃんたじあ)のキャラ開発

新たな収益源の獲得

- ゲーム市場(ROBLOXと連携したゲーム開発など)

- 教育ビジネス(サンリオ 英語マスターなど)

- デジタル(VRの活用、社外クリエイターの活用)

顧客エンゲージメントを維持する活動の強化

- 足元はハローキティ50周年が好調。今後、他のキャラクターでも節目でイベントなどを実施

- YouTUBE、TikTokの活用、VRピューロランドで各種イベントを企画

戦略投資とキャピタルアロケーション

- 中期的にオーガニック投資枠300億円、インオーガニック投資枠500億円を設定(規律ある投資を心がける)

- 配当性向は30%以上を目指す