ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

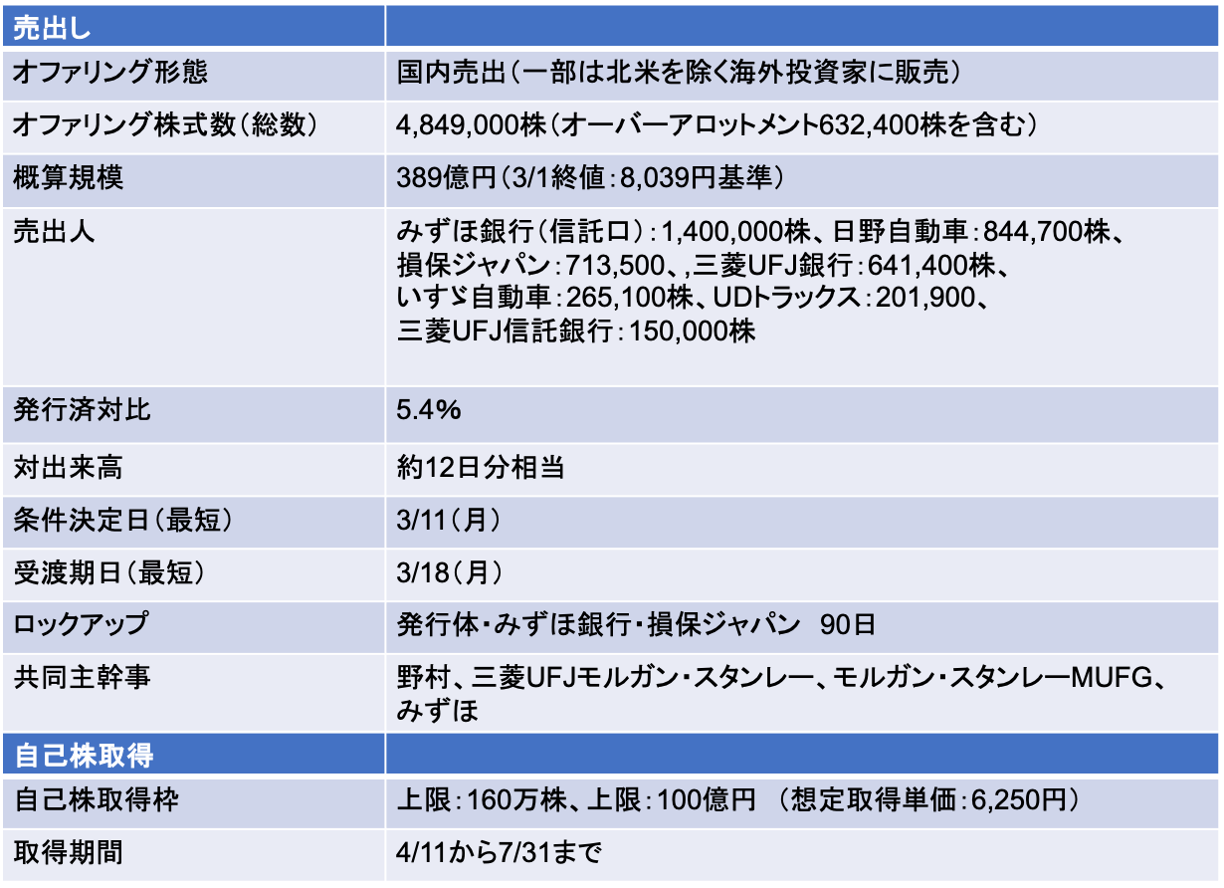

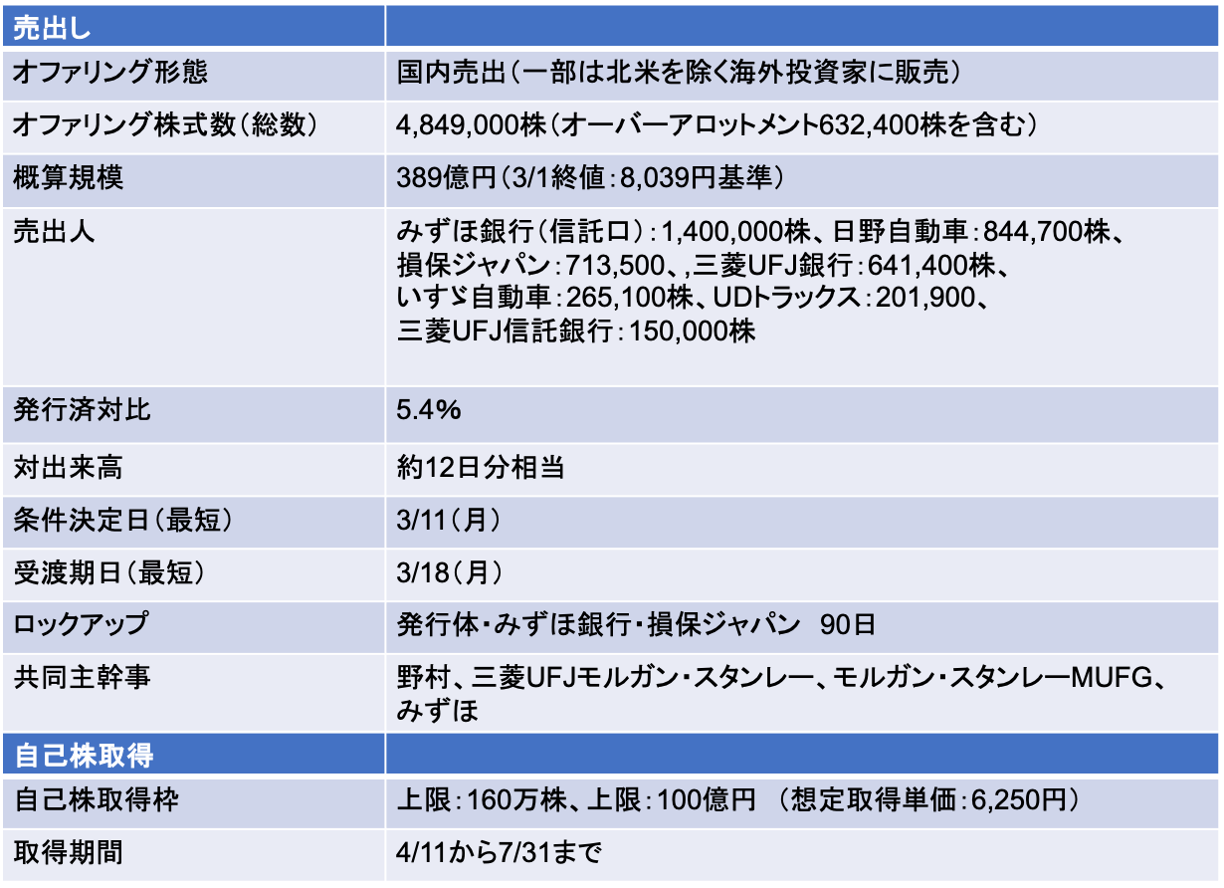

NXHD(9147):複数株主が政策保有株を売出し

- みずほ銀行、損保ジャパンを除く売出人は全量売却を予定しているものと思われる

- 通常売出人はロックアップの対象となるが、全量売却の場合は(残株がなくなるため)ロックアップの対象外となるため

- 売出しと同時に自己株式の取得を公表している。売出しと同時に自己株式を取得する場合は、売出しに伴う需給悪化を緩和するために、受渡日の翌日からスタートすることが多い

- 本件は、売出しの受渡日(3/18の予定)から1ヶ月程度期間が空いての自己株式取得開始となる点には留意が必要だ

- 稲畑産業(8098)の売出しと同様に高配当バリュー株として人気を集めそうだ

3/11に条件決定

- 売出価格:7,338円(ディスカウント:3%)

- 引受価額:7,035.4円(引受手数料:4%)

- 公表から条件決定まで株価は、5.9%下落(TOPIXは1.6%下落)

- オファリング株数の50%は海外に販売

株価は7,200-8,800円のレンジで推移。PBRx1割れ、配当利回り3.7%

- 過去2年間、株価は概ね7200-8800円の狭いレンジで推移しており株価のボラティリティは低い

- 良くも悪くも安定配当銘柄といえる

- 2/14の本決算発表では、海外物流事業が想定よりも悪かったことから株価はやや軟調に推移していた

- 一方、同日に5ヵ年の新中計を公表している。今回の政策保有株の売出しは、新中計を評価してもらえる投資家層の獲得を意識しているものと思われる

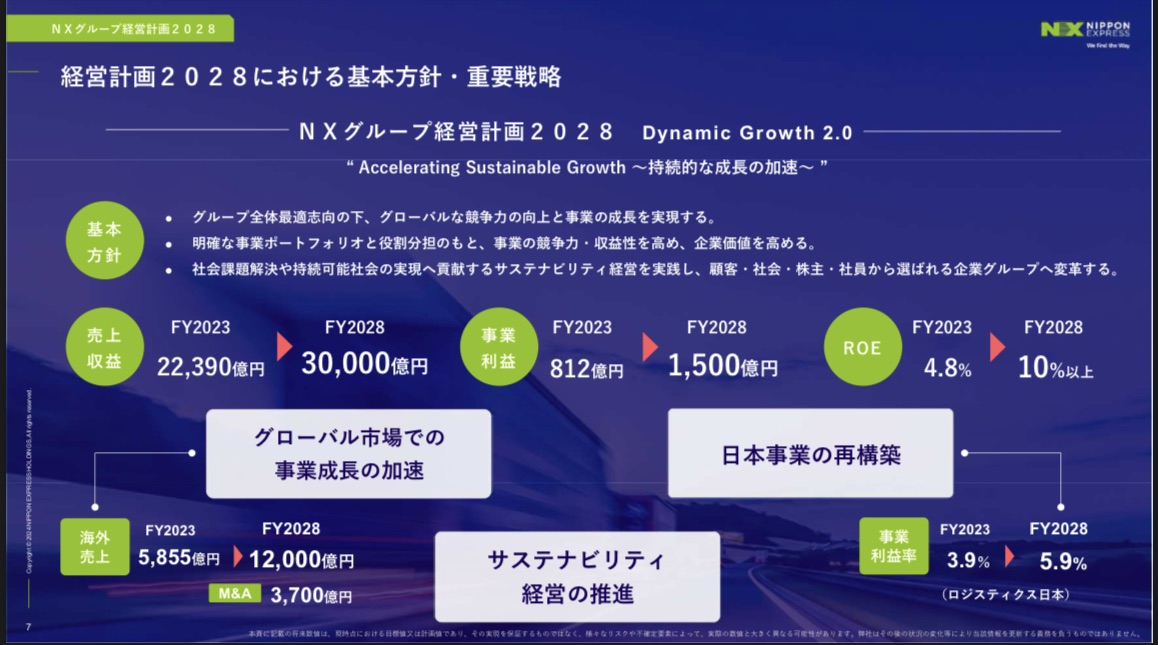

新中計におけるPBR対策、株主還元策

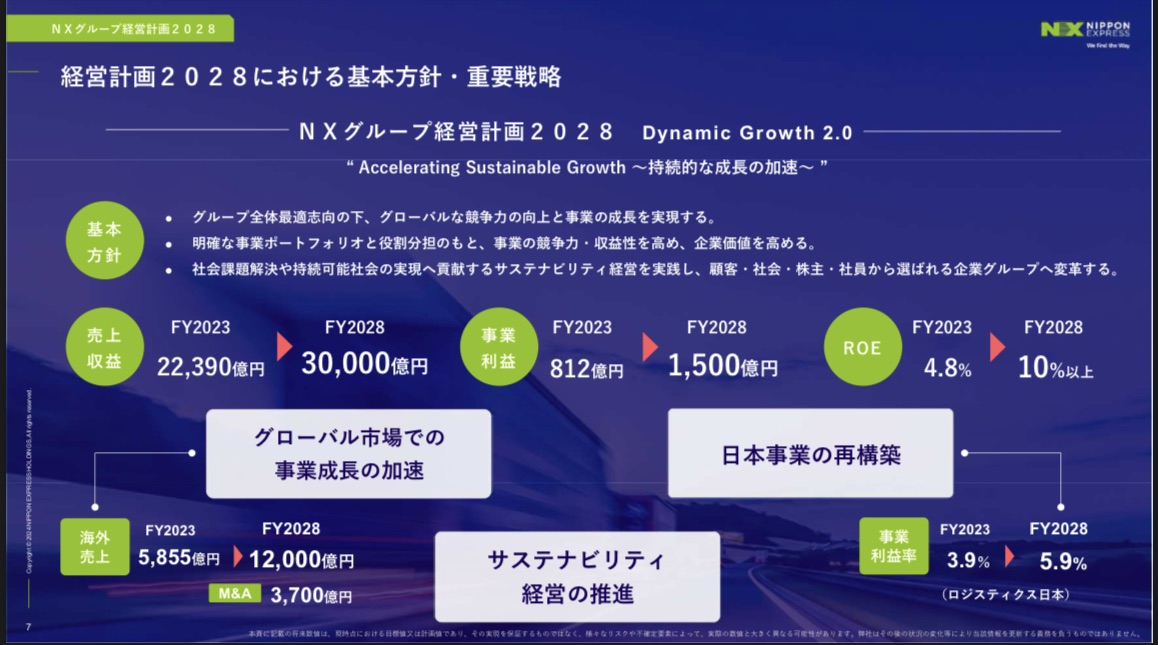

- 物流セクター全体のPBRが低いため、当社のPBRも業界内では平均的な水準。かかる状況下、売上拡大と株主還元の積極化を通じて、中長期的にROE10%以上、PBRx1.5超を目指す

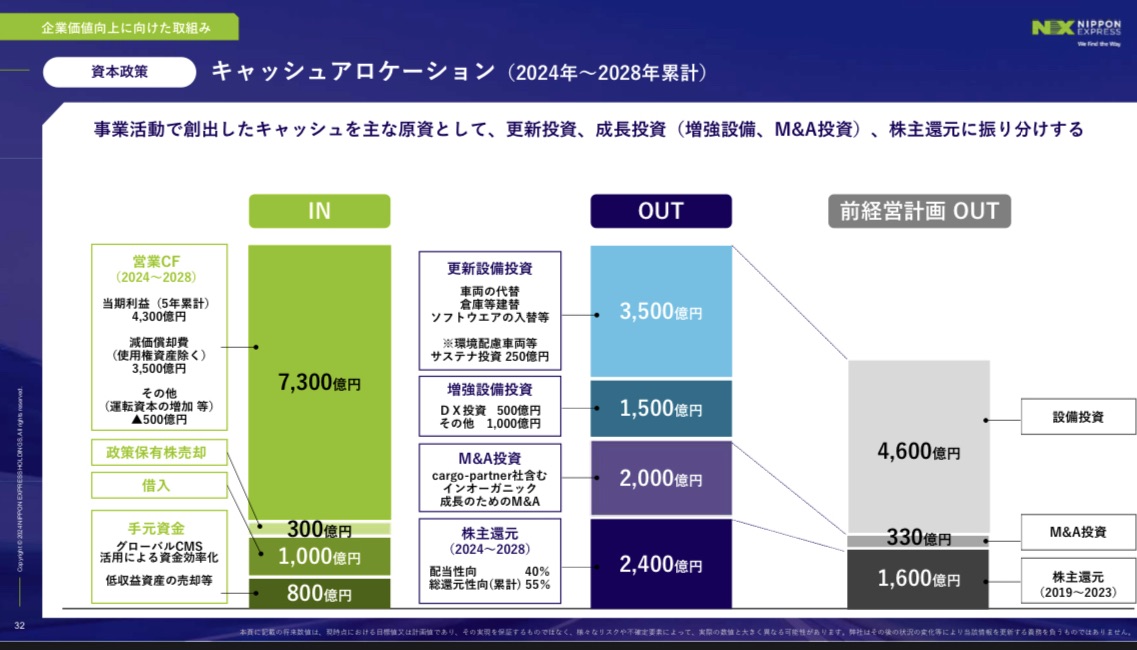

- 従来の配当性向・総還元性向の目標値は、それぞれ30%以上、50%以上であったが、今回の新計画では40%以上、55%以上に引き上げている

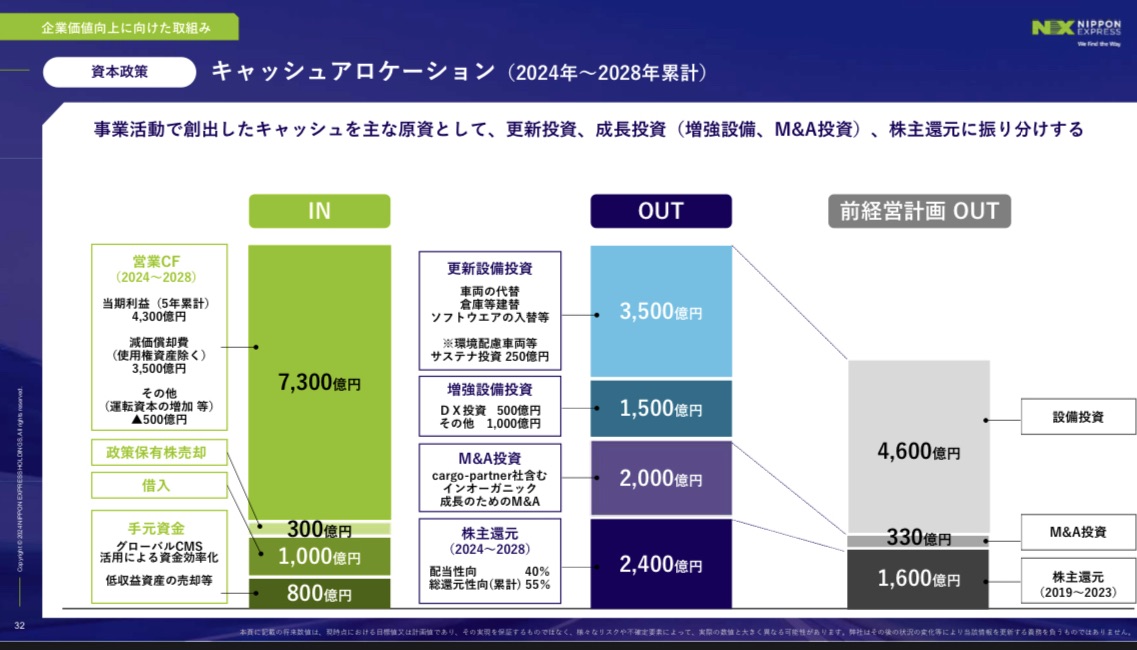

中計におけるキャピタル・アロケーション

- 株主還元策の拡充とあわせて注目すべきは、M%Aだ。今後5年間で売上高を2.3兆円から3兆円に拡大する計画だが、その大半はM&Aを含めた海外事業での成長を想定している。計画実現に向けて、今後5年感で2,000億円のM&A枠を設定

- M&Aに関して当社は、昨年にCargo-Partner社を約1,267億円で買収している(2023年5月に公表)が、株価は上昇していない。日本郵政のトール社のM&Aの印象(割高に買収して減損)もあり、現時点では市場はリスク要因と認識している可能性がある

- 当社の成長にはグローバルネットワークの構築が不可欠であるため、今後もクロスボーダーの大型M&Aを推進することになるだろう。この点をリスク要因と捉えるのか、アップサイドポテンシャルと評価するのか、判断が分かれそうだ

- 少なくとも現状の株価ではリスク要因として織り込まれていると思われる(今期予想PERx12.8、PBR実績x0.88)。海外戦略が計画通りにいくのであれば、株価の上値余地は大きい(うまくいけばの話だが。。)

- いずれにせよ、安定配当銘柄で株価の下値余地は限られそうだ。したがって、POの案件規模は大きいものの人気化しそうな印象だ(海外販売比率がどうなるかも海外投資家からの人気のバロメータになるため、着目したい)

-IPO,PO関係

-NXHD, PO, 売出, 日本通運, 株価