ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

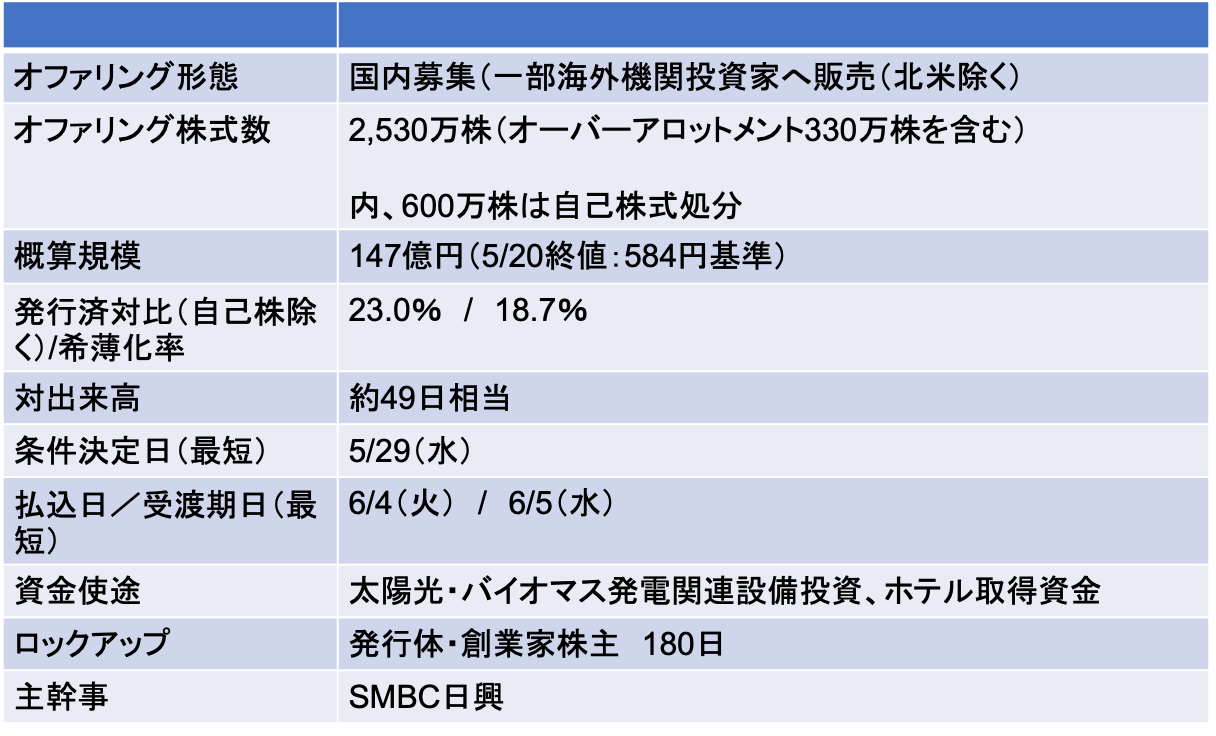

MIRARTHホールディングス(8897):再エネ事業への積極投資による事業ポートフォリオの進化を目的に公募増資を実施

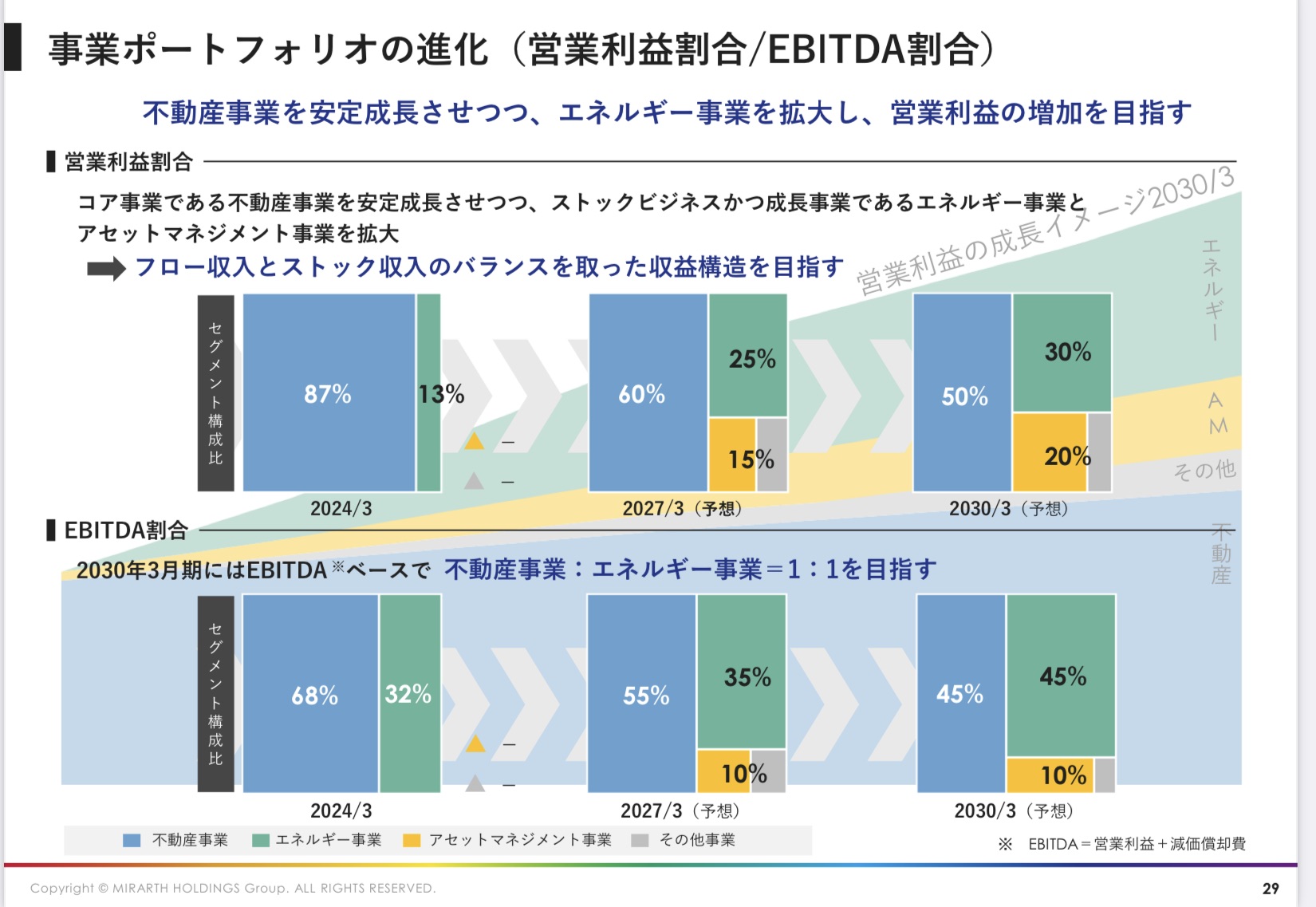

5/29に条件決定

- 募集価格:458円(ディスカウント率:3%)

- 払込価額:439.08円(引受手数料率:4%)

- 公表から条件決定まで株価は19%下落(TOPIXは1%下落)

- 海外販売株数:2,138,500株(オファリング総数の8.5%相当)

なぜ増資が必要か?の考察

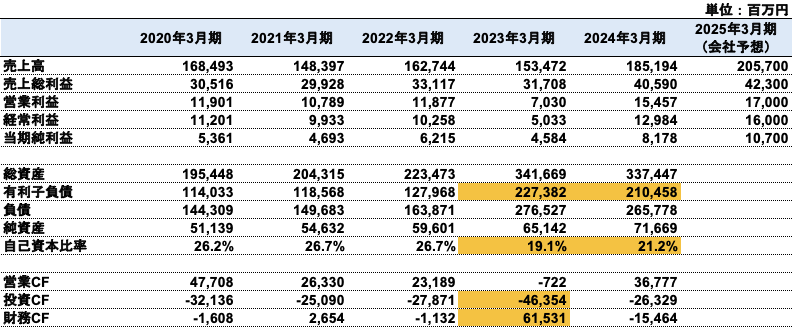

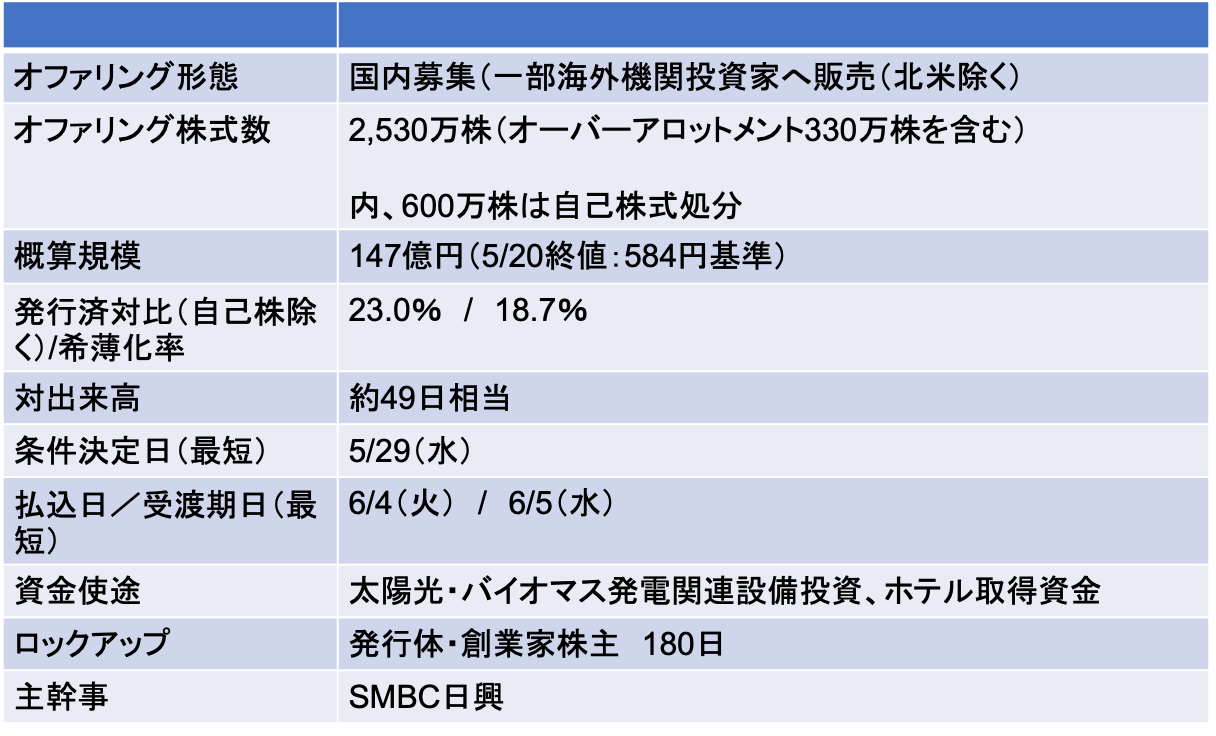

2023年3月期にタカラレーベンインフラ投資法人を買収。借入金を活用したため、自己資本比率は大きく低下していた=資本増強が必要な状況であった

- ミラースHD(旧タカラレーベン)は、2023年3月期にタカラレーベン・インフラ投資法人をTOBにより子会社化

- 従来は、太陽光発電施設はオフバランスしていたところ、オンバランス化し、再エネ事業を不動産事業に次ぐ第二の事業に成長させることを企図

- 対象会社の取得には借入金を活用。これに伴い総資産・有利子負債が大きく増加、自己資本比率は低下していた

- TOB直後の自己資本比率は2割を割り込んでいた。再エネ事業は、デット・ファイナンスしやすいビジネスモデルではあるものの、TOBにより低下した自己資本の拡充は、当社にとって大きな課題であったといえる

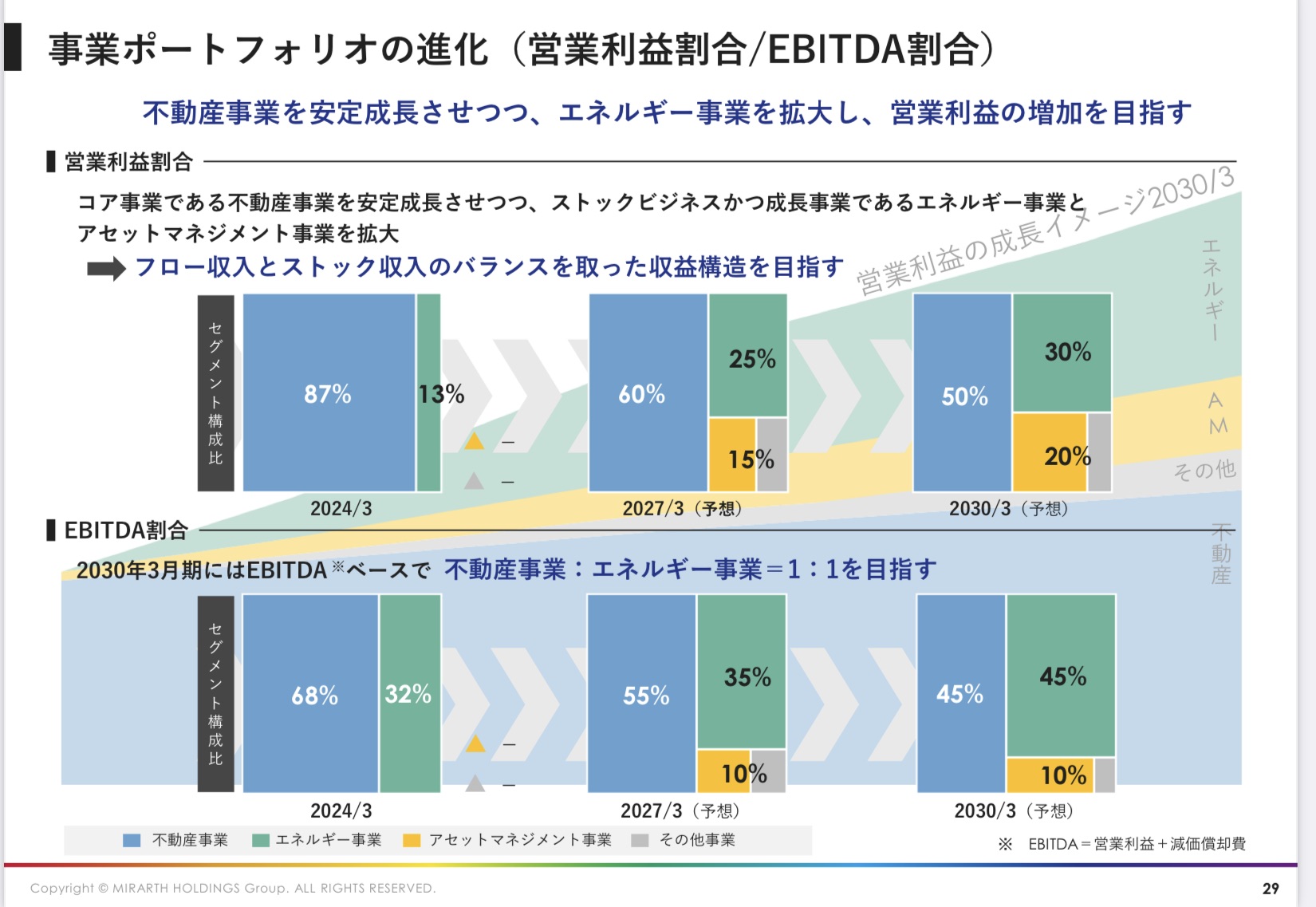

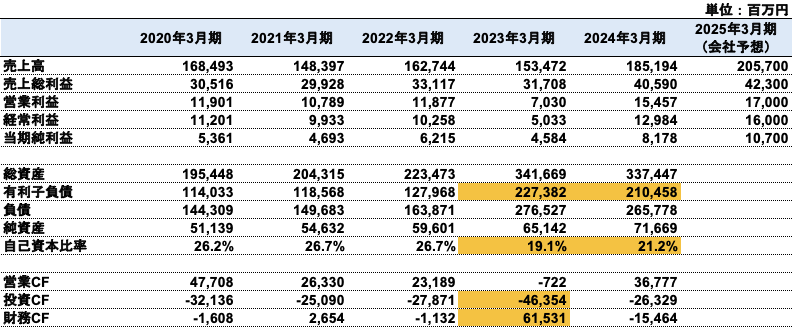

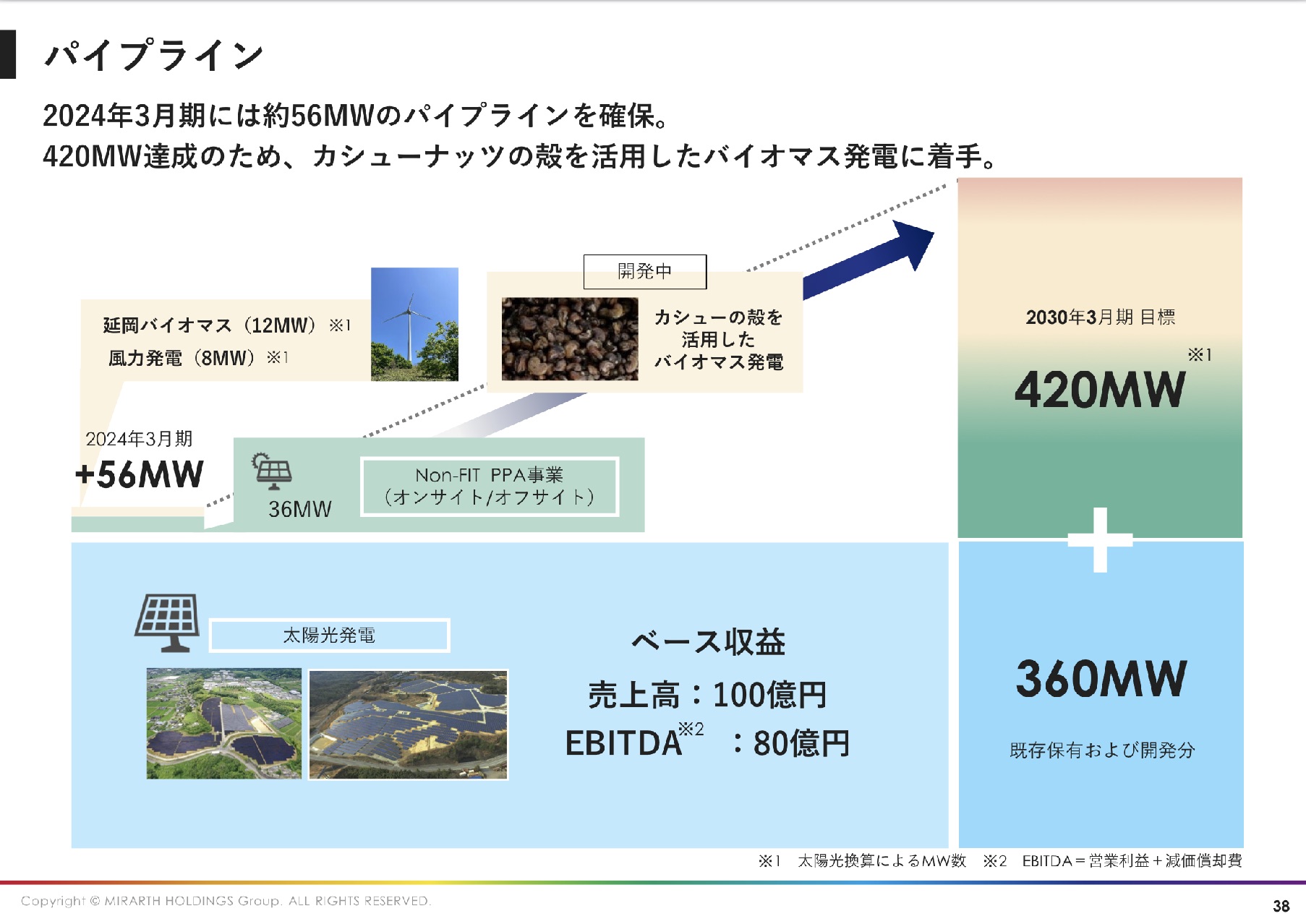

- 以下は、当社の事業ポートフォリオ戦略の概要図だ。元々不動産開発事業で成長してきた当社だが、2030年3月期に向けて再エネ事業を不動産事業と同規模のセグメントに育てるのが成長戦略の骨子となっている

Screenshot

Screenshot

なぜこのタイミングでの増資だったのか?の考察

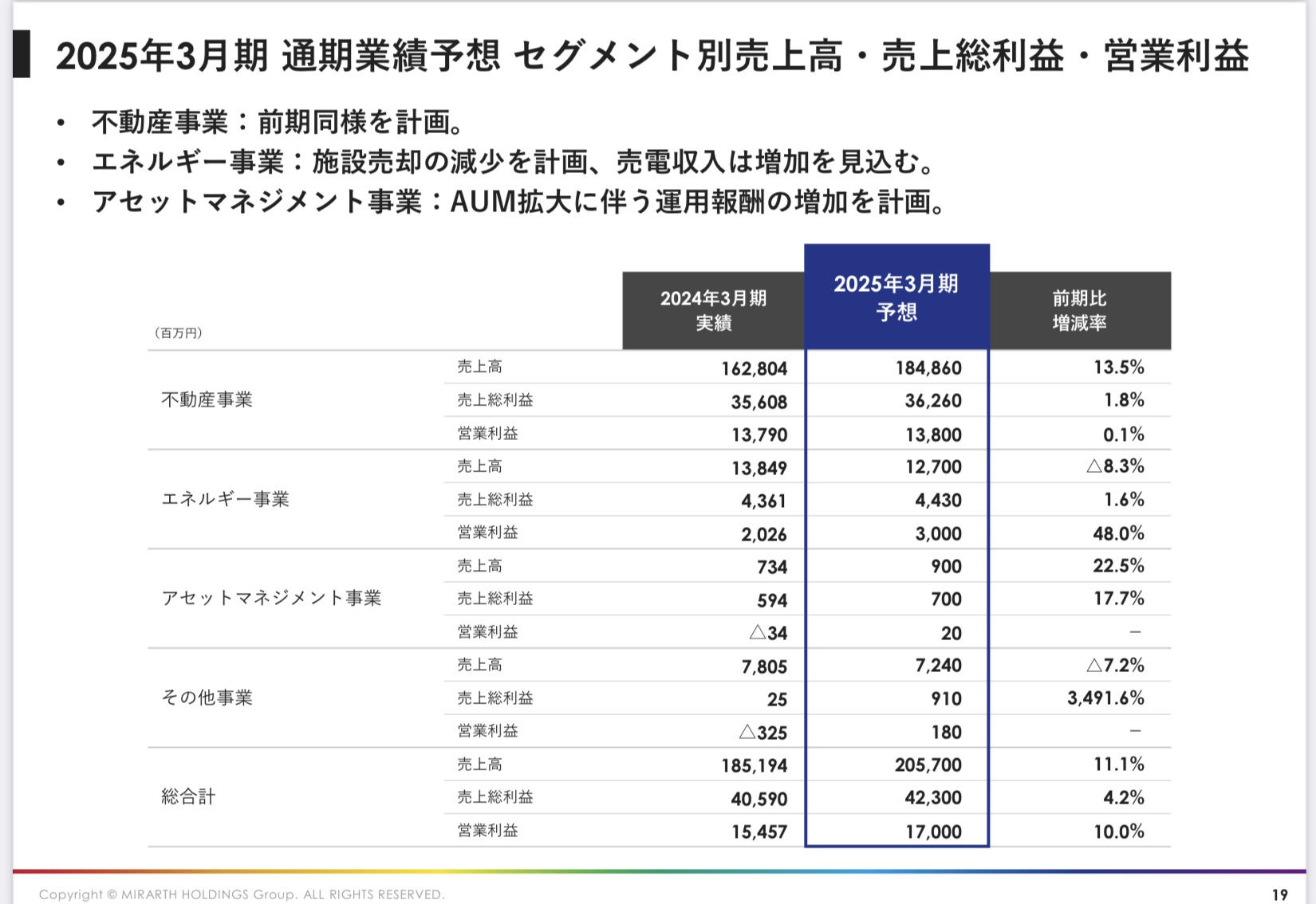

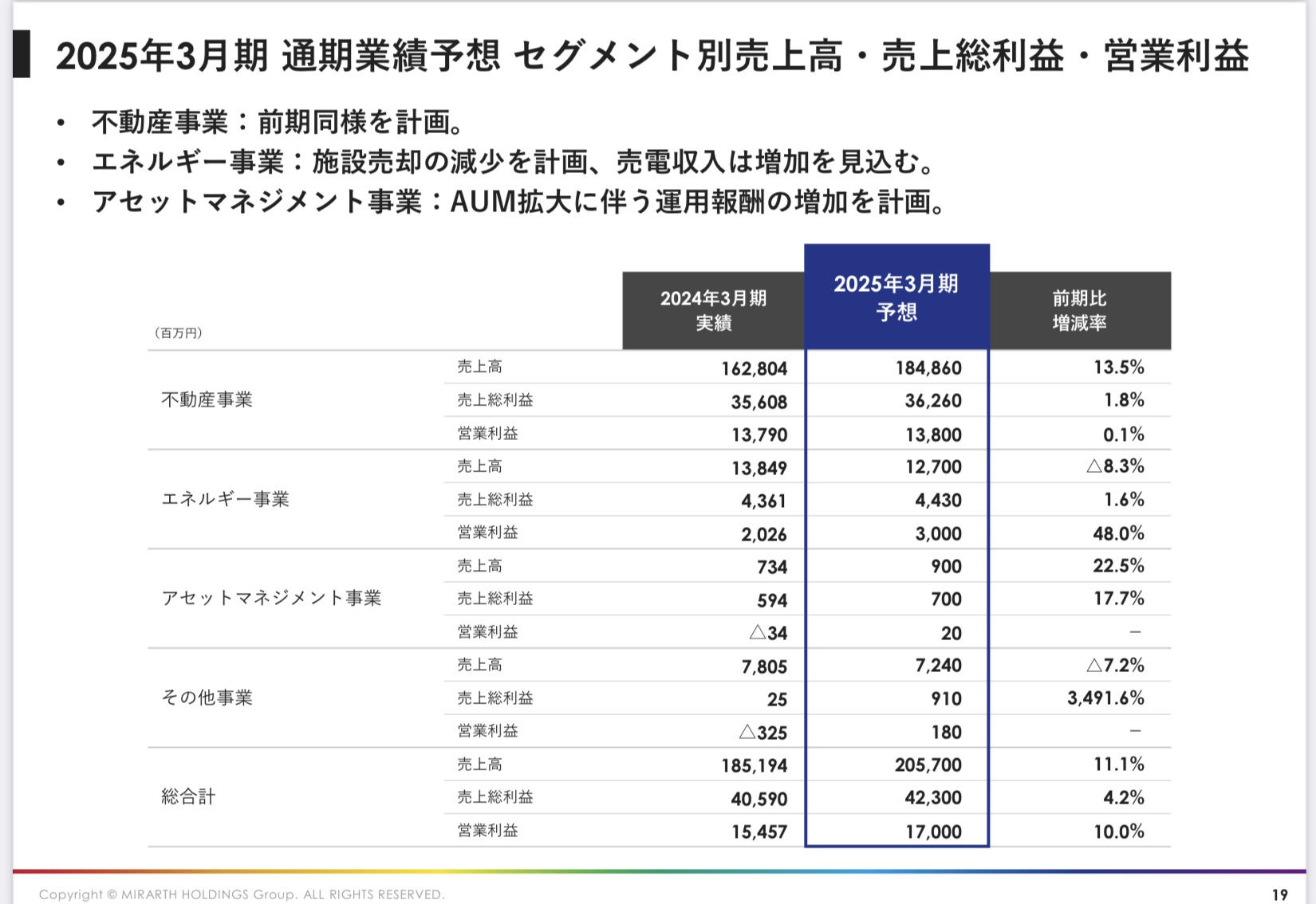

24/3期に再エネ事業が黒字化。今期も同セグメントの増益を計画しており、投資家に納得感のある成長ストーリーを描きやすいタイミングであった

- 24/3期のエネルギー事業の営業利益は20億円となり、黒字化を果たした(23/3期は9億円の営業赤字)

- また、今25/3期の当社の連結業績においては、エネルギー事業が最も増益に寄与するセグメントとなる予定だ。再エネ事業の成長を目的とした成長ストーリを説明しやすいタイミングであるといえよう

- また、株価もPBRx1に近い水準まで回復してきたことから、このタイミングでの公募増資を決断したのだろう

Screenshot

Screenshot

懸念点:バイオマス事業は収益面で魅力的なビジネスなのか?

- 今回の公募増資の資金使途の大部分は、上述の再エネ事業に関連した設備に充当する予定だ。具体的には太陽光発電設備とバイオマス設備を予定している

- バイオマスといえば、昨年にテス・ホールディングス(5074)がバイオマス事業への積極投資を目的にライツ・オファリングを実施している。残念ながら増資後のテスHDの株価は低迷している

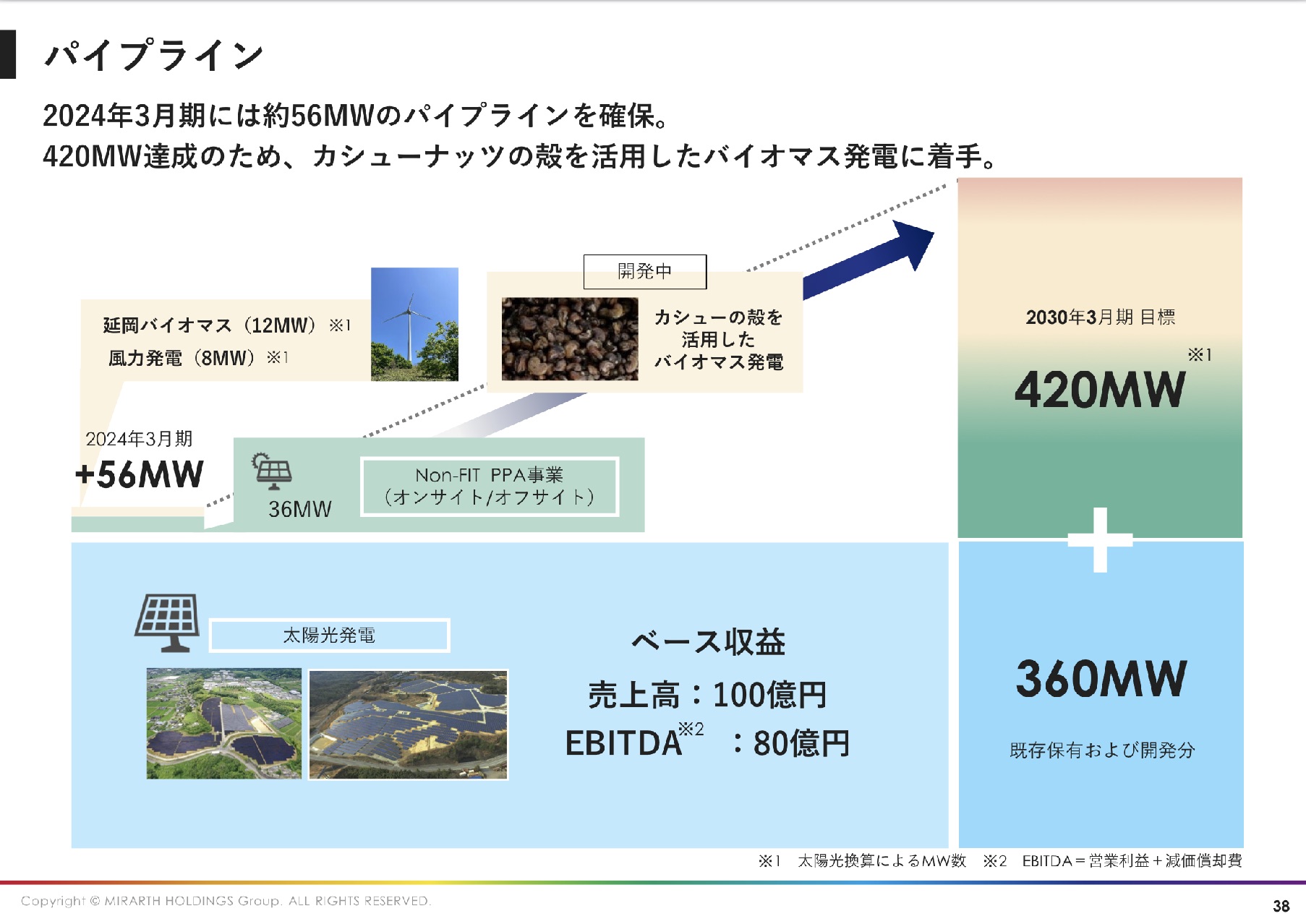

- 当社は、カシューナッツの殻を活用したバイオマス発電事業に賭けるようだ。当該プロジェクトが成功した場合、発電量の大幅拡大が期待できるようだ

- 一方、当社の現状のPERはx6、PBRx1に鑑みると、バイオマス事業の期待値は限りなく低い評価となっている

- 類似の不動産銘柄のPERはx7-x10程度だと筆者は認識しており、少なくとも現状市場では当社の再エネ事業を、既存の不動産事業対比でプレミアム評価している可能性は低い

- 裏返すと、当社のバイオマス事業の潜在成長力は株価に全く織り込まれていないといえる

- したがって、当社のバイオマス事業の利益貢献の蓋然性が高いのかどうか?が今回のオファリングの投資判断のポイントとなりそうだ

- 恥ずかしながら筆者はバイオマス発電に関する知識は皆無であり、カシューナッツのポテンシャルに関しても全く理解できていない(=現時点では市場も評価できていない?)

Screenshot

Screenshot

-IPO,PO関係

-MIRARTH, PO, ミラース, 公募, 株価