ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係 企業ニュース

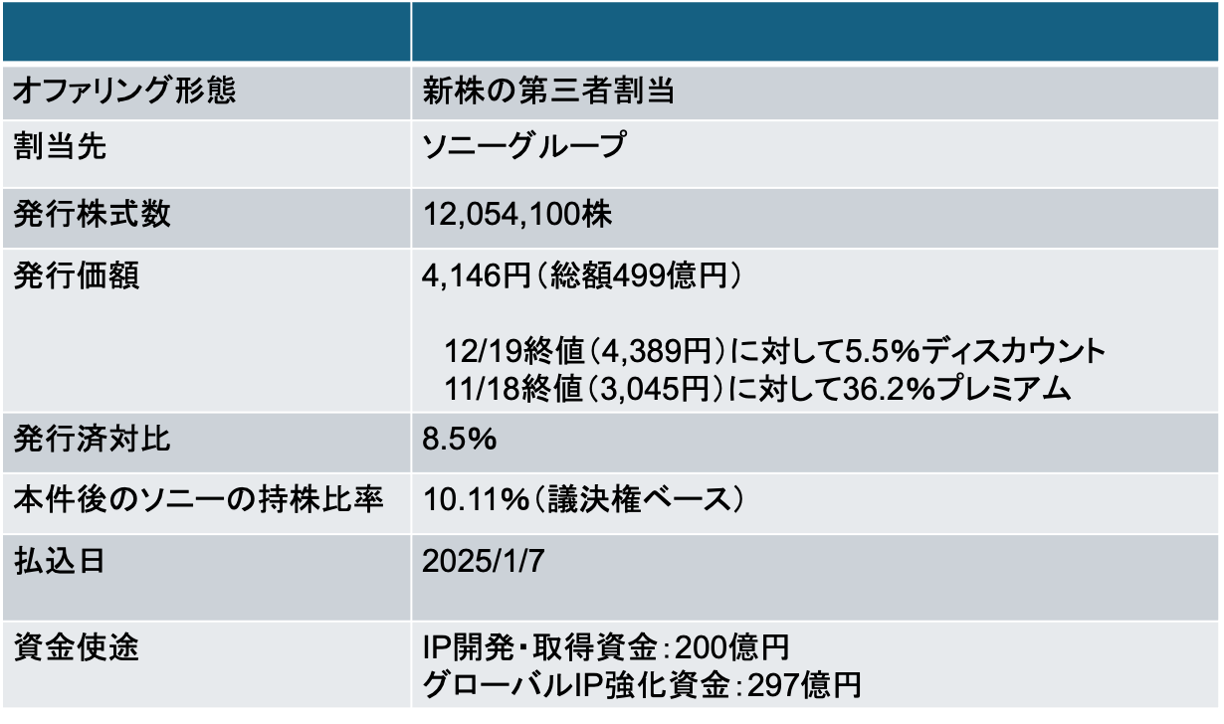

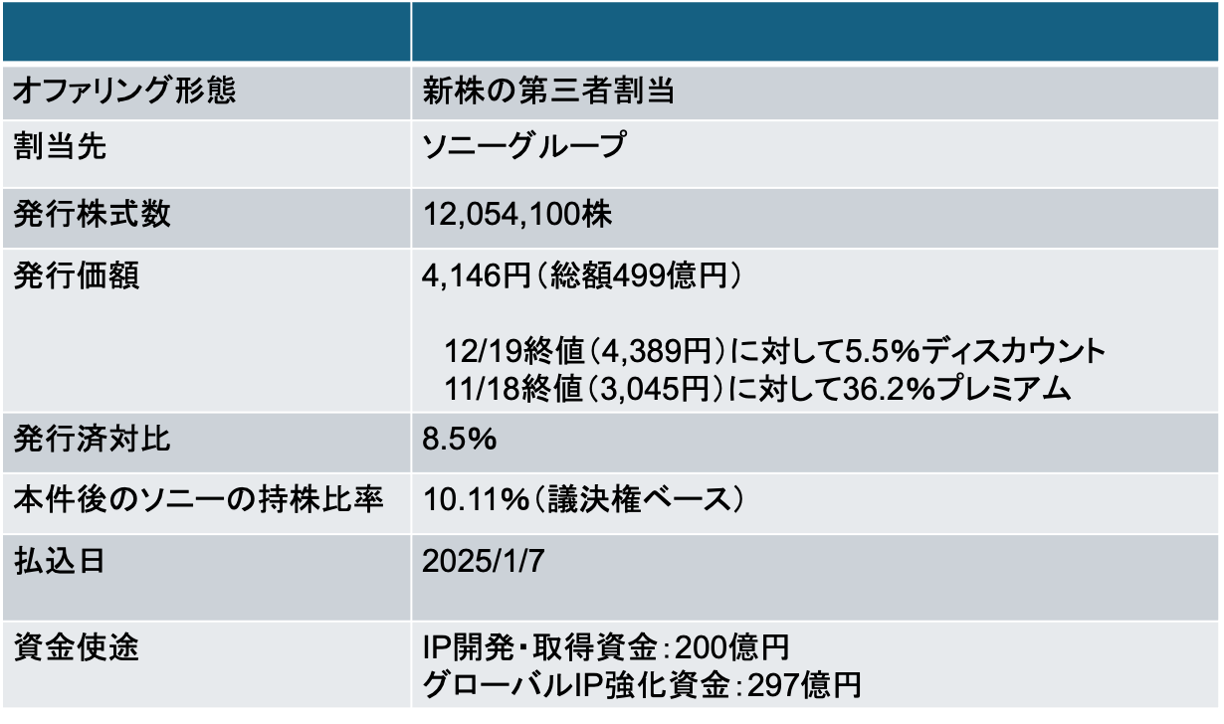

KADOKAWA(9468)第三者割当増資:ソニーグループが出資し10%の主要株主に

- 11/19付の報道では、ソニーがKADOKAWAを買収するとの観測報道であったため、今回の希薄化8%程度の増資は違う意味でサプライズとなってしまった

- 今回の増資だが、単なる第三者への時価発行増資である。加えて、元々資本関係のある両者。それにも関わらず発行諸費用として2.3億円のFA(三菱UFJモルガン・スタンレー証券)費用・弁護士費用等がかかっている。以下の理由から、元々は買収を検討していたが結果的に第三者割当増資で着地したと推察する(あくまで筆者の勝手な想像です)

- シンプルな増資にわざわざ2億円規模のFAフィーを支払うとは考えにくい

- おそらく買収も選択肢に入れた資本提携の協議・交渉が行われていたため、FAと弁護士を任用していた

- M&Aは成功報酬体型であるため、完全買収が成立したならば、もっと大きな手数料が発生したのかもしれない(時価総額6,000億円規模であれば60億円のMA手数料があってもおかしくない)

- 結果的に買収成立とはならなかった為、2億円程度の手数料に収まった?

- では、なぜ買収が破談になったのか?考えられる理由は以下だが、真相は不明だ(3かな?)

- 相手側が情報を漏らしてしまった。まだ根回し中だったにも関わらず勝手にリークされてメンツを潰された!と激昂して破談

- 価格の折り合いがつかなかった

- 買収後の経営の独立性、役員構成などで合意に至らなかった

- 短期的には失望売りになりそうだ。なぜなら買収憶測報道前の株価は3,045円(11/18終値)。12/19の終値は4,389円と、44%も上昇していた

- 報道後にエントリーした投資家にとってはズッコケ増資となってしまったのは否めない

- ただ、KADOKAWAの視点にたつと、憶測報道なかりせば、グローバルに展開しているソニーグループから、36%プレミアムで500億円の資本調達に成功したという見方もできる

- 足元日本のIP・コンテンツ銘柄は注目されており株価のパフォーマンスもよい(サンリオ、任天堂、東宝、東映など)

- 憶測報道前の3,045円よりはプラス効果があると思われるため、どの水準で株価が落ち着くのか注目していきたい

- 四季報予想ベースの来26/3期の予想EPSは106円だ。ざっくり今回の希薄化で100円程度になったとしよう。サンリオの来期PERx35を適用すると3,500円程度、任天堂(同x33)を適用すると3,300円程度。そこにソニーグループとの提携強化によるシナジー効果をどの程度織り込むか?が評価のポイントになりそうだ

-IPO,PO関係, 企業ニュース

-KADOKAWA, ソニー, 増資, 第三者割当, 買収