ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

AZ-COM丸和ホールディングス(9090):公募売出を公表

案件概要

- 公募売出株式数:19,000,000株(OA含む)

- 対発行済株式数:14.7%、1日平均出来高の95日分に相当、規模:368億円(11/20終値1,940円基準)

- 公募株式数:10,000,000株(OA含む)

- 対発行済株式数:7.8%、EPS希薄化率:7.2%、調達予定額:185億円

- 売出株式数:9,000,000株

- 対発行済株式数:7.0%

- 売出人:社長、マツキヨ、日野自、埼玉りそな、トーヨーカネツ、あいおいニッセイ、三和建装、東計電算

- 条件決定日(最短):11/29(水)、払込期日(最短):12/6(水)、受渡期日(最短):12/7(木)

- 資金使途:物流センターへの投資資金

11/29に条件決定

- 募集・売出価格:1,489円(ディスカウント率:3%)

- 払込金額:1,427.56円(引受手数料率4%)

- 海外販売比率:9.7%

- 公表から条件決定日まで株価は20.8%下落(TOPIXは0.3%下落)

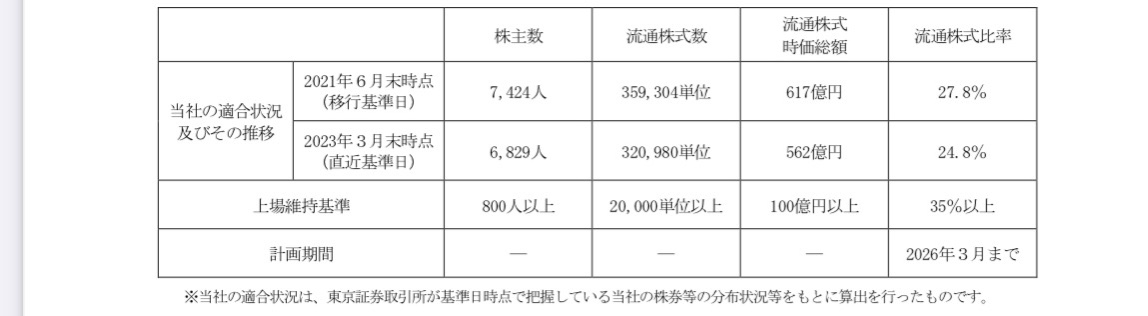

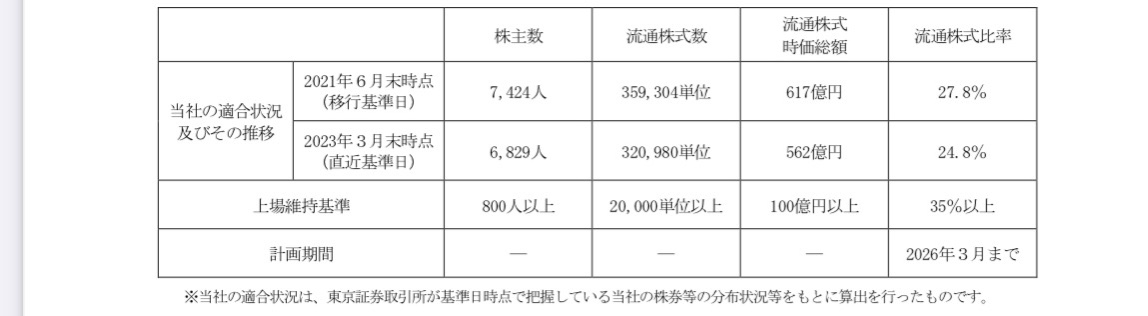

今回のPOにより、東証プライムの流通株比率35%の基準をクリアする見込み

- 今回のPOは、ある程度予見できたといえる。当社は、6月にプライム上場基準の達成状況を開示しているが、流通株比率が25%程度(基準は35%)と未達であった

- 今回の公募売出により流通株比率は35.5-36.7%程度に上昇し、なんとか基準をクリアする見込み(オーバーアロットメントに関連する第三者割当増資が失権した場合、流通株比率はギリギリの35.5%という水準になる)

- 一般的に売出しに応じる株主は、大幅なディスカウントを許容する必要がある

- 通常手取価格は終値から7%控除される。また、案件公表から条件決定日までの株価下落リスクを負っている

- 小口の株主にとってディスカウントなしで市場売却した方が経済合理性に合う。おそらく今回は、発行会社からプライム維持基準達成のために協力してほしいと頼まれたため、協力したと考えられる

ユーロ円CB200億円の潜在株も考慮して増資株数は1,000万株に設定?

- 当社は2020年に2025年満期のユーロ円CB200億円を発行している(転換価格は2,692円、潜在株式数は約742万株(発行済の5.8%)

- ユーロ円CBの潜在株を考慮し、今回の増資株式数は1,000万株(発行済の7.8%)に設定したと思われる

社長の売却株数は、増資後も社長持分が過半数維持可能な水準に設定?そのうえで、不足分を株主7社から集めてきた?

- 売出株数900万株のうち、社長は276万株を拠出する。なんとも中途半端な株数だ

- 現状社長持分は、資産管理会社と合わせ57%。今回の公募増資と276万株の売却により持分は51%に低下するが、過半数を維持できる

- 推察だが、1️⃣増資株数1000万株に設定、2️⃣過半数を維持できる範囲で社長が売出株を拠出(276万株)、3️⃣流通株比率35%に対して足らない株数(624万株)を株主に頼み込んでかき集めてきた。と思われる

- その結果、1,900万株の公募売出となり、7社もの売出人が参加する形になったのではないだろうか

-IPO,PO関係

-AZ-COM, PO, 丸和, 公募, 売出