ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

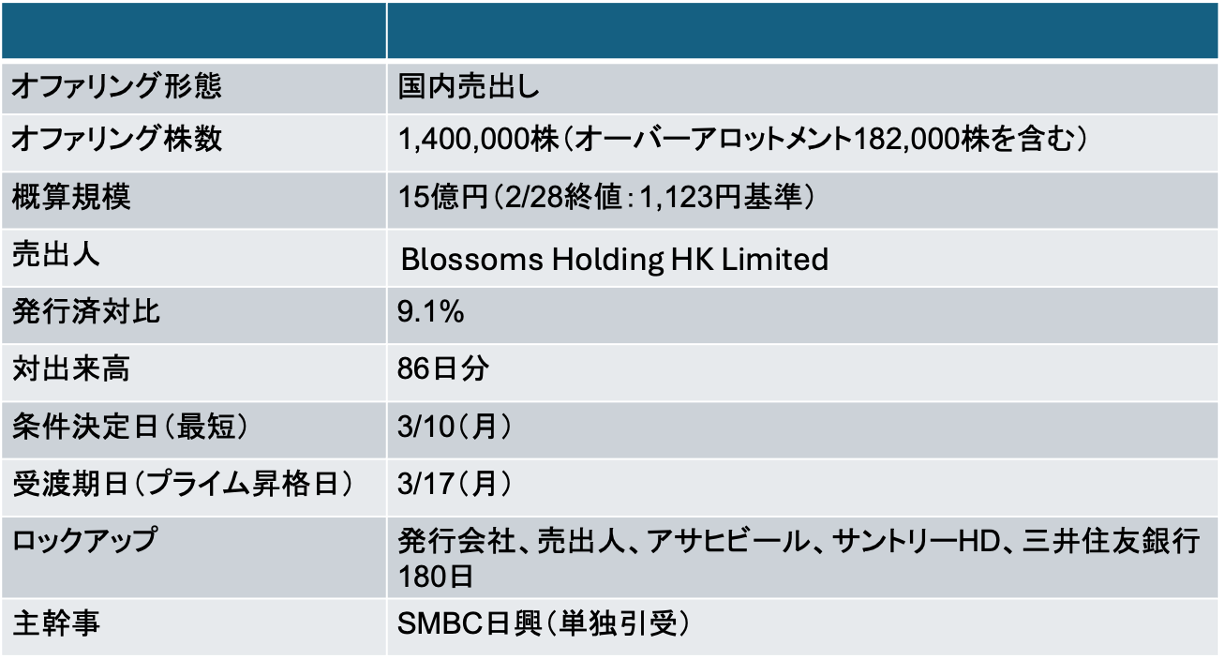

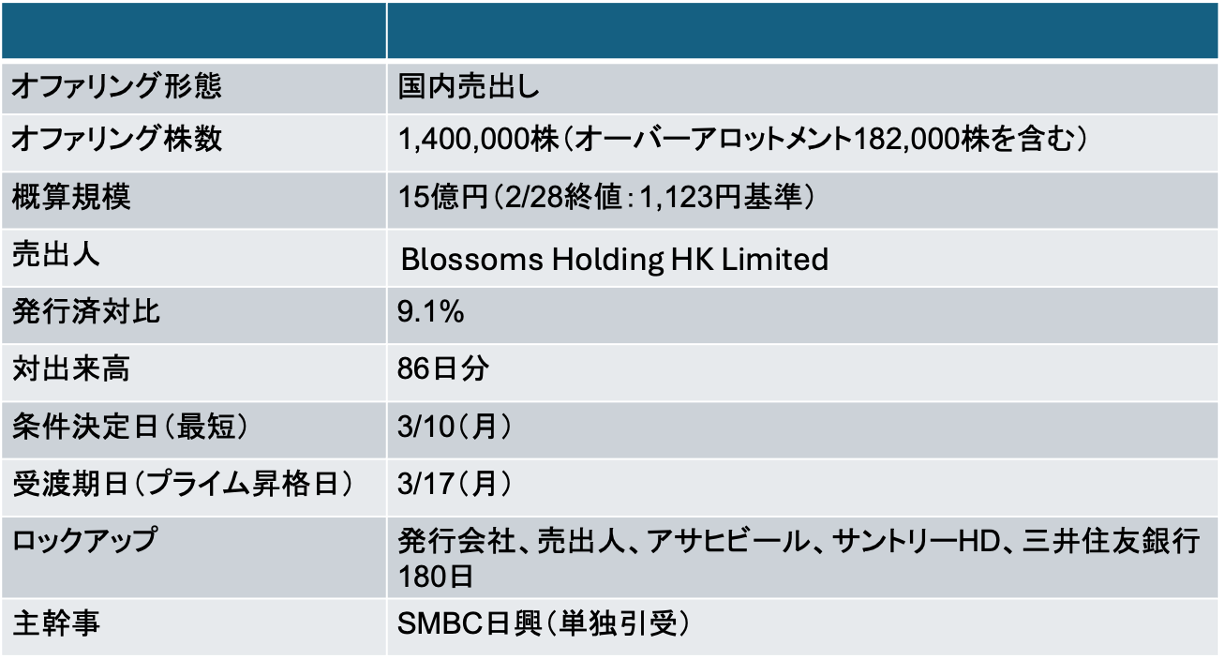

ロイヤルホテル(9713)売出し(PO):筆頭株主が保有株式の一部を売却することにより東証スタンダードの上場維持基準をクリア

- 当社の24年3月末における流通株式比率は17.6%

- 東証スタンダードの上場維持基準である25%を満たしていない

- 今回の売出しを通して、流通株比率の基準はクリアする見込み

- BlossomsHD社(BH社)は売出しを通じて持分が約32%から23%に低下する見込み

- BH社は23年3月に当社に出資。BH社はベントール・グリーンオーク社の関連会社

- ベントール・グリーンオーク株式会社(BentallGreenOak、以下BGO)は、カナダ系の不動産投資会社

- 2023年1月、BGOは大阪のリーガロイヤルホテルを取得し、大規模なリニューアルを経て、IHGホテルズ&リゾーツの「ヴィニェット コレクション」として2025年に再オープンする予定(ロイヤルホテルは運営に特化)

- 本件は申込期間が1営業日に短縮されている(通常のPOは申込期間は2営業日)

- 目論見書も電子化ではないが、案件サイズ的に日興単独であり、申込期間1営業に短縮しても問題ないと判断したのだろう

- 現状の今期予想PERは9.5x、実績PBR1.3x。普通株配当はまだコロナ禍からの回復途上ということもあり、配当利回り0.45%

- なお、現状A種優先株式が125,500株残存している

- 現状、1株当たり5万円で償還請求が可能な状況(62億円相当と多額だが、三井住友銀行が保有。直ちに償還請求する可能性は低そうだ)

- 現状の転換価額は1,734円(全て転換した場合、発行済の23.6%に相当)

3/10に条件決定

- 売出価格:1,008円(ディスカウント率:3.5%)

- 引受価額:945.3円(引受手数料率:6%)

- 公表から条件決定まで株価は6.9%下落(TOPIXは0.7%上昇)

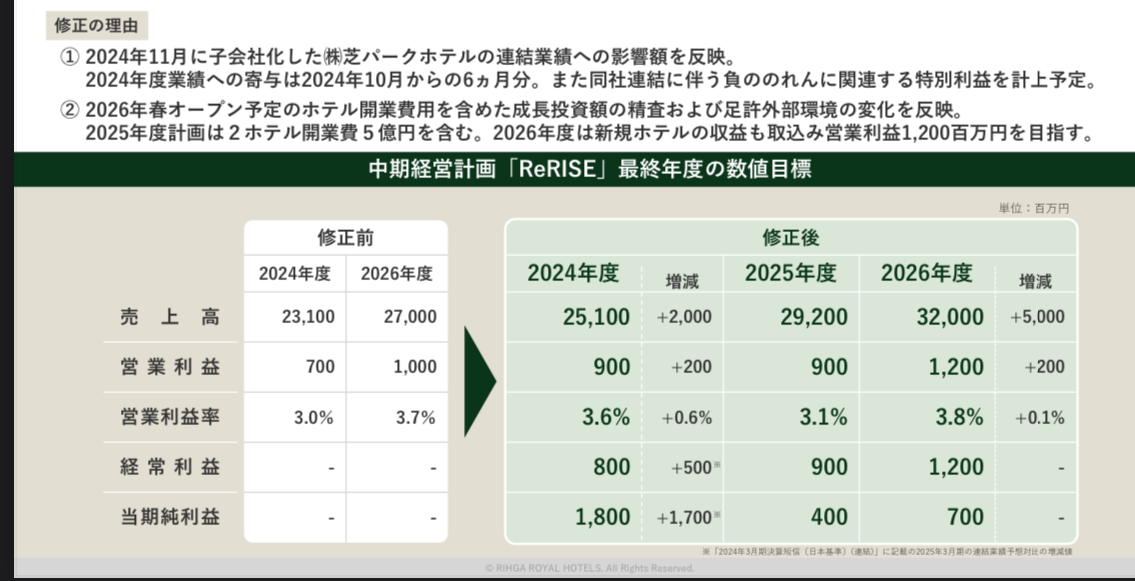

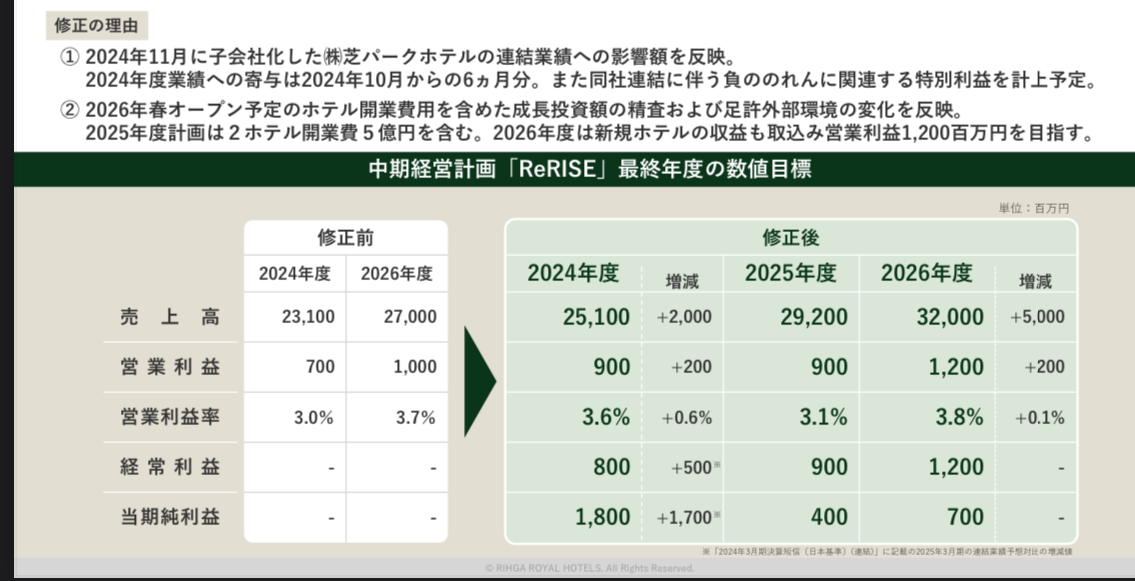

中期経営計画(ReRise):25/3〜27/3期)の概要

- 当社は27/3期を最終年度とした3ヵ年の中計を24年5月に公表している。売出し直前の2/14には、中計の目標値を下記の通り修正している

- 中計の主な戦略は以下の通り。コロナ禍から立ち直り、攻めの姿勢に転じている。足元はホテル開発費用が先行しているが、27/3期以降は業績(利益)が大きく拡大することが期待される

- ホテルブランドの再編成・新規展開

- ホテルカテゴリーをグレード別・スタイル別に整理し、多様な顧客層に対応

- 「Xカテゴリー」の導入により、トレンド・独自性のある新たなホテルブランドを展開

- ホテル事業のバリューアップ

- 既存ホテルの改装投資(リーガロイヤルホテル大阪の全館大規模改装など)を実施

- 価格適正化や非効率部門のアウトソーシング、ホテル内スペースの有効活用で収益力を強化

- MICE(会議・展示会・イベント)市場への営業強化

- デジタルマーケティングの強化(会員組織「リーガメンバーズ」の活用)

- ⑤ 新規出店パイプラインの拡大

- 資本業務提携を結んだ「ベントール・グリーンオーク・グループ(BGO)」と連携し、新規出店を推進

- 宿泊主体型ホテルを中心に国内拠点数を増加

-IPO,PO関係

-PO, ロイヤルホテル, 売出