ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

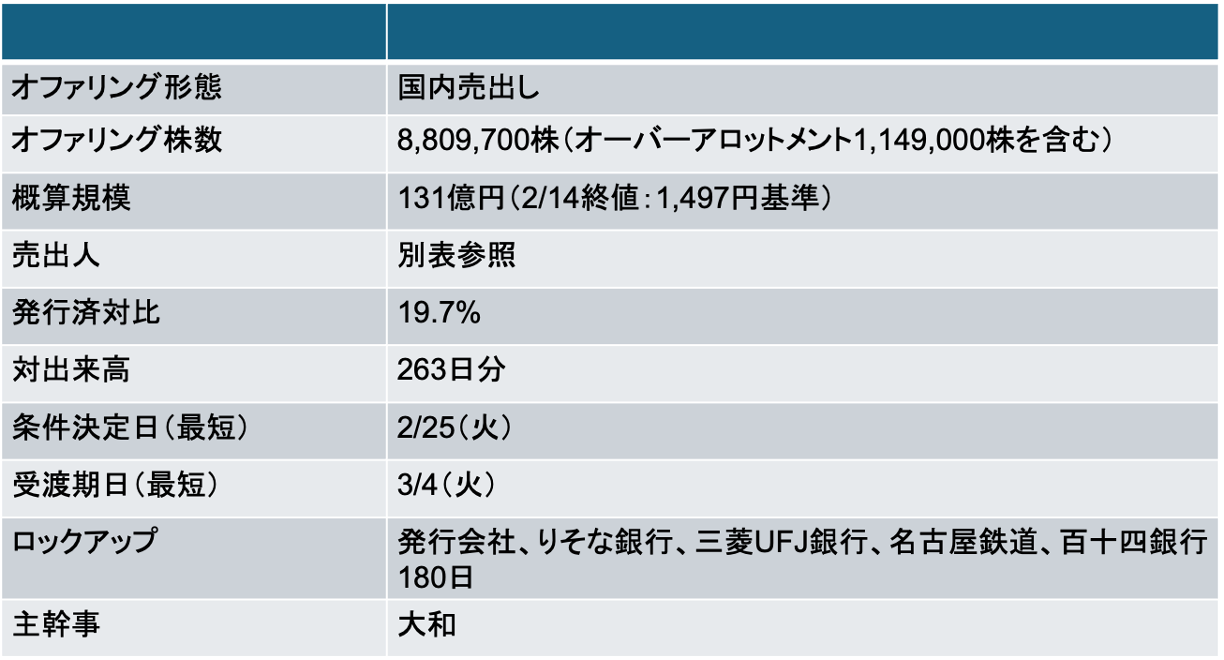

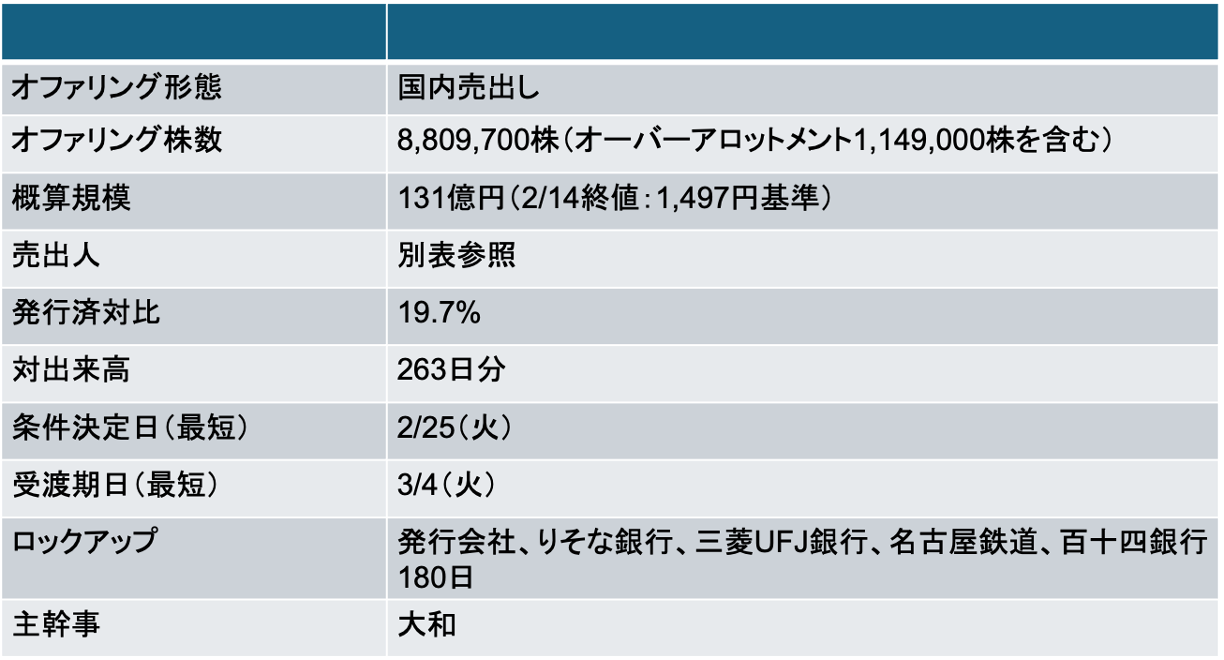

矢作建設工業(1870)売出し(PO):政策保有株主13社による売出し

- 発行会社側から能動的に政策保有株の縮減を働きかけた結果、今回の売出しに至った模様

- 売出人が13社にも及ぶが、取引金融機関であるりそな銀行、三菱UFJ銀行を除く11社の株主が全量売却する見込み

- 両社以外の売出人はロックアップの対象外となっているため、全量売却と予想される

- りそな・MUFGに関してもオーバーアロットメントによる売出し分についても貸株を提供しているものと予想される。すべて売却できれば全量売却となるだろう

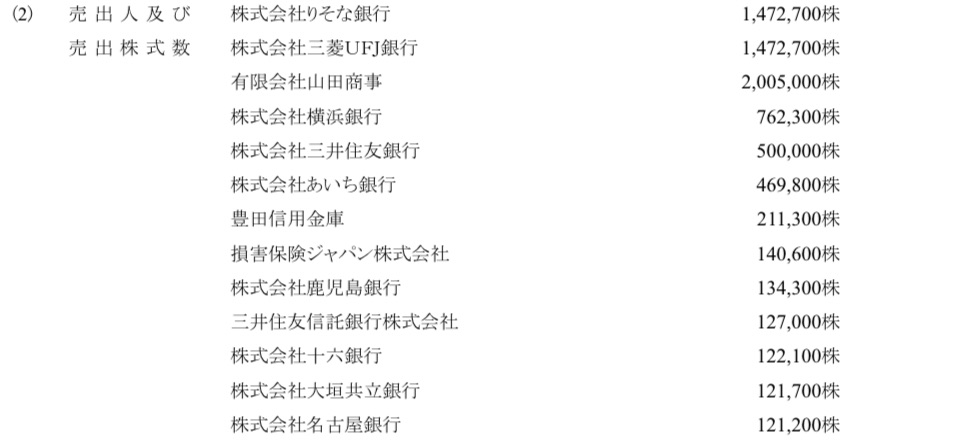

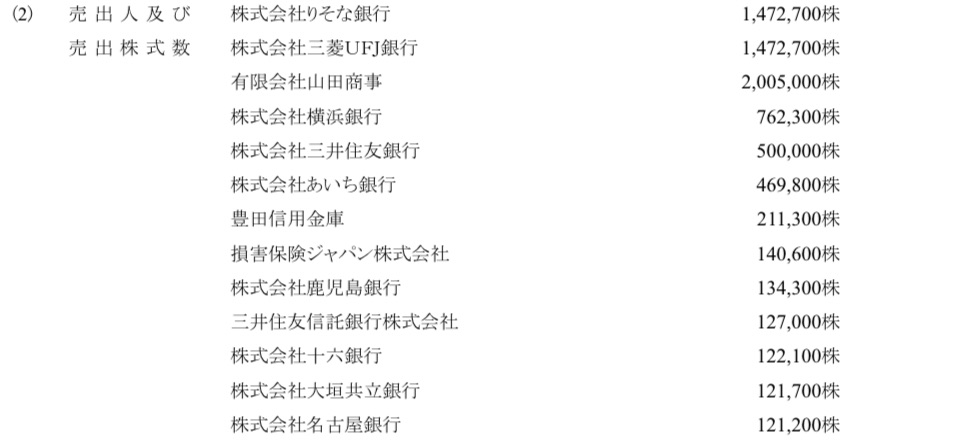

- 売出人の内訳は以下の通り

Screenshot

Screenshot

- 当社の株主構成をみると、法人株主の持分(=固定株)が多く、浮動株が少ないため。つまり、流動性に課題があった。今回発行済みの2割近い株式が新たに流通することになるため、流動性は大きく改善する見込み

- 一方、短期的には需給面で大きなインパクトが発生する点に留意が必要だ

- 今回の売出しは、直近30日の1日平均出来高の260日分にも相当する規模だ

- 出来高対比での規模も大きいため、受渡日以降の株価動向にも注意が必要だろう

- これだけの規模の売出しを実施する場合、需給へのインパクトが大きくなるため、自社株買いを同時に実施することも多いが、本件では実施されない。発行会社として、短期的に需給インパクトが大きくなっても流動性の抜本的な改善を優先したのだろう

- 本件売出しは、大和の単独引受となっている

- 当社は名古屋鉄道の持分法適用関連会社だ。名古屋鉄道と当社の四季報上の主幹事は大和

- 大和としては、名古屋鉄道グループに対するフルコミットを示した格好

- 名古屋エリアを中心に販売?

2/25に条件決定

- 売出価格:1,154円(ディスカウント率:4%)

- 引受価額:1,099.86円(引受手数料率:4.5%)

- 公表から条件決定まで株価は19.6%下落(TOPIXは1.3%下落)。条件決定日のクロージンオークションで119万株出来て安値引け

中計の目標値:26/3期営業利益100億円

- 当社は、現在22/3期からスタートした5カ年の中計を遂行中。業績は安定的に成長しており、足元も売上は最高水準

- 営業利益に関しては、前24/3期に自社開発の不動産売却益の特殊要因があったため今期は減益予想

- 建設・土木工事の受注動向は底堅く推移しており、24年12月末時点において過去最高水準

- 今期予想PERはx11.9、実績PBRはx0.98

Screenshot

Screenshot

記念配当込の配当利回りは5.3%(記念配控除ベースは4%)

- 今期の配当予想は80円。予想配当利回りは5.3%と高配当

- 過去12期連続で減配なし、4期連続で増配予定となっている

- なお、今期の配当には記念配(20円)が含まれており、その影響で配当性向は63%と高めになっている

- 来期の配当について80円を維持するのかどうかは不確定要素(記念配を控除すると60円に減配となる)

- 仮に60円となった場合の予想配当利回りは4%程度

- POした直後に減配するとイメージが悪いため、来期も80円を維持すると思われるが、一応減配リスクがある点には留意が必要

Screenshot

Screenshot

-IPO,PO関係

-PO, 売出, 株価, 矢作建設

Screenshot

Screenshot