ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

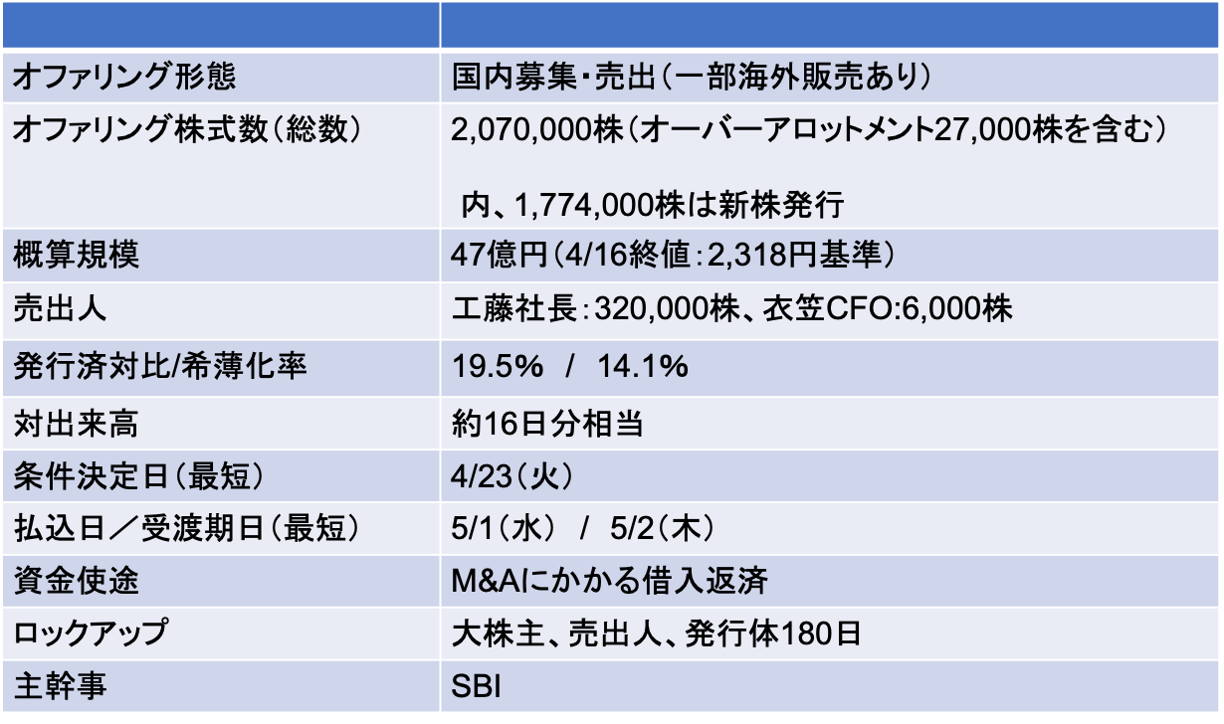

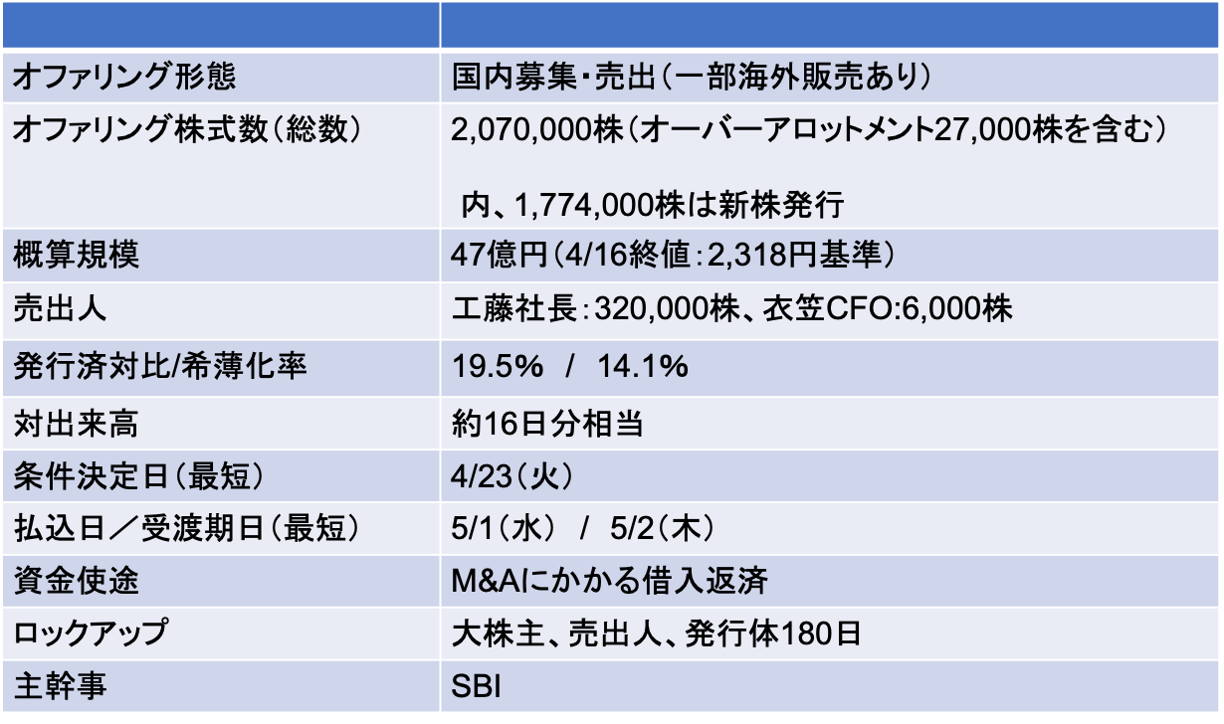

エフ・コード(9211):積極的にM&Aを進めてきたなかで公募売出しを実施

- 当社は2021年12月に東証グロースにIPO、2023年1月に公募増資(PO)を実施しており、今回のPOは約1年ぶりのPOとなる

- 株価は今年に入って2倍を超える上昇率。業績もM&Aを積極的に活用することで急成長している。現状の流動性、成長率に鑑みると希薄化率14%、対発行済の19%のPOに過大感はない

- ただし、足元、米長期金利が再度上昇するなか、グロース銘柄の株価ボラティリティが高まっており、市場が不安定化してる点には留意が必要だ(POは短期的にはネガティブ視されやすいため、当社の株価もボラティリティが高くなりそうだ)

4/23に条件決定

- 募集・売出価格:1,728円(ディスカウント率:4%)

- 払込・引受価額:1,637.95円(引受手数料:5%)

- 公表から条件決定まで株価は22.3%下落(TOPIXは1.1%下落)

- 年初より株価は大きく上昇していたこと、不安定な市場環境の影響を受けて株価は希薄化率以上に大きく下落

増資を実施する背景:積極的なM&Aの実施により総資産・のれんが急拡大。今後も積極的にM&Aを実施するうえで増資が必須であった

- IPOして2年経過したが、その間に11社ものM&Aを実施している(内、今期のMA案件は2件)

- 積極的にM&Aを実施した結果、バランスシートにおける総資産・のれん・借入金が急拡大。その結果、のれんが純資産を上回っており、財務基盤の強化が課題であった

- 当社はIFRSを採用しているため、のれんは償却されない。減損が必要となった時に一括して計上する

- (過度な心配は不要だが)当社のように積極的にM&Aを実施しており、のれんの額が大きいIFRS採用企業の場合、事業環境が悪化した際に突然多額の減損を計上し過小資本(または債務超過)に陥るリスクが内在している

- 財務リスクの観点ではのれんの額を上回る資本があることが望ましい

- 今回の増資により35億円程度の資本増強が可能な見込み。これにより財務安定性を確保しつつ、将来更なるM&Aによる成長を目指すとしている

- 自己資本比率25%程度を目安とする場合、35億円の増資で140億円程度のM&Aが可能となる(今年に入り、すでに2社、約30億円のM&Aを実施済)

-IPO,PO関係

-PO, エフコード, 公募, 売出, 株価