ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

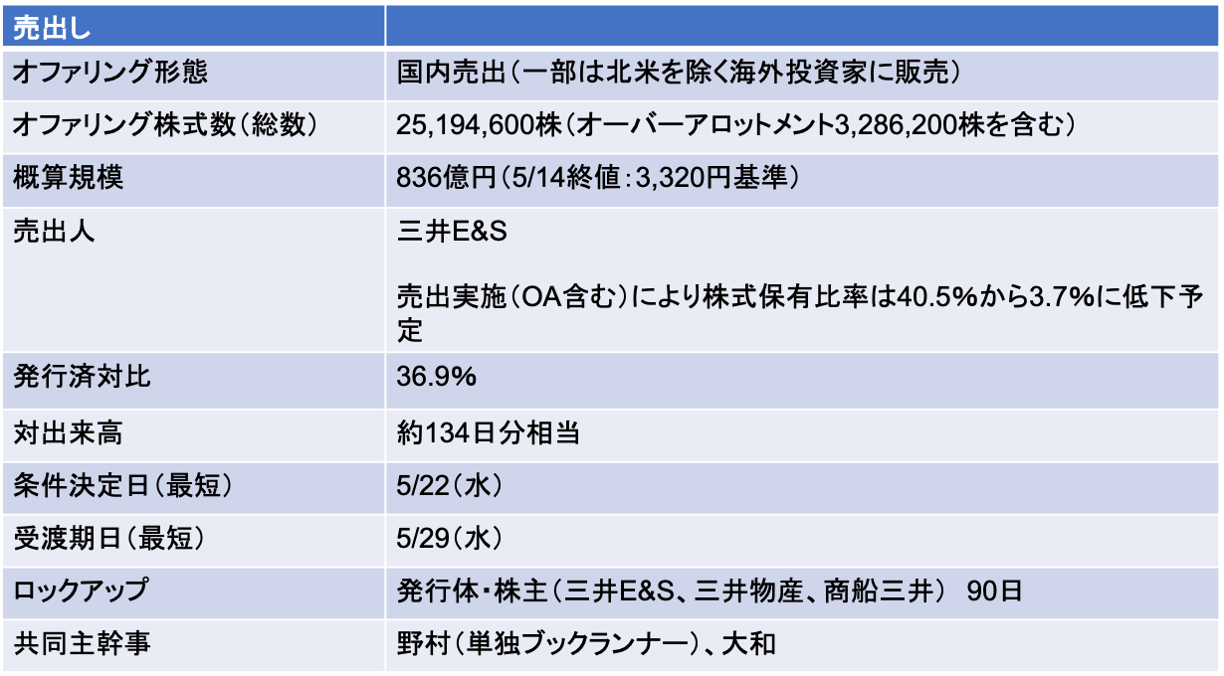

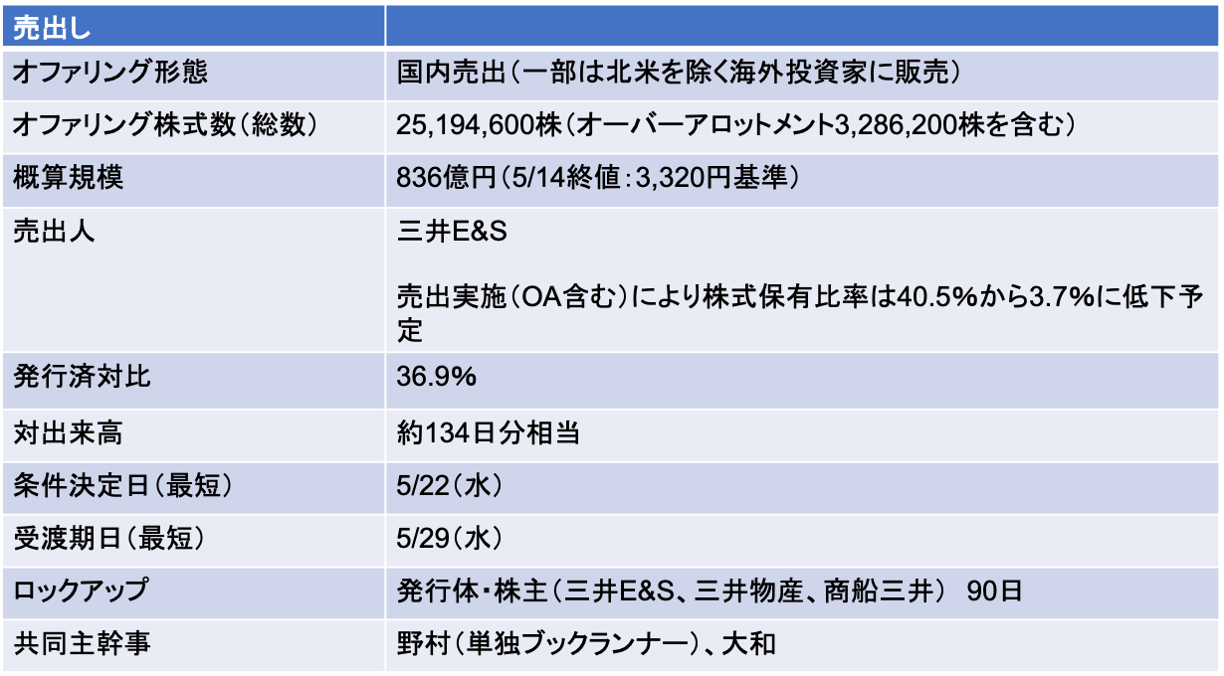

三井海洋開発(6269):筆頭株主の三井E&Sが売出しにより売却

- 当社の株主構成は三井Gr3社で7割を保有していることから、流通株比率は29.3%に留まっていた。東証プライムの上場基準である35%をクリアする観点から、大株主が売却すること自体にサプライズはないだろう

- ただし、今回の売出株式数は発行済の37%と規模が大きい。以下の通り三井E&S側の事情と考えられる

三井E&Sは最大限の株式数を売却したかった?

- 筆頭株主の三井E&Sは当社株式の40%を保有しており、持分法適用関連会社だ。今回の売出しにより三井E&Sの持分比率は最大5%未満にまで低下する

- 三井E&Sからみると、売却比率を発行済の2割程度に留め、持分法を維持する選択肢もあった

- 売出の規模の観点からも2割程度の売却が無難なところ、敢えて5%未満になるまで売却する点がポイントだ

- 三井E&S側に強い売却ニーズがあったと推察される

- 実際三井E&Sは800億円弱の資金を調達することになるが、成長投資・優先株の償還(財務体質の改善)・株主還元の強化に活用するとしている(優先株の残高は90億円、配当率7.8%で高コスト)

全量売却できない事情の考察(昨年の第三者割当増資が関係?)

- 当社は2023年6月に三井物産・商船三井宛に第三者割当増資を実施している。当該増資後の両社の株式持分は其々14.9%となっていた

- 今回三井E&SがOA分も含めて売却した場合、当社の最終的な持分は3.7%となる。従って、三井グループ3社の持分は33.39%となる予定だ

- つまり、今回の売出株式数は、「三井グループ3社の持分3分の1維持」を前提とした場合に最大限売却できる株式数となる

5/22に条件決定

- 売出価格:2,636円(ディスカウント率:3%)

- 引受価額:2,527.28円(引受手数料率:4%)

- 公表から条件決定日まで株価は18.1%下落(TOPIXは0.5%上昇)

- 売出株式数のうち、20%は海外機関投資家(北米除く)に販売

条件決定日に三井E&Sは今期業績を上方修正

- 売却益として特別利益200億円を織り込み

- A種優先株を償還し、年間7億円の優先配当負担分を普通株主に還元(DPSを5円→12円に増配)

- OA分(328万株)は売出本体の15%に相当する。OA分も追加売却できた場合、30億円程度特別利益が上振れすると予想される

- OA分の売却結果は、主幹事証券によるグリーンシューオプションの行使期限である6/21に判明する

- 5/23-24に株価が売出価格(2,636円)まで下落し、安定操作で主幹事証券が市場で株式を買い付けた場合には、売却株式数が減少する可能性あり

- シンジケートカバー取引期間(5/25-6/19)に株価が引受価額(2,527円)を下回った場合、主幹事証券が市場買付を実施するため、その分については売却株式数が減少する

- OA・シンジケートカバー取引・グリーンシューオプションの解説記事は以下リンク先の記事を参照:NSD(9759):国内売出しを公表

- 今回の売却による三井E&Sの手取り(法人税を考慮せず)は553〜636億円となる見込み

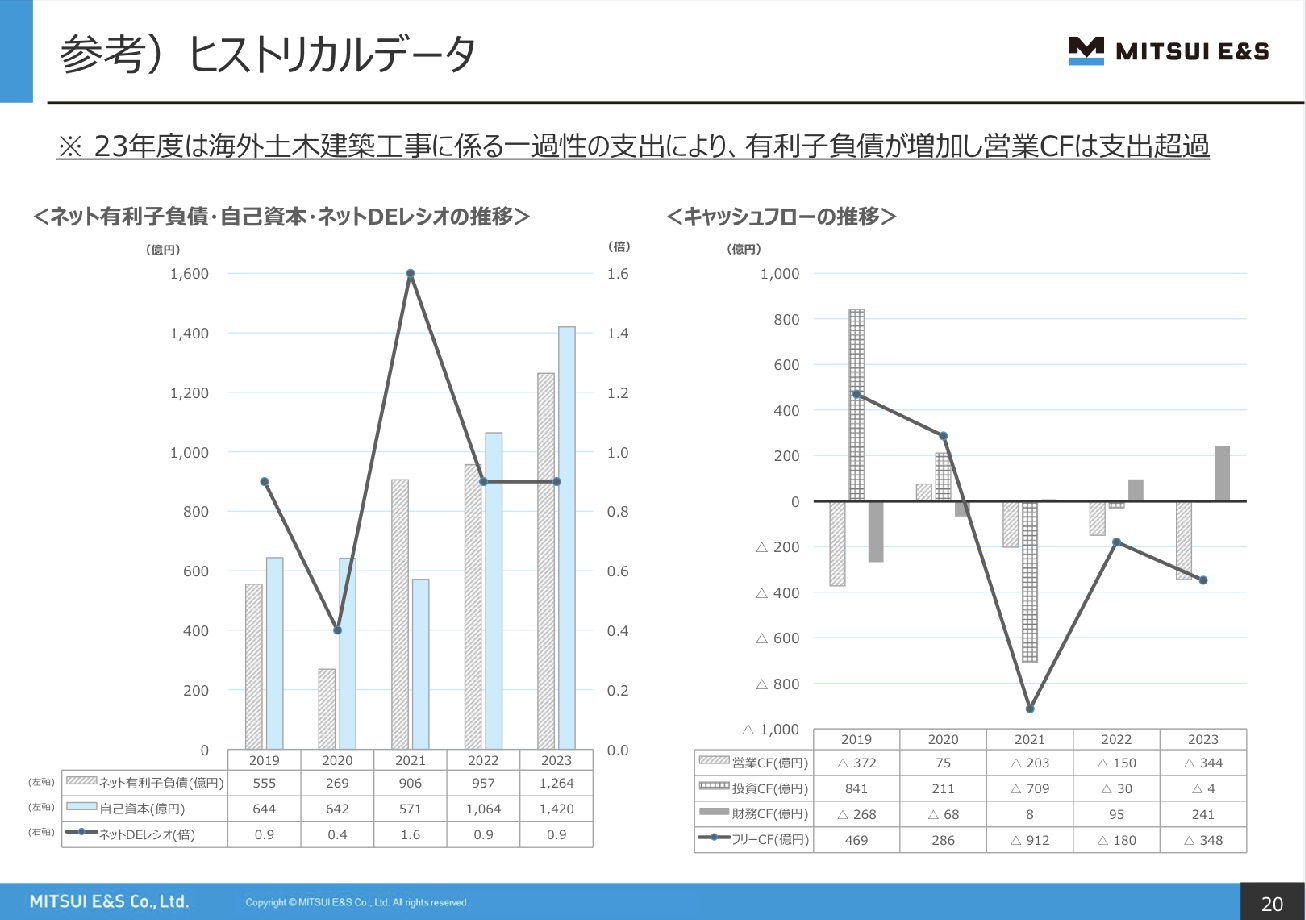

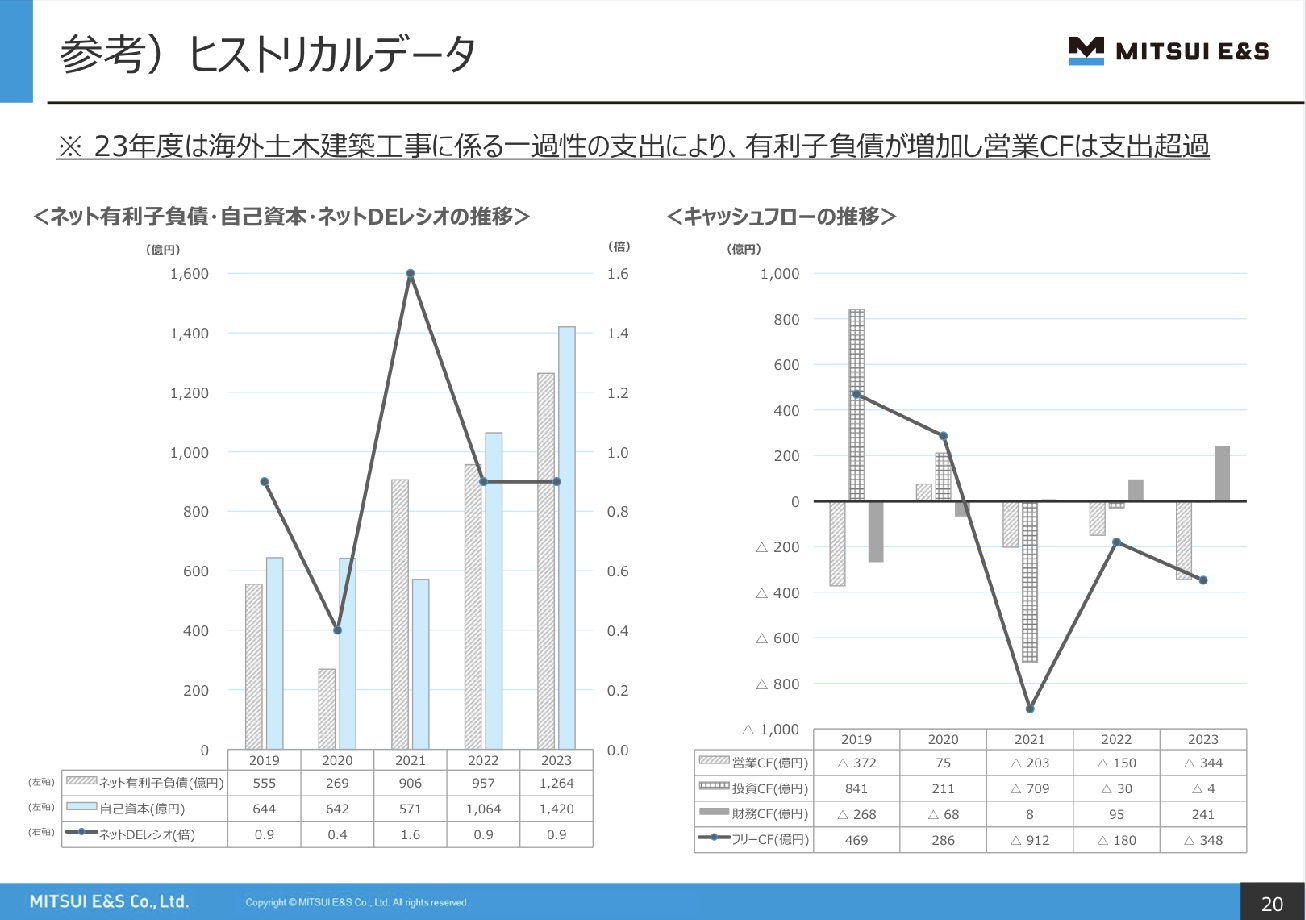

- 現状当社の有利子負債は約1,600億円(前期の支払い利息は42億円)

- 特別利益の計上と有利子負債の削減で財務体質は更に改善される

- 一方、当社の営業CFは赤字続きの状況。財務体質の改善に区切りがついたことから、今後は営業CFをサステナブルに稼げるかどうか?が焦点となりそう

Screenshot

Screenshot

浮動株が急増するため短期的な受給悪化には留意が必要か

- 今回の売出しにより流通株比率は29.3%から66.2%に急増する。ローンチ早々に売り禁となったこともあり、売出参加者はヘッジ売りもできない見込み。従って受渡日(5/29)の需給悪化リスクには留意が必要だ

-IPO,PO関係

-PO, 三井E&S, 三井海洋開発, 売出, 株価