ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

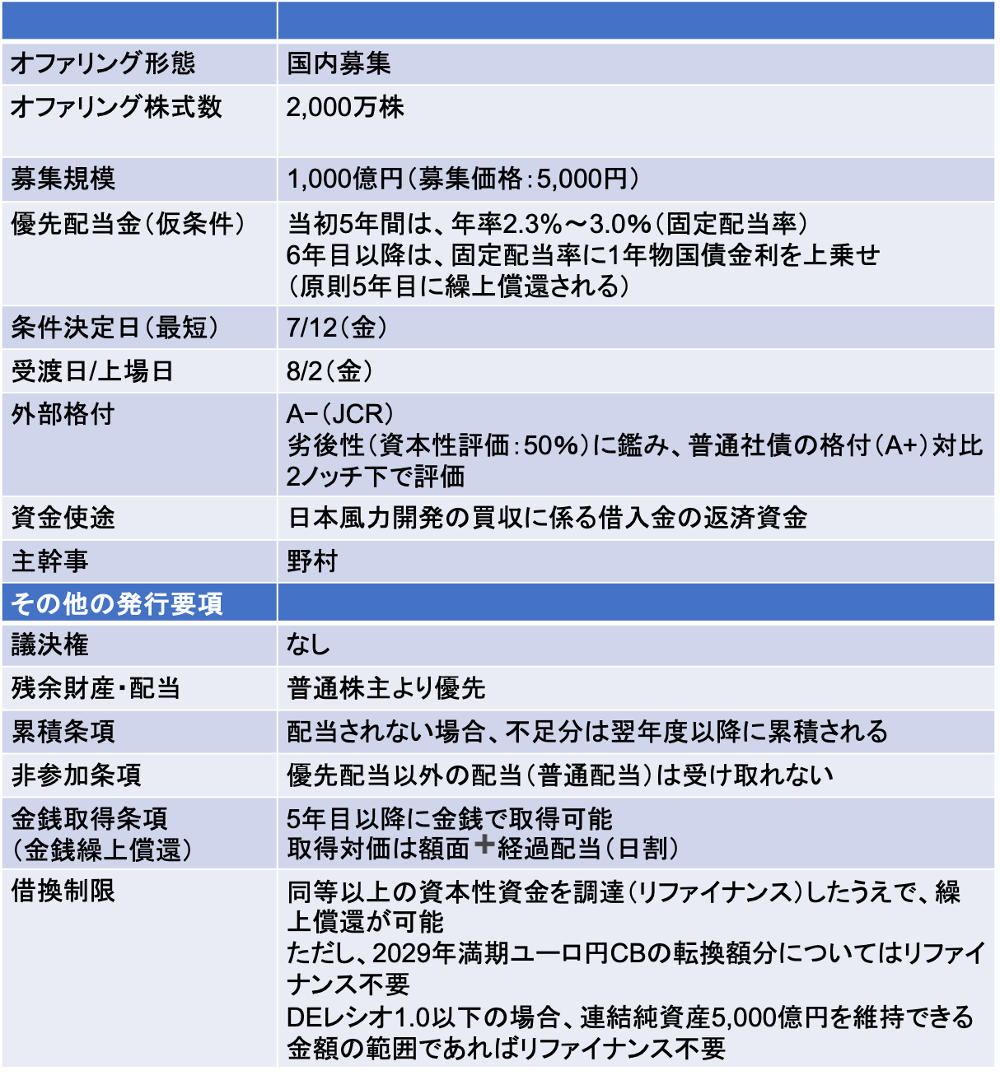

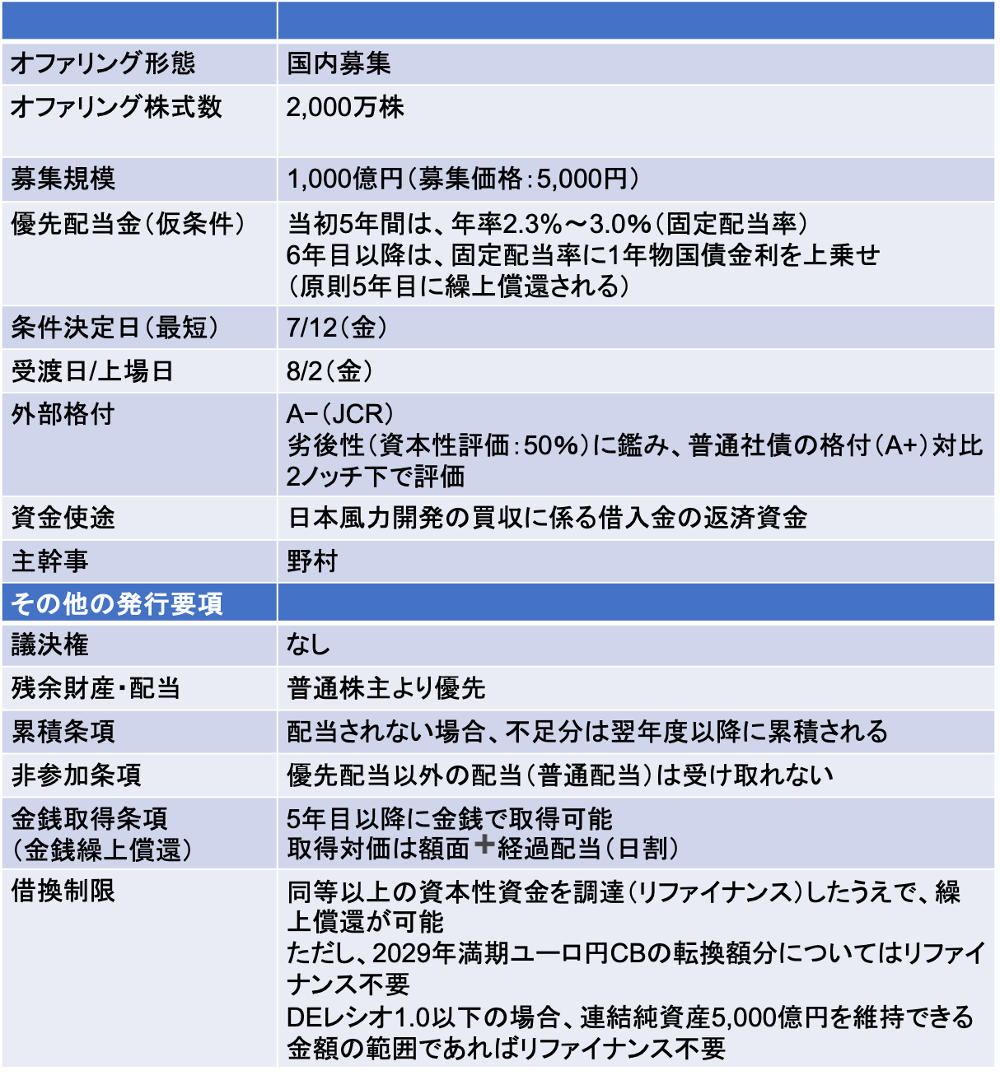

インフロニア・ホールディングス(5076):発行登録に基づき社債型種類株式の公募(PO)を実施

- 昨年の通信のソフトバンク(9434)による社債型種類株の公募1,200億円に続く案件

- 商品設計は同じで原則5年で繰上償還されるハイブリッド社債と同じ商品性

- ソフトバンクの種類株の格付けはA(JCR)でインフロニアよりも1ノッチ上

- 仮条件レンジは2.5-3.0%に設定され、2.5%で条件決定された

- 足元の種類株式の株価より算出される優先配当利回りは2.6%

- 6/25の出来高は12,000株(約4,700万円)。上場されており売買可能とはいえ、流動性は極めて低い点には留意が必要

- 今回のインフロニアの仮条件レンジ設定は2.3-3.0%だ。下限で決定された場合は、ソフトバンクよりも配当利回りでは見劣りする条件設定である点にも留意が必要

- 現状インフロニアの普通株の配当利回りは4.6%(6/25終値基準)。普通株は価格変動リスクや減配リスクがあるが、本種類株は原則5年後に元本と配当率は保証される。優先配当率が2.3%で決定された場合、配当利回りの差は2%程度となる。2%が5年分の元本保証料になるイメージだ

- なお、公募種類株に関しては、東京センチュリー(8439)も同様の商品性で1,000億円の発行登録を実施しているため、近々ローンチされる見込みだ。募集期間が重なるようであれば、配当利回りの比較感が需要に影響を与える可能性がありそうだ

- 東京センチュリーの普通社債の格付け(JCR)はAA。インフロニアよりも2ノッチ上

- 東京センチュリーの普通株の配当利回りは3.9%(6/25終値基準)

社債型種類株式を発行する背景

- 当社は、2023年12月に日本風力開発を買収。それに伴い2,184億円相当の借入金(ブリッジ・ローン)を調達していた

- ブリッジローンのパーマネント化のロードマップを2024年2月に公表しており、その時点で1,500億円の種類株の発行登録を実施

- また、2024年3月には600億円のユーロ円CBを起債していた。従って、今回の種類株は既に2月に公表されていた資金調達プランに則って実施されており、資本市場には織り込み済みだ

- 種類株とCBを組み合わせた調達の全体像や背景の考察に関する詳細については、インフロニアHD(5076):日本風力開発の買収を目的にユーロ円CB600億円を発行を参照いただきたい

-IPO,PO関係

-PO, インフロニア, ハイブリッド, 株価, 種類株