ココナラでブログ内容の解説サービス始めてみました

https://coconala.com/services/3233867

IPO,PO関係

関西電力(9503):公募増資(PO)により他社に先駆けて?新規事業・戦略投資資金を確保

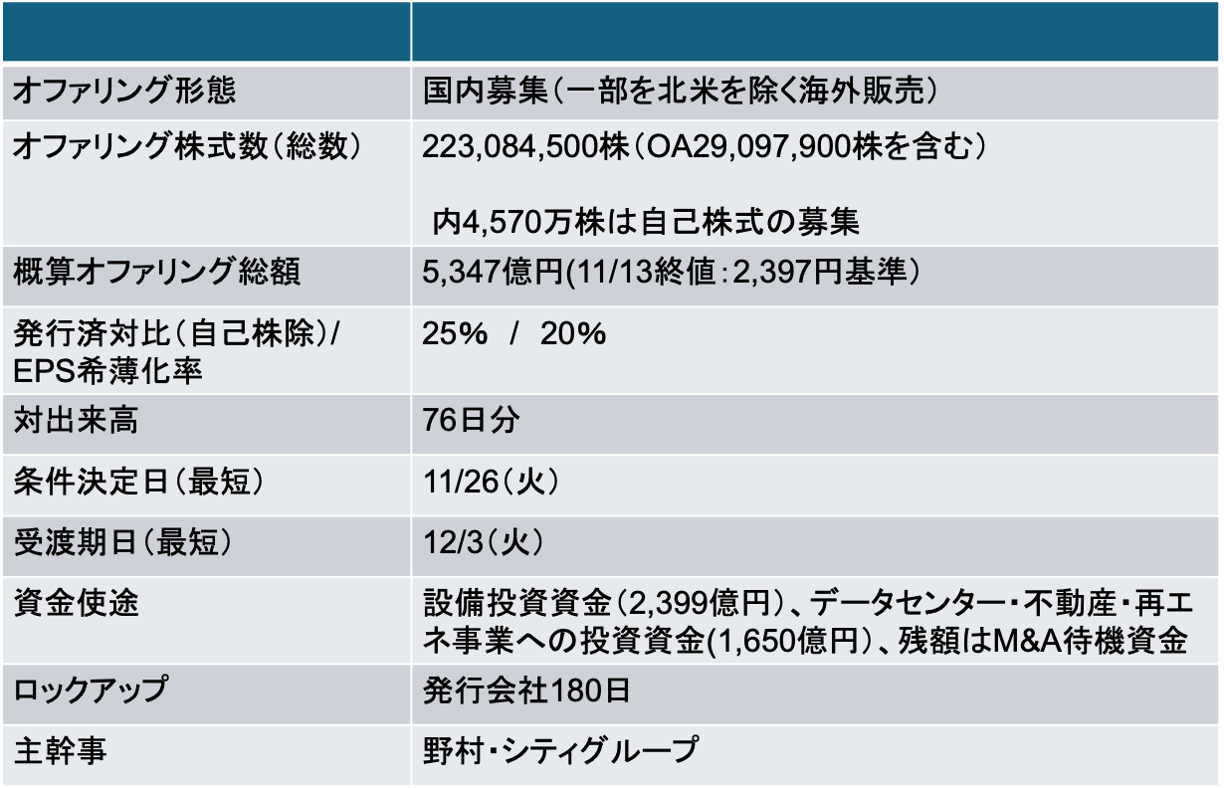

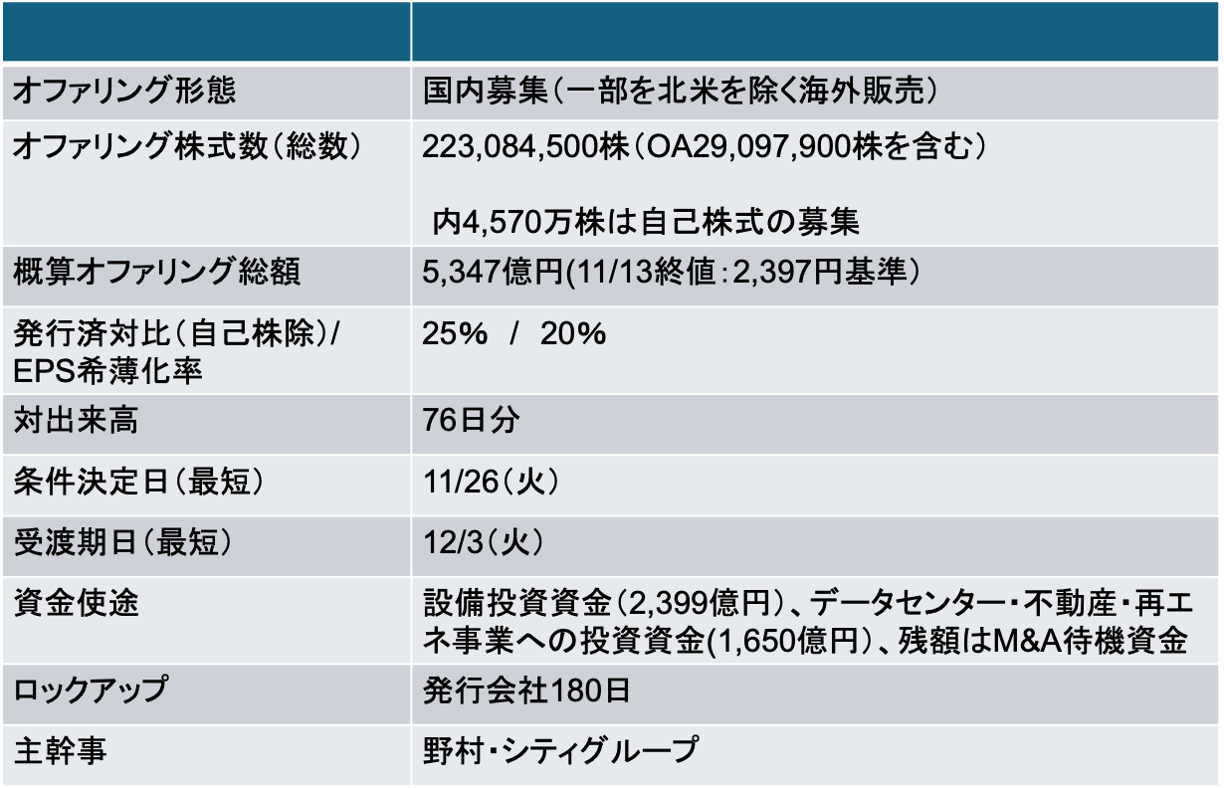

- 今年のPOでは、ホンダ(7267)の国内売出しに続く大型案件となる。近年のPOは、政策保有株の売却を目的とした大型売出しが目立っていたが、本件は公募増資

- 公募増資で1,000億円を超える案件は久しぶり

- 2023年5月の楽天グループによるグローバル公募増資(約3,000億円)以来

- 楽天グループの公募増資は発行済の33%、希薄化率25%。財務リスクの手当てという側面から大規模な希薄化を伴うものであった

- 本件も希薄化率は2割。通常の公募増資に比べると希薄化のインパクトは大きい。加えて5,000億円規模の調達を国内オファリングで実施するのは異例(グローバル・オファリングの形態を採用することが多い)

11/26に条件決定

- 募集価格:1,780.5円(ディスカウント率:3%)

- 払込価額:1707.06円(引受手数料率:4%)

- 海外販売比率:15%

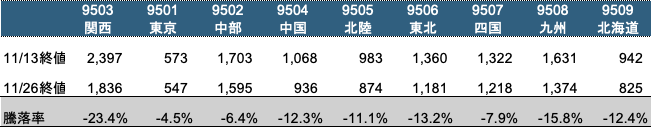

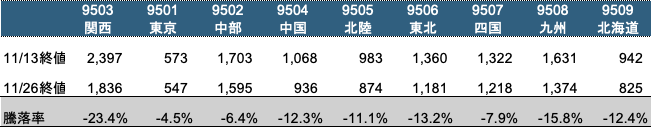

- 公表から条件決定まで株価は23.4%下落(TOPIXは0.7%下落)

- 電力銘柄は軒並み安となった(特に原発再稼働➕半導体ストーリーでPO可能性あった九州・北海道の下げがきつい?)

2割の希薄化で調達する資金使途の内容

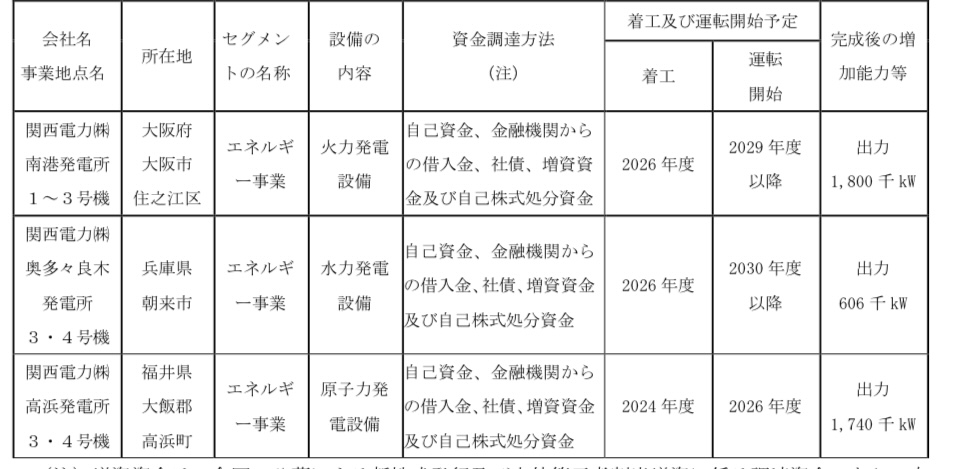

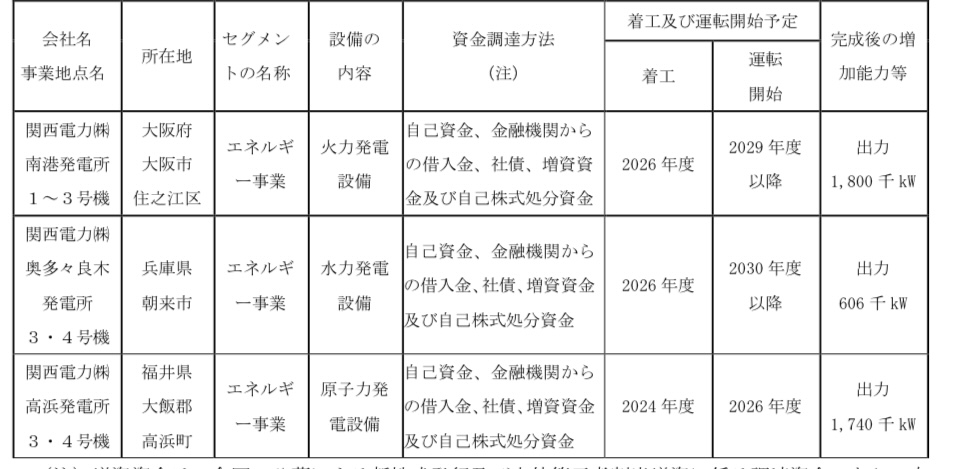

- 約5,000億円のうち、約2,400億円は設備投資資金として2029年3月末までに充当予定

- 2,159億円を南港発電所(LNG火力)、奥多々良木発電所(水力)に70億円、高浜発電所(原子力)に170億円

- この先約4年分の電力設備の更新投資資金を増資で賄うということだ。これだけをみると、4年分の更新投資で増資??ネガティブな印象を受けざるをえない

Screenshot

Screenshot

- 上記の更新投資に加えて、1,650億円を2027年3月末までに成長領域の事業に充当する予定

- データセンター:450億円、不動産事業:600億円、再生可能エネルギー事業:600億円

- データセンター事業に関しては、CyrusOne社とのJVを通じて今後10年程度で1兆円以上を投資する計画

- 残額(現状株価水準の場合1,000億円弱)が発生した場合は、将来のM&A資金に充当する予定

- 2028年3月末までに充当できなかった場合には、借入返済資金とする予定(将来のM&A資金とする場合、M&Aが実施されなかった場合の代替資金使途を記載する必要があるため、便宜的に借入返済資金としている)

- 資金使途のメインは、現時点で具体的な計画のある1,650億円の成長事業への投融資だが、今後更なる投資が見込まれる。従って、公募増資で取れるだけ取っておこうという意図が垣間見える

- 2024年9月末時点の連結自己資本比率は28%だが、5,000億円増資することで自己資本比率は31-32%程度に上昇する見込み

- 同業の自己資本比率は2割未満。財務体質という観点では関西電力が相当リードすることになりそうだ

- 既存株主からみると、公募増資は2,000億円程度(希薄化率1割程度)とし、更新投資分は営業CFやデットで対応すればよいのに。。。という意見もでてきそうだ

- PBRx1割れのなか、希薄化率2割を超える公募増資することの賛否もありそうだ

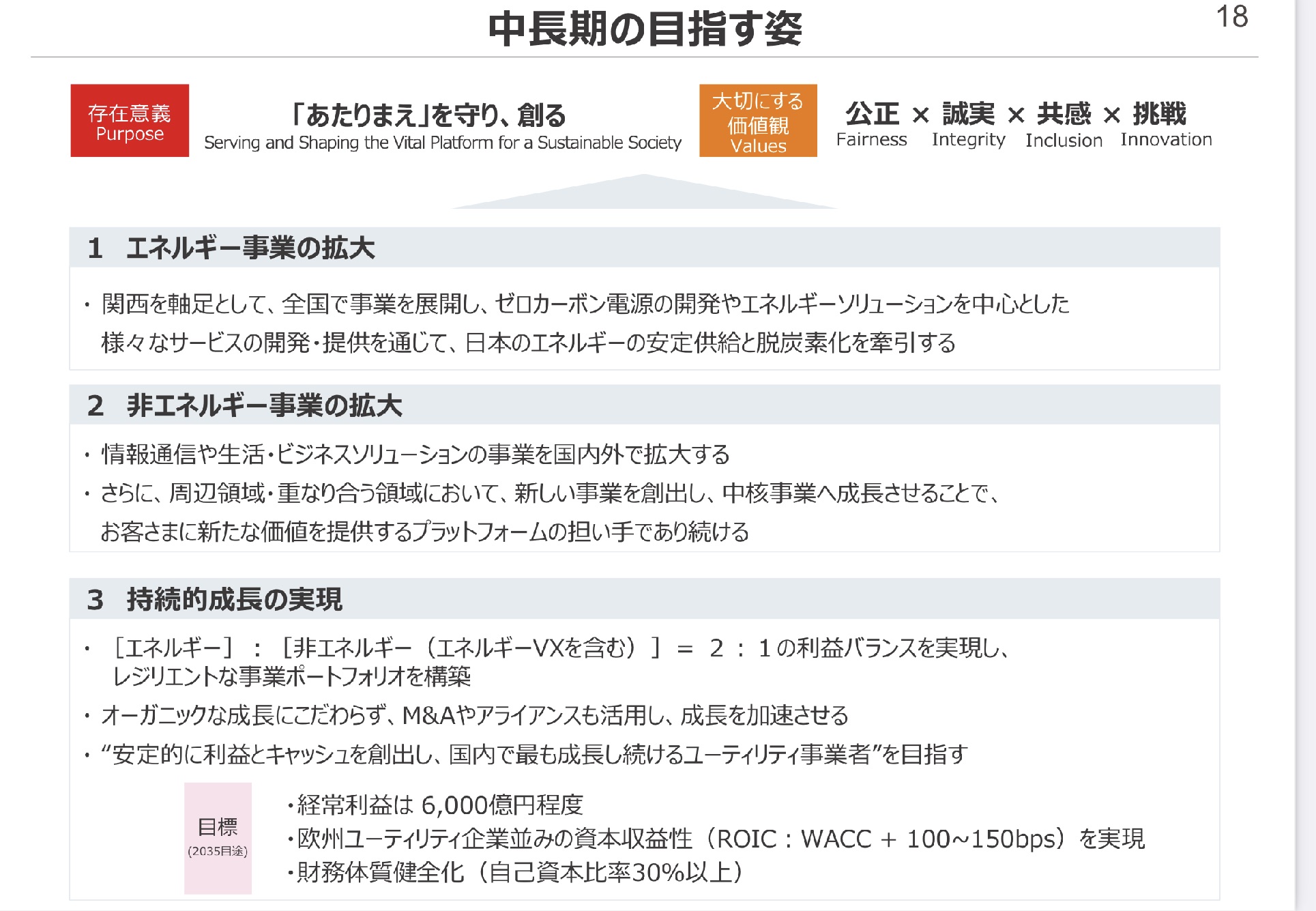

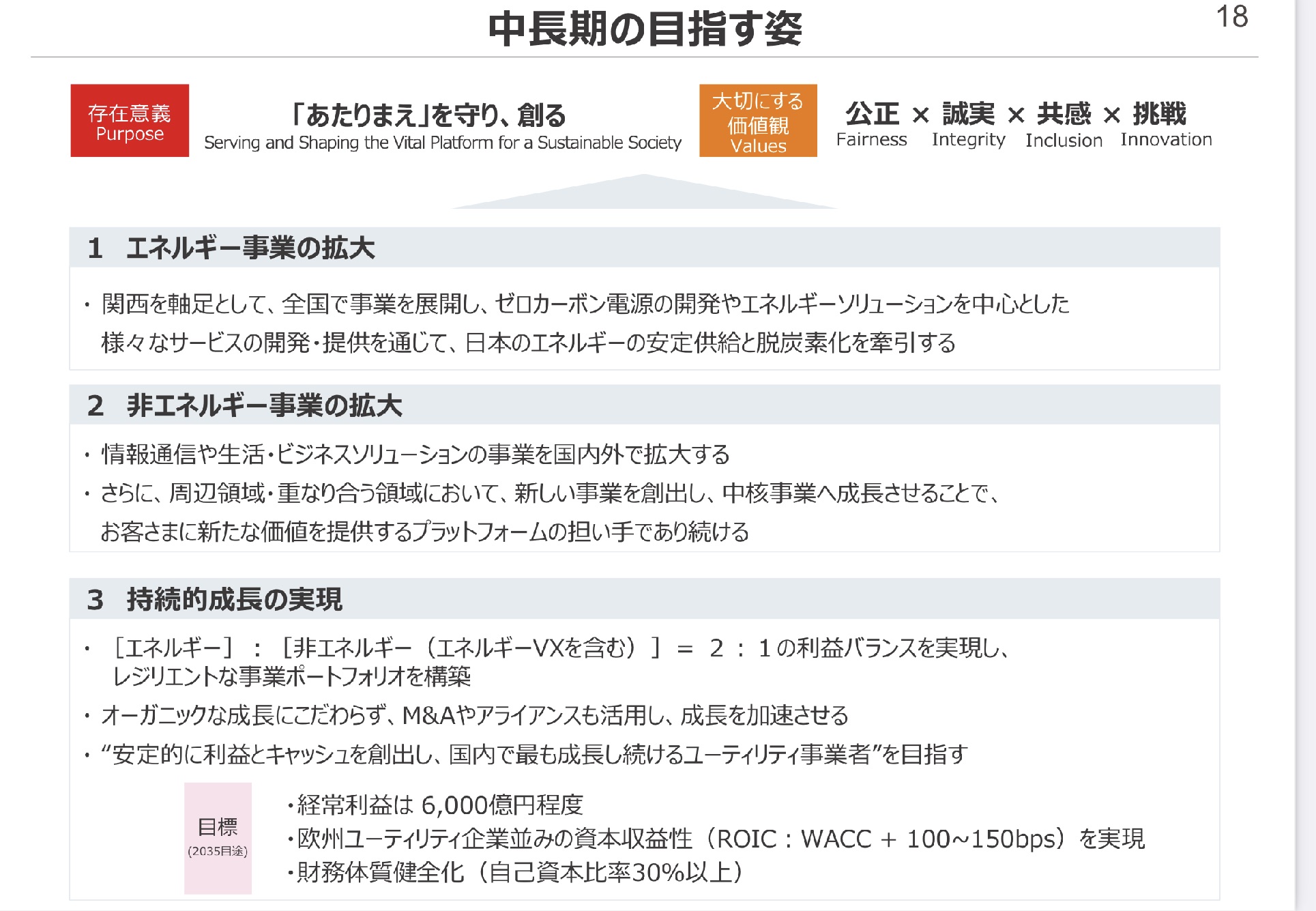

非エネルギー事業への投資拡大が成長戦略

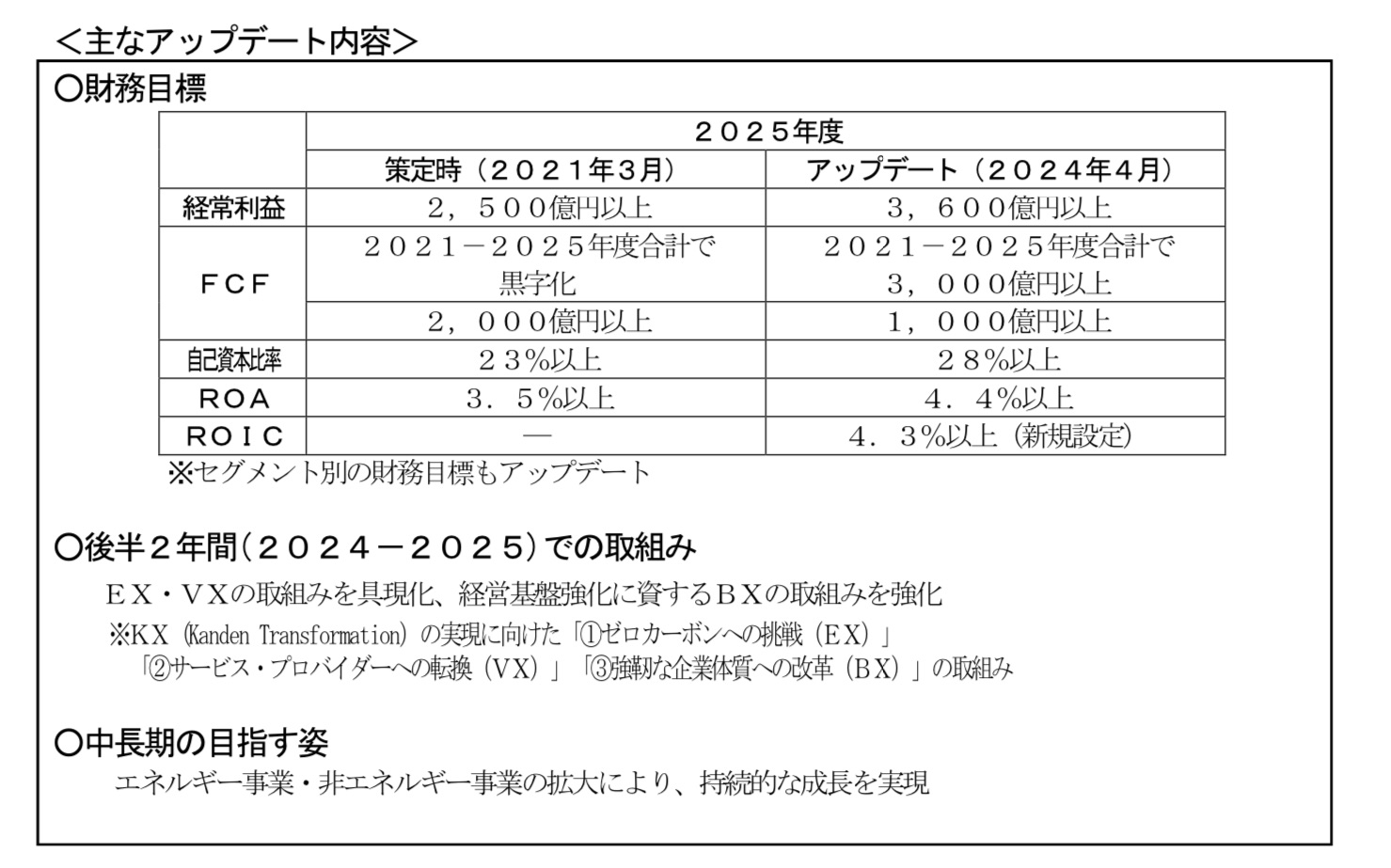

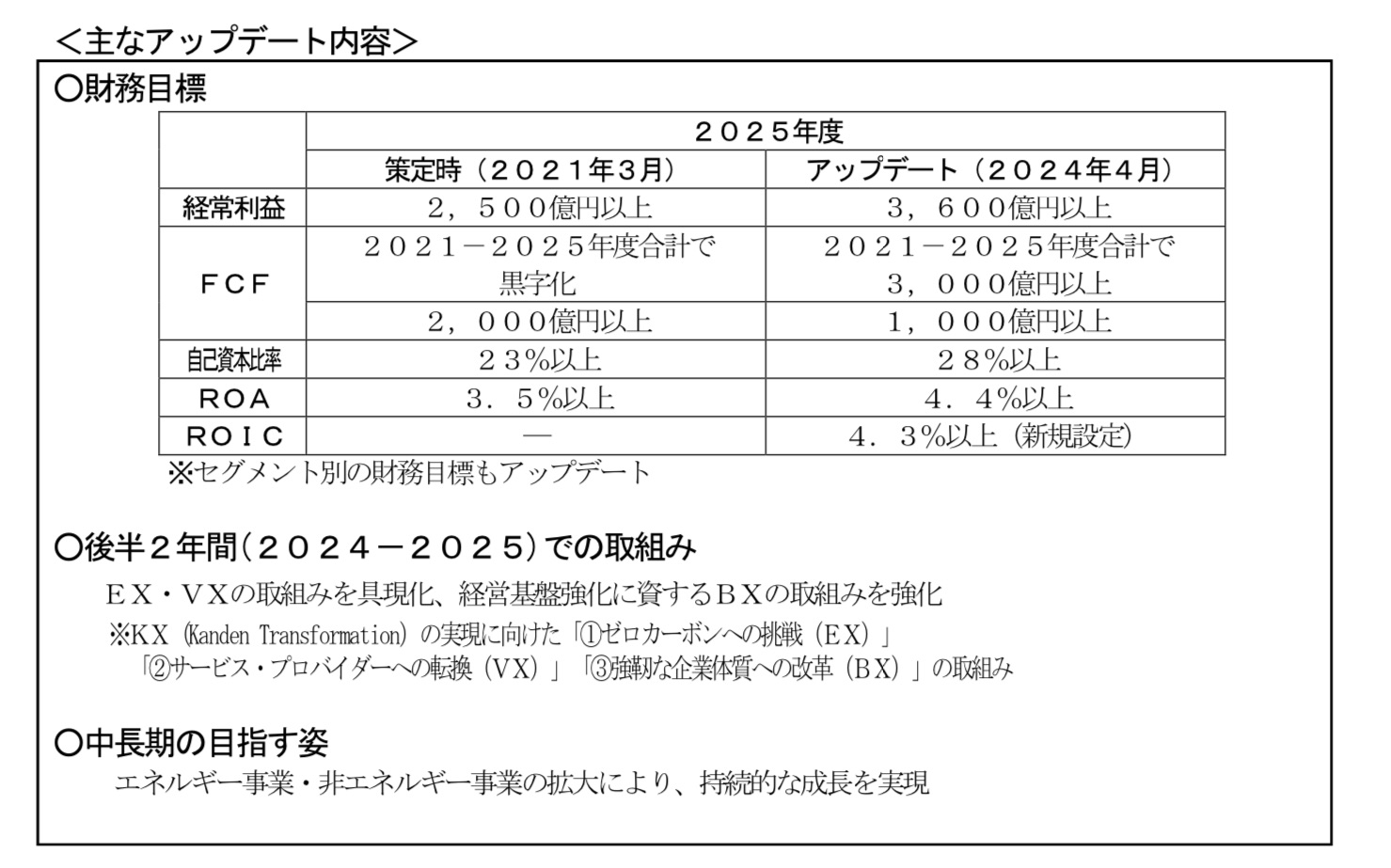

- 当社は、現在2025年度を最終年度とした中期経営計画を遂行中。2024年4月に中計の内容をアップデート

- これだけを見ても公募増資の可能性は読み取れないが、2035年めどの中長期の目指す姿にヒントがあったのかもしれない

- 2035年まで経常利益は6,000億円を目標としているが、そのうち2,000億円程度は非エネルギー事業の業容拡大を前提としている

- 今回の公募増資における新規事業投資は1,650億円としているが、M&Aを含め5,000億円規模の投資を想定しているのだろう。ただ、現時点では具体的な使途として記載することが困難であるため、(確実に投資執行される)電力設備の更新投資を資金使途にしたと考えるのが自然だ

- オファリングへの参加の判断は、非エネルギー事業への積極投資→2035年の経常利益6,000億円規模への成長ストーリーを信じるかどうかがポイントとなりそうだ

- 原発が安定稼働している限り、業績・株価の下値は限定される?(現状PBRx1割れの水準)

- データセンター事業の成長性が鍵?

- 10年で1兆円投資すると計画だが、現時点では2024年9月に漸く1号案件を公表したばかり

- 実際にどの程度収益貢献するのか開示資料をみる限りは情報が限定的だ

- 現状の市場環境に鑑みると「データセンター投資」をテーマとした成長戦略は受け入れやすい。当事業の期待リターンが想像できる材料を開示したうえで、公募増資に踏み切ってもらいたかった(個人の感想です)

Screenshot

Screenshot

Screenshot

Screenshot

なぜこのタイミングか?PBRx1水準に達したため、同業他社に先んじて実施?

- 電力株は、高配当安定銘柄として個人投資家に人気があったが、2011年の東日本大震災以後状況が一変

- 震災以降、原発が使用できなくなったことなどから、業績も低迷し、電力株=PBR1倍割れ銘柄・不人気銘柄となった

- 従って資本増強したくても、低株価・エクイティ・ストーリーが描きにくいため公募増資ができない状況が長らく続いていた

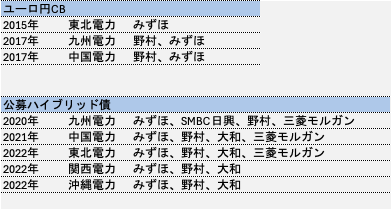

- 2011年以降の電力銘柄のエクイティ性資金調達の実績は、少しでも転換価額を高く設定できるユーロ円CB、希薄化しない優先株、ハイブリッド債などに限られていた

- かかる状況下、原発再稼働で先行している関西電力が2024年5月にPBR1倍を達成した(現状のBPSは2,789円)

- 足元は、PBRx0.86に低下したものの、1倍達成したタイミングで公募増資の機運が高まったのでは?と思われる

- 今後、原発の再稼働・株価上昇した際には、同業他社も公募増資を検討する可能性は十分に想定される。当社としては、同業他社に先んじて公募増資に踏み切ることで、財務基盤を盤石にし、非電力事業への投資を加速させたかったのだろう

- PBRの観点では、九州電力がPBRx1程度で関西電力よりも高い評価を獲得している

- 九州電力はTSMC効果もあり、株価は堅調。ただ、2023年には(公募増資実施が難しい状況であったこともあり)2,000億円の優先株を発行している。潜在的な資本増強ニーズが高いといえる

- 同業他社よりも先んじて公募増資を実施するメリットは大きい?

- 仮に関西電力の株価がPO後に低迷した場合、投資家の電力株に対するイメージが悪くなるリスクがある

- 将来、九州電力がPOを実施する際、関西電力のPO後のパフォーマンスが投資家の需要に影響する可能性がある

- また、九州電力もPOするの?という希薄化リスクが株価に織り込まれ株価上昇の抑制要因になる可能性もある

- つまり、関西電力の視点にたつと、九州電力よりも先に公募増資を実施し確実に資本増強を実現しておくメリットは大きい?

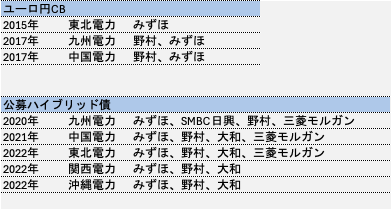

おまけ:電力銘柄に強いみずほ証券が主幹事に入っていない

- 本件は、主幹事が野村、シティグループとなっている点にも注目したい

- 電力銘柄は、震災以降公募増資が困難であったことは前述の通りだが、エクイティ性の資金調達としては、ユーロ円CBやハイブリッド債を活用している

- 以下の通り、いずれの案件でもみずほ証券が主幹事に参入している。電力セクターは野村とみずほFGが強いというのが業界の認識となっている

- では、なぜ本件にみずほ証券が参入していないのか?以下は、あくまで個人の想像

- 他の電力銘柄に増資を察知されたくない。極秘に進めたかったはずだ

- 主幹事証券に招聘する場合、公表の2ヶ月程度前から情報を入手することになる(シ団証券に対しては情報管理徹底のため、数日〜1週間程度前に通知される)

- みずほ証券が入ると(情報管理は当然厳格な運営をするものの)、本件公表後を見据えて、他社に対して色々と提案活動をしてくる可能性がある。野村證券からすると、みずほ証券を排除したいというインセンティブが働いてもおかしくない

- JAL、ANAでも似たような構図がある

- 2012年にはJALのIPO直前にANAがPOを実施。その際、野村證券に出し抜かれた!という話がよく聞かれた

- コロナ禍以降はJALが2020年11月6日に先行して公募増資(大和、三菱モルガン、みずほ)を公表。その直後の11月27日にANA(野村、ゴールドマン、SMBC日興)が続いた。情報管理の観点で、主幹事は棲み分けされているのは、2012年の事件があったからだと推察される

-IPO,PO関係

-PO, 公募増資, 株価, 関西電力